X-Crowdで投資して大丈夫か?

それを判断するには、X-Crowdを運営する会社と経営者を理解する必要があります。

変な会社や経営者だったら、ラッキーバンクやグリフラのような被害に遭うかもしれないからです。

ちゃんとした会社じゃないと心配だよね。

そこでこの記事では、

- X-Crowdの詳細

についてとともに、

- X-Crowdの運営会社であるインテリックス

- 経営者の山本卓也氏

についても徹底調査した内容を紹介します。

X-Crowdで投資して大丈夫か?みなさんの判断材料になればうれしいです!

タップできる目次

X-Crowdの運営会社について

X-Crowdの運営会社は株式会社インテリックスです。

以下、インテリックスについて解説しますので、次のような視点で読んで下さい。

- この会社に自分のお金を預けて大丈夫か?

- 経営状態に問題はないか?

- 会社の本業とX-Crowd事業がつながるか?

僕は主にこういった点に注目して調査しています!

インテリックスの概要

インテリックスは中古マンションを改修して販売している不動産業者です。

- 中古マンションの再生販売

- 中古マンションを仕入れ

- 改修し

- 販売する

- リフォームからリノベーションへ

- かつての中古マンションの改修=壁紙の張替えなど表面的なリフォーム

- 間取りや設備も含めた根本に手を加えるリノベーションを提唱

- 例:2DK→1LDK、ユニットバス→バストイレ別々

- リノベーションの必要性

- 時代に合わせて支持される住宅は変わる

- 30年前と同じ間取りや設備で壁紙だけ張り替えても売れない

- つまり、リフォームでは不十分

- 現代のライフスタイルに合わせてリノベーションする

- リノベーションで物件を再生し価値を高める

- リノベーションで業界最大手

- リノベーションを20年以上に渡って行ってきた

- リノベーションという単語を使い始めたのがインテリックス

- 年間1千件以上の物件を手掛けている

- 今までにリノベーションした物件は2万件以上(業界トップ)

- ストック型社会の価値を訴えている

- 中古マンションを取り壊して新築マンションを建てるのではなく

- 既存の物件をリノベーションして再生する

- 中古住宅の比率は欧米の9割に対して日本は1割

- 欧米のような既存の建物(ストック)を長く使う社会にしたい

- すでにあるストックを活かすことで社会全体でムダを削減

インテリックスは中古マンションをリノベーションして価値を高めて再販売する最大手の不動産会社です!

インテリックスの基本情報

インテリックスの基本情報は以下の通りです。

| 会社名 | 株式会社インテリックス |

|---|---|

| 所在地 | 東京都渋谷区渋谷2-12-19 |

| 設立 | 1995年7月17日 |

| 資本金 | 22億5,377万円 |

| 市場 | 東証一部(2016年6月上場) |

| 代表者 | 代表取締役社長 山本 卓也 代表取締役副社長 俊成 誠司 |

| 事業内容 | 不動産売買 不動産賃貸 不動産コンサルティング |

| 従業員数 | 219人(単独) |

| 平均年齢 | 38歳 |

| 平均給与 | 648万円 |

| 平均勤続年数 | 6.1年 |

| 支店 | 札幌、仙台、横浜、名古屋、大阪、広島、福岡 |

インテリックスの沿革

インテリックスの創業から現在までの沿革は以下の通りです。

- 1995年7月:ブレスタージュとして設立

- 1996年2月:宅地建物取引業者の免許取得(東京都)

- 1996年2月:中古マンション再生販売事業を開始

- 1996年7月:インテリックスに改称

- 1998年2月:インテリックス空間設計を設立

- 2001年7月:エムコーポレーション(現、インテリックス住宅販売)を買収

- 2003年2月:横浜店を開設

- 2003年2月:宅地建物取引業者の免許取得

- 2003年6月:セントラルプラザ(グループ会社)を吸収合併

- 2005年4月:ジャスダック上場

- 2007年5月:東証二部上場

- 2009年7月:リノベーション住宅推進協議会を設立、加入

- 2013年6月:札幌店、大阪店を開設

- 2014年2月:福岡店を開設

- 2014年7月:名古屋店を開設

- 2014年12月:仙台店を開設

- 2015年3月:不動産特定共同事業の許可取得(東京都)

- 2015年4月:インテリックスプロパティを設立

- 2016年6月:東証一部に昇格

- 2018年1月:インテリックス信用保証を設立

- 2018年5月:広島店を開設

- 2019年5月:Intellex Fundingを設立

ブレスタージュ設立当初は内装工事業でしたが、翌年から中古マンションのリノベーション事業を始めました。

2013年からはそれまでの首都圏に加え、大阪、福岡など地方の大都市への進出を進めています。

2005年にジャスダックに上場し、東証二部を経て2016年に東証一部上場を果たしています。

東証一部の不動産クラファン業者はTATERU、穴吹興産(ジョイントアルファ)に続いて3社目だね。

インテリックスの事業

インテリックスの主な事業は以下の通りです。

- 中古マンション再生販売事業

- リノベーション事業

- アセットシェアリング事業

- リースバック事業

- クラウドファンディング事業

- ホテル宿泊事業

- その他の事業

それぞれについて詳しく説明します。

中古マンション再生販売事業

- インテリックスの主力事業

- 全社売上の8割、利益の6割

- リノベーションした中古マンションの販売事業

- インテリックスが中古マンションを仕入れ

- 自社でリノベーションし

- アフターサービス保証を付けた上で

- 販売する

- どういう商売なのか、この動画がイメージしやすい

- 販売実績は年間1千戸、1995年以来の累計で2万戸以上

- 業界最大手、シェア20%前後

- 2005年以降の実績は下表の通り

| 事業年度 | 販売件数 |

|---|---|

| 2005年 | 974件 |

| 2006年 | 1,087件 |

| 2007年 | 1,381件 |

| 2008年 | 1,504件 |

| 2009年 | 1,400件 |

| 2010年 | 1,100件 |

| 2011年 | 1,131件 |

| 2012年 | 1,123件 |

| 2013年 | 1,124件 |

| 2014年 | 1,037件 |

| 2015年 | 1,167件 |

| 2016年 | 1,393件 |

| 2017年 | 1,441件 |

| 2018年 | 1,450件 |

| 2019年 | 1,187件 |

| 2020年見込み | 1,350件 |

- 中古マンション再生販売での重要なノウハウを持つ

- 仕入れ:リノベーションに適した物件の選別、情報源

- 設計:リノベーションプランの作成

- 施工:実際のリノベーション作業

- 販売:施工した物件の販売

- アフターサービス保証

- 給排水管や浴室防水など、部位ごとに最長10年間の保証

- 中古住宅でも顧客が安心して購入できるように

- 中古マンションに保証を付けたのはインテリックスが業界初

- 仕入れから販売まで平均113日

- 2019年5月期実績(施工36日、販売77日)

- 短期化することでさらに商品回転率を高めたい

- 120日を超えると値下げして売り切る

- 販売前の在庫を持つことがリスクとなる

- 仕入れてリノベーションした端からドンドン売れてくれれば良いが

- 売れずに在庫化すると資金繰りが悪化するし

- 在庫中に不動産価格が下がると含み損を抱えることになる

- 仕入れの精度向上、ニーズに合ったリノベーション提案、販売力強化が必須

- 利益率は新築マンションに比べると低い

- 売上に対して仕入れ7割、リノベーション費用1割、諸費用1割、荒利1割

- 新規業者の参入で中古マンション市場の競争が激化

- リノベーション市場への新規業者の参入が増加

- 首都圏(1都3県)を中心に投資用中古マンションの需要も旺盛

- このため、中古マンションの仕入れが困難化

- 2016年のインタビュー記事では販売数を数年以内に年間2,500戸まで増やすと語っていた

- しかし、実際には半分にとどまっている

- 首都圏の販売減を地方主要都市の販売増で補っている

- 首都圏の競争激化により、2013年から地方にも注力

- 全国の中古マンションは600万戸で首都圏と地方が半々

- このため、販売数は首都圏と地方で半々が適正水準と考えている

- 2019年5月期に初めて地方分が半数を超えた

- 2020年5月期は首都圏:地方=47:53を見込む

| 事業年度 | 地方分の比率 |

|---|---|

| 2014年 | 5.0% |

| 2015年 | 17.0% |

| 2016年 | 33.9% |

| 2017年 | 42.3% |

| 2018年 | 49.9% |

| 2019年 | 51.6% |

| 2020年見込み | 53.0% |

- ただ、2019年5月期は地方分の販売件数が前期比マイナス15%となった

- 不動産投資マネーも首都圏から地方に流れている

- 地方でもリノベーションへの参入業者が増加

- すでに地方でも仕入れは以前より困難化している

- いずれ地方での商売も苦しくなってくる可能性

- 中古マンションリノベーション販売だけでは行き詰まる

- 社長が「買い取り再販業は将来的には成立しなくなるかもしれない」と語っている

- 首都圏での競争激化、仕入れ困難化、価格競争、収益性悪化

- 地方もいずれ厳しくなる

- 中古マンションだけではこの先は厳しい

- そこで、アセットシェアリングやリースバックなどの新規事業を強化

- クラウドファンディング(X-Crowd)もその一環だろう

中古マンション事業はインテリックスの屋台骨であり、他社に対する優位性もあります。しかし、競争激化で将来も安泰とは限りません。そこで、X-Crowdなどの新規事業を強化しているのだと推測します。

リノベーション事業

さきほどの中古マンション再生販売事業から、最初の仕入れと最後の販売を抜いたリノベーションの部分だけの商売です。

次の3つのタイプに分かれます。

中古マンションの購入サポート

- リノベーションすることを前提とした中古マンションの購入サポート

- 投資(大家さんになる)や実需(自分で住む)目的で

- 中古マンションを買ってリノベーションしようと思っている客に

- リノベーションに適した中古マンションを探してあげ

- どんなリノベーションをすれば良いか相談に乗り

- 資金計画やローンなどについても客の要望に応じて提案し

- 実際にリノベーションを行う

- こういったサポートがあることで、古い時代遅れのマンションでも客にとって購入対象となる

法人向けリノベーション

- 所有する不動産をリノベーションしたい法人向け

- オフィスビルや社宅など

- 同業(中古マンションの再生販売)の不動産業者からの受注もある

- 同業他社が仕入れた物件を

- インテリックスがリノベーションし

- 同業他社が販売する

- アフターサービス保証もインテリックスで行う

- リノベーションと保証のダブルで収益を上げる

- 今後の成長事業になることを想定している

- 中古マンション再生販売は今後も新規業者の参入が増える

- しかし、リノベーションをできる業者は限られる

- インテリックスは施工実績とノウハウで圧倒的に優位

- 参入した新規業者からのリノベーション依頼が増える

- こちらに注力した方が賢いよね?

- 中古マンションの仕入れ価格が上昇中なので

- 適正価格の物件は自社で仕入れて自社でリノベ→販売する

- 割高な物件はスルーして他社に仕入れさせ、そのリノベを受ける

- つまり、儲かる物件は自社ですべてやり

- 儲からない物件は他社に任せてリノベで儲けさせてもらう

- インテリックスはそれができるのだから、そうやって上手に儲けた方が賢い

個人向けリノベーション

- 現在住んでいる自宅をリノベーションしたい個人客向け

- こちらも増やそうと個人向けセミナーなどを開いて注力している

- リノベーションの事例はインテリックスのInstagramでも見ることができる

中古マンションの再生販売事業でつちかったリノベーションのノウハウを使って、法人や個人向けに商売をしているってことね。

アセットシェアリング事業

新規事業の1つ目で、2015年8月に販売を開始した不動産投資商品です。

- 小口化した不動産の販売・管理事業

- 例えば5億円のマンション1棟をインテリックスが取得し

- これを100万円×500口に小口化し

- 投資家が1口単位で購入し

- 購入した口数に応じて家賃や最終の売却益の分配を受ける

- 不動産特定共同事業法に基づく事業

- 小口化(少額化)することで不動産投資がしやすくなる

- マンション1棟など大きな単位を小口化するので、一部で空室が出ても分配がゼロになる可能性が低い

- 物件管理はインテリックス任せで不動産収益を得られる(手間いらず)

- 贈与、相続もできる

- 不動産の小口化という点で不動産投資型クラウドファンディングと同じ

- セイムボート方式や劣後出資などの投資家保護の仕組みはない

- もともとは相続対策商品として始めた

- 現金で相続するより不動産で相続した方が相続税は安い(時価より相続税評価額の方が安いから)

- アセットシェアリングは不動産扱い

- なので、1千万円を現金で相続するより、1千万円で買ったアセットシェアリングを相続する方が相続税が安くなる

- また、2人の子供に500万円ずつなど分割もしやすい

- 現在は相続対策+資産運用

- これまではすべて1口100万円

- 当初は最低5口(500万円)だったが、2018年11月から最低1口にした

- これにより購入者の年齢層が以前は7割以上が60歳以上だったのが、20代にまで広がった

- 相続対策から資産運用へニーズの拡大→事業拡大のチャンス

- さらに拡大させるため、より少額(10万円から)のX-Crowdを始める?

- これまでに6つの案件が募集された

| 募集時期 | 所在地 | 不動産の種類 | 募集額 | 利回り | 運用期間 |

|---|---|---|---|---|---|

| 2015年8月 | 渋谷区千駄ヶ谷 | シェアハウス | 8億円 | 4.5% | 30年 |

| 2017年3月 | 横浜市中区元町 | 商業ビル | 10億5,000万円 | 5.2% | 30年 |

| 2017年11月 | 渋谷区渋谷 | 商業ビル | 12億5,000万円 | 4.5% | 15年 |

| 2018年11月 | 京都市東山区 | 簡易宿所 | 4億8,000万円 | 変動 | 15年 |

| 2019年3月 | 足立区北千住 | ビジネスホテル | 19億円 | 5.1% | 30年 |

| 2019年10月 | 福岡市博多区 | ホテル+賃貸住宅 | 4億2,600万円 | 6.1% | 7年 |

| 2020年初め | 台東区根岸 | ホテル | 9億円 | 未定 | 未定 |

- 利回りは年間賃料ベース

- ここから管理費や保険料、公租公課などが引かれる

- 引いた後の分配利回りは3%以上を想定

- 運用期間は絶対ではない

- 途中で第三者に譲渡できる(インテリックスが仲介)

- その際にいくらで譲渡できるかはその時次第

- 博多案件は賃貸マンションをホテル+マンションにリノベーションした

- 本業のノウハウの活用

- 京都案件は京町家の再生事業

- 2018年に参入、これまでに20棟を取得

- 京町家をインバウンド狙いの宿泊施設にリノベーション

- 台東区案件は2020年1月中旬にオープンする鶯谷のホテルLANDABOUT

インテリックスが不動産を小口化することで、何千万円も出せない人でも不動産に投資できるようにする。それがアセットシェアリングだよ。

リースバック事業

アセットシェアリング事業に続く新規事業その2で、2017年1月に事業開始、2018年から本格化しました。

「あんばい」というブランド名で展開しています。

- 自宅をインテリックスに売却し、そのまま住む

- 自宅をインテリックスに売る

- 売った代金を受け取る

- 月々の家賃を払ってそのまま住む

- 初期契約(2~3年)後は継続、買い戻し、退出が可能

- 不動産を売ってお金を得て、店子になって家賃を払って住むってこと

- まとまった資金を得られる → ローン返済、老後資金など

- 例えば、3千万円で売って死ぬまでの家賃が2千万円ならば、使えるお金が1千万円増える

- 不動産を残さない前提ならば、こういうのも良いよね

- 子供が親から相続した自宅をリースバックして、そのお金で相続税を払うという使い方もできる

- 個人だけでなく事務所など法人が所有する不動産もOK

- 自社ビルを売却し、賃料を払ってテナントとして入居する

- 売却で得た資金で新規事業を始めるとか

- 自社物件でなくなるので固定資産税なども負担しなくて良くなる

- 戸建だけでなくマンション、事務所、倉庫、駐車場なども可能

- 運用益+売却益のダブル収益商売になる

- 当初は元家主からの家賃収益(運用益)

- いずれ元家主が退出する時が来る

- その際に第三者に売却し売却益を得る

- インテリックスでは運用益と売却益を得るハイブリッド型ビジネスと位置づけている

- 現在のところ好調(2019年5月期)

- 保有件数:251件(前期比プラス183件)

- 保有総額:45億円(前期比プラス30億円)

- 従来は2千万円前後の物件が多かった

- 2019年5月期は1,500万円前後の物件が中心になった

- 敷居を下げて案件を増やしにかかっているのだろう

- テレビでCMも流している(2018年1月から)

- CMで契約数が増えれば1契約あたりの営業コストが下がる

- 低単価の物件でも収益が出るようになる

- 裾野を広げてボリューム勝負ができる

- 出演はモデル、タレントの清水絵夢さん

- 足ほっそ!

- 将来に若干の不安を感じる(清水さんではなくリースバック事業の)

- 自宅を売った人がそのまま住んでくれているうちは良い

- でも死亡や転居で住まなくなったら売却だよね?

- もちろん、売却して利益が出るような値段で取得しているのだろう

- メインの中古マンション再生販売に回すこともできる

- でも、不動産市況が悪化した時に不良資産化しないか?

- 市況次第で爆弾を抱えるようなものなのでちょっと心配

- ソーシャルレンディングのFundsとインテリックスとの提携対象

- あんばいを貸付先事業とした案件が今までに4件組成されている

老後資金が不安な高齢者や、親から相続しても相続税を払えない人が増えているので、事業としてのニーズは高いと思います!

クラウドファンディング事業

新規事業の3つ目で、これに含まれるのがX-Crowdです。

- 不動産にITを導入した新事業

- ソーシャルレンディング(Fundsとの提携事業)

- 不動産投資型クラウドファンディング(X-Crowd)

- インテリックスの事業戦略部が担当

- 事業戦略部はクラウドファンディング事業進出を目的に設立された部署

Fundsとのソーシャルレンディング

- 2019年6月に開始

- 主な狙いは

- BtoCへの進出によるインテリックスの知名度向上

- → リノベーションマンション、リースバックの利用客を開拓

- 最低投資額を下げて若年層を呼び込み、不動産投資で成功体験をさせる

- → アセットシェアリングの購入者拡大を期待

- Fundsとの提携はX-Crowdの準備の要素が強い

- 決算報告の中でクラウドファンディング事業進出のための「テストマーケティング的な位置付け」と語っている

- Fundsでの過去4つの案件で利回りを変えたのも、X-Crowdの適正利回りを見極めるためでは?

X-Crowd

- X-Crowdは2019年10月に運営開始

- インテリックスの狙いは資金調達ルートの多様化らしい

- 資金調達力を高めることで仕入れ力を高める

- 京町家の場合、担保価値が低いから銀行融資が受けにくい

- なので、その分をX-Crowdで調達するという狙いがあるとか?

- 資金調達ルートについて僕は懐疑的(後述)

- 将来的には他社との提携も視野に(手数料商売をしたい)

- 他の不動産業者がX-Crowdに案件を出して資金を調達

- インテリックスはX-Crowdを利用する手数料を得る

- 中古マンションの仕入れやリノベーション代行で取引がある同業者は多い

- その中にはX-Crowdで資金調達したい業者も多いかもしれない

- 軌道に乗ればそれなりの収益になるのかな?

- インテリックスの他のサービスへの誘客

- 入り口を10万円と下げてインテリックスでの不動産投資を経験

- アセットシェアリング、リースバックの利用につなげる

- こういう意図も当然あるだろう

決算発表会の動画などを見る限り、X-Crowdにはかなり期待をかけているようです!

ホテル宿泊事業

これは僕が勝手に事業として分けたものです。(インテリックス社内ではホテル宿泊事業という分類はしていません。)

- インテリックスが不動産を取得し、宿泊施設として運用する事業

- アセットシェアリングの京町家案件

- 京町家を仕入れてインバウンド狙いの宿泊施設に改修

- 運営は専門業者に委託

- すでに20件以上が稼働している

- 同、足立区案件

- 北千住駅そばのアーバイン東京・上野北千住

- 2018年3月オープン

- インテリックスが土地を取得しホテルを建設

- インテリックス初の新築ホテル

- 運営はユキ・コーポレーションに委託

- 同社と15年間の賃料固定賃貸借契約

- 表面利回り5.1%、予定分配利回り3.7%

- 同、博多案件(montan HAKATA)

- 元は1987年竣工の9階建て社宅、その後ワンルーム賃貸マンションに

- 2015年に取得、当時の入居率は7割ほど

- ワンルーム賃貸のままでは収益性が悪い

- 2016年12月に福岡市の条例改正で住居と宿泊施設が混在できるようなった

- これを受けて2017年10月にホテル+賃貸住宅としてオープン

- 最終的に1階はエントランスとホテルロビー、2~6階はホテル、7~9階を住居にする予定

- 同、来年の台東区案件

- 山手線鶯谷駅そばのホテルLANDABOUT

- 2020年1月中旬開業予定

- ここはリノベーションではなく新築で建てた

- 都内のインバウンド需要を狙う

- 宿泊部分の運営はベステイト

- 宿ルKYOTO 抹茶ノ宿

- 京阪不動産との提携事業第1号

- 両社で京町家を探して宿泊施設にリノベーション

- 2018年12月に業務提携

- 2019年11月に1号物件が下京区にオープン

- もともと1号物件は東山区の平安神宮近くに2019年5月に開業予定だった

- また、アセットシェアリングの対象物件にもなる予定だった

- 運営は京町家の宿泊施設の管理運営を手掛ける株式会社トマルバ

- 住宅から宿泊施設に商売の幅を広げたいのでは?

- 宿泊業そのものに進出する意図はない

- また、アセットシェアリングではホテル等の収益は投資家のものになる

- なので、宿泊業で直接的に収益を上げる目的ではないと思う

- リノベーションの技術を従来の住宅からホテルなど宿泊施設に横展開させたいのでは?

- 宿泊施設という新しい出口を作ることで、例えば住宅としては競争力が低い京町家も仕入れの対象となる

- 博多案件のように賃貸マンションとしてはイマイチの物件も宿泊施設として活用できる

- リノベーションで積み上げたノウハウを商売として使う場が、今までは住宅に限られていた

- 宿泊施設を加えることで商売の幅を広げたいのでは?

住宅に絞らず、もっといろんな分野で不動産商売をしようってことね。

その他の事業

- 新築分譲マンション販売事業(リシャールシリーズ)

- 賃貸収益事業(自社保有の不動産による)

- 不動産コンサルティング事業(資産管理や相続対策等々のサポート)

ここまで現在のインテリックスの事業について説明しました!

- 中古マンション再生販売事業

- 中古マンションをリノベーションして販売

- リノベーション事業

- 個人や法人の持つ不動産をリノベーション

- アセットシェアリング事業

- 不動産を小口にして個人でも投資しやすく

- リースバック事業

- 自宅を売って家賃を払ってそのまま住む

- クラウドファンディング事業

- Funds提携とX-Crowd

- ホテル宿泊事業

- 商売の幅を広げる

インテリックスの今後の事業方針

現在のインテリックスは中古マンション再生販売が売上の8割、利益の6割です。

今後はアセットシェアリング、リースバック、クラウドファンディングの3事業を強化し、収益の多様化、安定化を図る方針です。

- 従来は不動産を「住まい」として見てきた

- リノベーションで住まいの価値を上げる中古マンション再生販売事業

- 個人、法人の物件のリノベーション事業

- 今後はこれに加え、不動産を「資産」とみなす事業を強化する

- 資産の有効活用=リースバック事業(あんばい)

- 資産運用と投資=アセットシェアリング事業、クラウドファンディング事業(Funds提携とX-Crowd)

- 理由は中古マンション事業の将来への不安では?

- 下表(単位:百万円)は中古マンション事業とその他全事業の売上、利益の構成比

- 中古マンション事業は売上構成比が8割あるのに、利益構成比は6割しかない

- (2019年5月期は所有物件の売却があったためその他事業の利益構成が上がっているのでイレギュラー)

- 今後、中古マンション事業は競争激化で収益性はさらに落ちる

| 売上高 | 中古事業 | その他事業 |

|---|---|---|

| 2018年5月期 | 34,595 / 79.5% | 8,911 / 20.5% |

| 2019年5月期 | 28,354 / 76.7% | 8,626 / 23.3% |

| 利益 | 中古事業 | その他事業 |

| 2018年5月期 | 1,259 / 60.5% | 821 / 39.5% |

| 2019年5月期 | 877 / 38.8% | 1,384 / 61.2% |

- 恐らく将来への不安感、危機感が強いのだろう

- 主力の中古マンション事業は首都圏ですでに厳しくなっている

- 今は地方都市強化で食いつないでいるが、いずれ地方も厳しくなる

- つまり、中古マンション事業は首都圏も地方もいずれ厳しくなる

- 中古マンション事業で食っていけている間に、次のメシの種を育てたい

- それが新規の3事業

- アセットシェアリングとリースバックはなんとか芽が出てきた

- 3本目の矢として不動産クラファンX-Crowdを育てたい

業界トップの大手でまだ余裕はあるから、今のうちに今後の対策を打っておこうってことか。

インテリックスの関連会社

インテリックスの関連会社は以下の5社です。(すべて100%子会社)

インテリックス空間設計

| 会社名 | 株式会社インテリックス空間設計 |

|---|---|

| 所在地 | 東京都目黒区鷹番1-1-10 |

| 設立 | 1998年2月26日 |

| 資本金 | 2,000万円 |

| 代表者 | 代表取締役社長 山本 卓也(グループトップ) |

| 事業内容 | 内装業、デザイン、コーディネート |

| 従業員数 | 72人 |

| 支店 | 渋谷、青山、横浜、大阪 |

- リノベーションの設計・施工会社

- インテリックスの中古マンション再生販売事業、リノベーション事業での、リノベーションの実務を担当

- インテリックスが仕入れてきた物件の実際のリノベーション作業をする係

- 年間1千戸以上の実績

- 大工、電気など複数の職能をこなせる多能工の育成も進めている

- 職人の高齢化、職人不足への対応

- 多能工にすれば現場に入る職人の数を減らせるので、上下両隣の入居者への騒音等の迷惑も減らせる

- 職人の養成学校「リノベーションカレッジ」を2017年4月に開校

- 法知識、大工、水回り、電気などの技術を3ヶ月で習得

- その後、設計やプランニングなど実習を通して学ぶ

- 自社社員以外に別業種から受講料自腹での参加者もいる

- 自社採用以外に提携業者への就職斡旋もしている

- つまり、自社にとどまらず業界全体の人材を育てようとしている

- 外部からも入学させており、社内OJTではなくガチで学校って感じ

- 他社と違い物件数が多く常にリノベーション業務があるので職人を育てられる

- 9時5時勤務で土日休みのサラリーマン大工を増やしたいとのこと

大学新卒で入社して多能工になる人も男女を問わずいるらしいよ。

インテリックス住宅販売

| 会社名 | 株式会社インテリックス住宅販売 |

|---|---|

| 所在地 | 東京都渋谷区渋谷2-9-11 |

| 設立 | 1991年3月25日 |

| 資本金 | 1,000万円 |

| 代表者 | 代表取締役社長 浅野 利夫 |

| 事業内容 | 不動産仲介・販売企画 |

| 従業員数 | 16人 |

| 支店 | 大阪 |

- 中古マンション売買の仲介業

- 旧エムコーポレーションを2001年7月に買収

- 個人客の中古マンションの購入サポート

- リノベーションすることを前提とした中古マンション購入希望客への企画提案

- インテリックスの中古マンション再生販売事業での販売も担当

- リノベーションした後の販売は基本的には不動産仲介業者に依頼する

- ただ、一部の物件はインテリックス住宅販売が販売する

- 買い手と接することで市場のトレンドやニーズを掴むため

インテリックスプロパティ

| 会社名 | 株式会社インテリックスプロパティ |

|---|---|

| 所在地 | 東京都渋谷区渋谷2-12-19 |

| 設立 | 2015年4月1日 |

| 資本金 | 1,000万円 |

| 代表者 | 代表取締役社長 兵頭 剛 |

| 事業内容 | 不動産管理 |

| 従業員数 | 5人 |

- プロパティマネジメント業務

- アセットシェアリング事業の物件の管理

- インテリックスが所有する賃貸物件の管理

インテリックス信用保証

| 会社名 | 株式会社インテリックス信用保証 |

|---|---|

| 所在地 | 東京都渋谷区渋谷2-12-19 |

| 設立 | 2018年1月11日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役社長 兵頭 剛 |

| 事業内容 | 信用保証業務 |

- リースバック事業を担当

Intellex Funding

| 会社名 | 株式会社Intellex Funding |

|---|---|

| 所在地 | 東京都渋谷区渋谷2-12-19 |

| 設立 | 2019年5月8日 |

| 資本金 | 900万円 |

| 代表者 | 代表取締役社長 小川 新悟 |

| 事業内容 | ファンド組成業務 |

- Fundsでの案件募集のために作られた会社

- 金融業界を中心に社外から人材を集めた

- 社長の小川新悟氏はインテリックスの事業戦略部長を兼ねる

- 実質的にインテリックス事業戦略部と同一

- X-Crowdの案件組成も担当する

案件の募集など実際の顧客対応はすべてインテリックス本体が窓口になって担当します!

インテリックスの経営状況

インテリックスの直近5期の連結決算です。(単位:100万円)

| 決算期 | 売上高 | 経常利益 | 純利益 | 自己資本比率 |

|---|---|---|---|---|

| 2015年5月 | 27,759 | 745 | 495 | 30.1% |

| 2016年5月 | 38,975 | 1,471 | 977 | 27.7% |

| 2017年5月 | 41,400 | 1,343 | 891 | 26.6% |

| 2018年5月 | 43,507 | 1,253 | 802 | 31.6% |

| 2019年5月 | 36,981 | 1,362 | 832 | 29.0% |

| 2020年見込み | 42,182 | 741 | 500 | 26.9% |

2020年5月期は中古マンションの販売増で売上高は上がるものの、人員増、新規事業への先行投資などで減益を見込んでいます。

創業以来、一貫して黒字経営です。

少なくとも急激に経営が悪化しているといったことはないようだね。

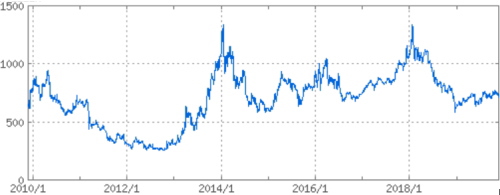

インテリックスの株価

過去10年の株価のグラフ

僕は株は一切やらないのでよく分かりません。

500~1,000円の間で緩やかに安定ってところでしょうか?

過去1年の株価の推移

各月の高値と安値の推移です。特に大きな動きはない模様です。

| 年月 | 高値 | 安値 |

|---|---|---|

| 2018年12月 | 790円 | 574円 |

| 2019年1月 | 677円 | 606円 |

| 2019年2月 | 707円 | 636円 |

| 2019年3月 | 702円 | 665円 |

| 2019年4月 | 731円 | 692円 |

| 2019年5月 | 753円 | 652円 |

| 2019年6月 | 679円 | 622円 |

| 2019年7月 | 759円 | 658円 |

| 2019年8月 | 765円 | 700円 |

| 2019年9月 | 746円 | 703円 |

| 2019年10月 | 770円 | 682円 |

| 2019年11月 | 760円 | 709円 |

すぐに倒産しそうとかってことはないみたいね?

インテリックスの大株主

2019年5月期末現在のインテリックスの大株主と保有比率は以下の通りです。

| 株主名 | 持株比率 |

|---|---|

| 株式会社イーアライアンス(=山本氏) | 40.24% |

| 日本マスター信託口 | 4.29% |

| インテリックス従業員持株会 | 2.37% |

| 日本トラスティ信託口 | 1.56% |

| 日本トラスティ信託口5 | 1.32% |

| 北沢産業株式会社 (業務用厨房機器販売大手、東証一部) |

0.80% |

| ドイツ銀行ロンドン610 | 0.74% |

| 日本トラスティ信託口1 | 0.74% |

| 北川順子 | 0.63% |

| 日本トラスティ信託口2 | 0.53% |

- イーアライアンス(40.24%)は山本氏が代表を務める山本氏の資産管理会社

- 社員持株会分(2.37%)と合わせると42.61%

- 北沢産業(0.80%)は取引先

- 日本マスターと日本トラスティの8.44%は安定した機関投資家分だと思う

- 実質的に過半数は押さえてるって感じ?

X-Crowdの運営会社についてのまとめ

長くなりましたので、X-Crowdの運営会社であるインテリックスについて最重要ポイントだけをまとめます。

- 中古マンション再生販売のリーディングカンパニー

- 競合他社を圧倒する実績とノウハウ

- 東証一部上場

- 新規参入の増加で競争激化

- 地方を強化しているが、いずれ地方も厳しくなる

- 中古マンション再生販売だけでは厳しい → 新規事業開拓

- アセットシェアリング(不動産投資の小口化)

- リースバックあんばい(自宅を売ってそのまま住む)

- クラウドファンディング(Funds提携とX-Crowd)

- いずれも本業の不動産事業と関連性あり

- 足元の経営状況は悪くはない模様

ここまで、X-Crowdを運営するインテリックスについてでした!

X-Crowdの関係者について

X-Crowdに関係するインテリックスの人物について紹介します。

僕たちのお金を預けて大丈夫な人たちなのか、しっかり見ておきましょう。

山本 卓也

インテリックス代表取締役社長

山本卓也氏の経歴

- 1954年3月17日島根県生まれ

- 1974年9月:太洋興業入社(不動産業)

- 1976年9月:三越商事入社(不動産業)

- 1983年9月:秀和恒産入社(業種不明)

- 1985年7月:サンクホーム入社(不動産業)

- 1986年4月:セントラルプラザ設立(不動産業、2003年6月にインテリックスが吸収)、代表取締役社長

- 1995年7月:ブレスタージュ(1996年7月インテリックスに改称)設立

- 1997年1月:インテリックス 代表取締役社長(現任)

- 1998年2月:インテリックス空間設計設立、代表取締役社長(現任)

- 2003年3月:インテリックス住宅販売 代表取締役(現任)

- 2003年4月:イーアライアンス 代表取締役 (現任)

山本卓也氏に関する諸情報

- インテリックスの創業社長

- 島根県生まれだが中学の頃までに都内に転居

- ご尊父は旧満鉄出身

- 物理系がお好きで論理的な考え方をなさる方だった

- その影響か、小学校高学年から相対性理論などの本を読んでいた

- 高校進学に際してご尊父が哲学書100冊をプレゼント(今も社長室に置いている)

- デカルトの演繹法に影響を受ける

- 哲学や宇宙物理学が好きで研究者を志したこともある

- お姉さまがいらっしゃる

- 奥さまは高校の同級生

- 山本氏が生徒会の副会長、奥さまが書記

- 高校入学直後に奥さまに誘われて立候補

- ↑大胆な15歳女子だよねw

- 愛読書はデール・カーネギーの「道は開ける」と「人を動かす」

- 2009年に業界団体である一般社団法人リノベーション住宅推進協議会(現 リノベーション協議会)を発足させ初代会長に就任

- リノベーションという言葉は2003年頃から使うようになった

- リフォームに代えてリノベーションを使ったのはインテリックス

- ニューヨークに留学していた娘さんから教えてもらった

- 血液型A型

- 座右の銘「勝っておごらず、負けて腐らず」

- 「バブル崩壊後、若者の嗜好が変わった。可処分所得が下がったことで、昔のように新しいもの(その代わり高い)に価値を見出すのではなく、古い物件でも自分好みであれば価値があるという捉え方になった」

- 「地震大国の日本はそもそもの建物がしっかりしている。リノベーションの技術が進めば、建て替えて新築住宅を大量に供給しなくても良くなる。今後も中古マンションの流通は拡大する」

15歳の息子に哲学書を買い与えて、それを息子が読むんだから、変な家庭で育ったってことはなさそうだね。

山本卓也氏がインテリックスを設立するまでの経緯

- 宇宙物理学を学ぼうと千葉大学を受験するも不合格

- 結婚すると決めていたので、20歳の時に就職

- ちょうど求人を出していた太洋興業(不動産会社)に就職

- そして20歳で結婚

- 頭が悪かったわけではなく、結婚が理由で最終学歴が高卒になった

- 初任給3万円からスタート

- 不動産営業らしく出来高制 → 仕事に燃える

- 28歳で年収1千万円達成

- 不動産業で実力がついたとなると、当然独立を考える

- 32歳の時にセントラルプラザ(不動産仲介業)設立

- 30歳の時に購入した世田谷の一戸建てを事務所に

- バブルに乗って建売住宅の販売に商売替え

- さらに分譲マンション販売も手掛ける

- マンションを建設中にバブル崩壊

- 36歳で3億7千万円の負債を抱える

- 不動産仲介業に戻り借金の返済に努める

- 41歳でブレスタージュ(現インテリックス)設立

- ここから中古マンション再生販売事業を始める

- 築20年前後の中古物件が増えていたことに着目

- 中古物件取引で設備の不具合などトラブルが増えていた

- 中古物件を右から左に流すのではなく、自社でリノベーションして価値を高めた上で販売する商売を考案

- 管理システムは3ヶ月かけて自分で作った

- 時代の流れに上手く乗れて成功を遂げる

- 設立から7年ほどで前の会社で作った負債を完済

- 「数十億だったら返せてなかった、自分は運が良いと思った」

- ↑エライな、僕だったら自己破産してるわ

- 「バブルを経験したおかげで、その後は赤字を出さず堅実経営できている」

- ↑結果的にバブルの痛い目が良い経験になったということか

俊成 誠司

インテリックス代表取締役副社長

俊成誠司氏の経歴

- 1979年4月13日愛媛県生まれ

- 2003年12月:ピッツバーグ大学経卒

- 2004年4月:みずほ証券入社

- 2006年9月:KBC証券入社

- 2009年1月:東京証券取引所入社

- 2011年1月:インテリックス入社

- 2013年9月: 同、財務部長

- 2015年1月: 同、執行役員ソリューション事業部長

- 2017年8月: 同、取締役執行役員ソリューション事業部長

- 2018年7月: 同、取締役執行役員ソリューション事業部長兼コンサル ティング事業部長兼リレーション事業部長

- 2019年6月: 同、取締役執行役員ソリューション事業部長兼リレーション事業部長

- 2019年8月: 同、代表取締役副社長ソリューション事業部長、リレーション事業部、事業戦略部担当兼人事・人材開発部、情報システム部管掌(現任)

- 2015年4月:インテリックスプロパティ 取締役(現任)

- 2018年1月:インテリックス信用保証 取締役(現任)

俊成誠司氏に関する諸情報

- みずほ証券、KBC証券では上場企業やJ-REITの資金調達などを担当

- KBCはベルギー本社の大手金融機関

- 日本法人のKBC証券は2010年に大和証券グループに事業売却

- 東京証券取引所では新商品(ETF、J-REITなど個人向け商品)の開発、販売、海外投資家誘致に従事

- 個人が資産形成する中で不動産金融の重要度が上がると痛感

- インテリックスに入社

- リノベーションによる不動産の価値創出をしている

- インテリックスも不動産と金融の融合を模索していた時期だった

- 実家が内装業者であることも影響

- あんばいを責任者として開発

鶴田 豊彦

インテリックス専務取締役

鶴田豊彦氏の経歴

- 1957年9月25日生まれ

- 1976年4月:エスコム入社

- 1989年3月:西武百貨店入社

- 1990年3月:岡三証券入社

- 1997年1月:ジプロ入社

- 2000年1月: 同、執行役員経営企画室長兼総務部長

- 2000年11月:マルコ入社、財務部長兼総務部長

- 2001年7月:ジェネラルソリューションズ(現 フィスコ)入社

- 2002年1月: 同、執行役員経営企画室長兼内部監査室長

- 2002年9月:インテリックス入社

- 2003年6月: 同、取締役経営企画部長

- 2005年12月: 同、取締役管理本部長兼経営企画部長

- 2010年8月: 同、専務取締役管理部門担当兼経営企画部長

- 2019年6月: 同、専務取締役コーポレート・ガバナンス推進担当兼IR部管掌(現任)

- 2012年5月:インテリックス住宅販売 取締役(現任)

- 2015年4月:インテリックスプロパティ 取締役(現任)

- 2018年1月:インテリックス信用保証 取締役(現任)

総務系の責任者かな?

滝川 智庸

インテリックス取締役

滝川智庸氏の経歴

- 1959年9月14日生まれ

- 1978年3月:神奈川県立光陵高校卒

- 1983年3月:横浜国大工学部建築学科卒

- 1983年4月:新居千秋都市建築設計入社

- 1998年5月:インテリックス空間設計入社

- 2001年2月:インテリックス空間設計 取締役(現任)

- 2012年8月:インテリックス 取締役(現任)

滝川智庸氏に関する諸情報

- 一級建築士

- インテリックスが手掛けた2万件以上のリノベーションの多くに関わる

- 「『中古マンション×最小寸法』でかなえる最高のリノベーション」の著者(2019年2月出版)

- 出版後、各地のリノベーションセミナーなどで講演

- リノベーション事業の個人客拡大に貢献

- 「リノベーションをするのは自分の生活を変えるためです。壁紙ひとつで自分の生活が良くなるなら、こんなに良いものはないと思います。」

小山 俊

インテリックス取締役執行役員アセット事業部長

小山俊氏の経歴

- 1968年11月4日生まれ

- 1991年4月:大一入社

- 1993年4月:ランディックス入社

- 1996年4月:プライムタウン入社

- 1998年4月:インテリックス入社

- 2003年2月: 同、横浜店長

- 2013年6月: 同、執行役員ソリューション営業部長

- 2014年6月: 同、執行役員アセット営業部長兼ソリューション営業部長

- 2015年1月: 同、執行役員アセット事業部長

- 2017年8月: 同、取締役執行役員アセット事業部長(現任)

- 2015年4月:インテリックスプロパティ 取締役(現任)

この人は現場からの叩き上げのプロパーに近いな

相馬 宏昭

取締役執行役員リノヴェックスマンション事業部門担当

相馬宏昭氏の経歴

- 1971年5月13日生まれ

- 1993年4月:千代田流通サービス入社

- 1994年4月:スカイネット入社

- 1996年4月:新宿リハウス(現 三井不動産リアルティ)入社

- 2001年11月:インテリックス入社

- 2007年8月: 同、新宿店長

- 2011年6月: 同、執行役員東京統括部長兼渋谷店営業部長

- 2012年3月: 同、執行役員営業企画部長兼渋谷第2営業部長

- 2015年9月: 同、執行役員リノヴェックスマンション事業部門渋谷第2営業部長兼地域営業部長

- 2016年7月: 同、執行役員リノヴェックスマンション事業部門横浜営業部長兼地域営業部長

- 2017年7月: 同、執行役員リノヴェックスマンション事業部門地域営業部長

- 2017年8月: 同、取締役執行役員リノヴェックスマンション事業部門地域営業部長

- 2018年3月: 同、取締役執行役員リノヴェックスマンション事業部門担当兼地域営業部長兼カスタマーサービス室長

- 2019年6月: 同、取締役執行役員リノヴェックスマンション事業部門担当兼カスタマーサービス室長(現任)

- 2018年4月:インテリックス空間設計 取締役(現任)

中古マンション事業の営業のエキスパートで、地方都市進出の大命を仰せつかったって感じかな?

小川 新悟

インテリックス事業戦略部長

小川新悟氏の経歴

- 2001年1月:EMCジャパン入社

- 2001年11月:ムーディーズジャパン入社

- 2006年2月:みずほコーポレート銀行入行

- 2012年11月:みずほ銀行入行

- 2018年5月:インテリックス入社、事業戦略部長(現任)

- 2019年5月:Intellex Funding代表取締役社長(現任)

小川新悟氏に関する諸情報

- X-Crowdの責任者

- Fundsとの提携も担当

- 金融畑が長かった(以下、不確定情報)

- 日本CFO協会認定ジェネラルCFO

- 不動産証券化協会認定マスター・アソシエイト

- 賃貸不動産経営管理士

- 競売不動産取扱主任者

不動産自体の経験はあまりなさそうだね。そこがちょっと気になるかな…

以上がX-Crowdの主な関係者です。

ネットで調べた限りですが、変な人がいるという印象は受けませんでした。

X-Crowdについて

さて、ここからが本題です。X-Crowdについて詳しく見ていきます。

X-Crowdの概要

X-Crowdはインテリックスが運営する不動産投資型クラウドファンディングです。

| 運営会社 | インテリックス |

|---|---|

| 運営開始 | 2019年10月 |

| 投資対象物件 | 地方の古い住宅など |

| 想定利回り | 3.0% |

| 想定運用期間 | 12ヶ月 |

| 投資単位 | 10万円 |

| 最低投資額 | 10万円 |

| 投資額の上限 | 募集額-10万円 ※注 |

- 不動産特定共同事業法に基づく不動産投資型クラウドファンディング

- 物件は古くなった家屋や地方に残る伝統のある建物などが中心

- それらをインテリックスのノウハウを活かしてリノベーションする

- 地方創生にも寄与できる

- 将来的にはインテリックスの他の事業で提携する企業の案件の募集も検討

- 例えば、中古マンションの仕入れで取引がある不動産会社が組成した案件を、X-Crowdで募集するというイメージ

- 案件募集代行業で手数料収入を狙っているのかも

※注 1人の投資家で募集額全額に応募できないと定められており、最低でも他の1人が10万円を投資することになるため。

投資申請の上限はありますか?原則、投資口数に上限はございませんが、1人のお客様のみでファンド募集金額の全額を満たす投資申請はできません。(よくあるご質問)

投資初心者でも分かるように、詳しくやさしく解説しています!

X-Crowdの第1号案件

X-Crowdの具体的な事例として第1号案件を見ていきます。

第1号案件の概要

X-Crowdの第1号案件の概要は以下の通りです。

| 投資対象 | 数珠庵(京町家を改修した宿泊施設) |

|---|---|

| 募集期間 | 2019年11月29日~12月6日 |

| 募集額 | 6,300万円 |

| 利回り | 3.0% |

| 運用期間 | 12ヶ月 |

| 投資単位 | 10万円 |

| 最低投資額 | 10万円 |

第1号案件はインテリックスが所有する京町家で、すでに一棟貸しの宿泊施設として営業中です。

利回りは3%とやや低め、運用期間は12ヶ月、最低投資額は10万円です。

数珠庵について

数珠案について簡単に紹介します。

僕たちのお金を投資する対象ですので、どんな物件か把握しておきましょう。

- 所在地:京都市下京区正面通油小路西入珠数屋町

- 京都駅から直線距離で800m

- 西本願寺の向かい(お西さんの門前町だな)

- 京都中心部の古い建物が並ぶエリア

- 2019年4月開業

- インバウンド狙いの京都の宿泊施設

- 古い京町家をリノベーションして宿泊施設に改修

- 2階建ての1棟を丸ごと宿泊施設として貸す

- 寝室×2、リビング、キッチン、バストイレ(調理用具、洗濯機付き)

- 日本文化を味わいたい外国人客の数日宿泊を想定か?

- 4人で1泊3万円ちょっと

- Booking.comやAirbnbのレビューを見る限り、日本人客もいるが外国人が多いみたい

- レビューを見ると管理面がやや弱い模様

- 物件の所有者はインテリックス

- 運営はSTAY KYOTO

- 宿泊施設の運営管理、運営代行やプロデュースをする会社

- 本社京都市、2016年7月設立

- 社長の渡部太一氏は長岡京市出身、京都市在住

- 以前はウェブサイトの制作代行、Airbnbなどもやっていた模様

- 2017年4月より宿泊施設の運営業務を開始

- 数珠庵を含めて11件を運営中

第1号案件の運用見込み

- 投資家に支払う分配金は189万円

- 6,300万円×3%×1年

- インテリックスが物件をSTAY KYOTOに貸す

- 年間賃料270万円

- これが案件の主な収益となる

- 賃貸契約期間は2020年12月末まで

- 第1号案件の運用終了日は2020年11月30日

- 契約期間が運用期間をカバーしているので安心

- インテリックスの事業者報酬は営業収益の3%

- 270万円×3%=8.1万円

- 固都税は18.7万円(だと思う)

- 固定資産税と都市計画税は案件の支出になる

- 路線価が17.1万円、地積64.33㎡

- 17.1万円×64.33㎡×1.7%=18.7万円

- 優遇措置があるので、たぶんこれより安くなるはず

- 以上より、投資家への分配は余裕でできる

- 270万円から事業者報酬と固都税を引いても楽勝で200万円を超える

- もちろん、STAY KYOTOがコケないことが前提

- 京都のインバウンド需要は硬いので、少なくともこの先1年は大丈夫では?

- 火事や台風の可能性はあるが、それを言い出したらきりがない

STAY KYOTO次第だけど、手堅い案件って感じだね。

利回り3%で手堅くなかったらヤバイよ。笑

他の不動産クラファンとの違い

X-CrowdにはFANTAS fundingやCREALなど他の不動産投資型クラウドファンディングとの大きな違いがあります。

他のブロガーさんは誰も指摘されていないので、僕の勘違いだったらごめんなさい!

他の不動産クラファンの仕組み

- 他の不動産クラファンの仕組み

- 投資家と業者が出資する

- 物件を取得する

- 家賃収益を得る

- 物件を売却する

- 売却益を得る

- 分配金と元本を投資家に支払う

- 具体的なイメージ

- 投資家とクラファン業者が共同で

- 3千万円のマンションを取得し

- 毎月5万円×12ヶ月の家賃を得て

- 最後に4千万円で売る

- 60万円と1千万円をみんなで山分け、みたいな感じ

X-Crowdの仕組み

- X-Crowdの仕組み

- インテリックスが所有している物件に投資家が出資し

- 物件から得られる収益を投資家に分配し

- 運用期間が終わったら元本を投資家に償還する

あれ?なんか違うね。

X-Crowdでは物件を取得しない

一つ目の違いは、新たな物件を取得するのではないことです。

- 他の不動産クラファン

- 売却することを前提に

- ナイスな値段で売れそうな物件を取得する

- X-Crowdの投資対象

- インテリックスがすでに所有している物件

- 新たに物件を取得するのではない

X-Crowdでは物件を売却しない

そしてもう一つの違いは、物件を最終的に売却するわけではないことです。(以下はすべて僕の推測です)

- インテリックスの有価証券報告書、決算説明資料、プレスリリース、動画など、京町家再生のイグジットが売却であるとはどこにも書かれていない

- 逆に、リースバック(あんばい)は旧家主が退出したあとは売却と明記している

- 入居中は家賃収益、退去時は売却収益

- ダブルで収益を出すハイブリット型ビジネスと株主に利点を強調している

- 京町家再生も売却を前提にしているならば、同じようにアピールするはず

- それをしていないということは、売却を前提にしていないと思う

- 不動産クラファン契約書の内容にも違いがある

- 他の業者の契約書には、運用期間中に売却できなかった場合は運用期間を最大2年延長とか、自社で購入できるといった規定が必ずある

- X-Crowdの契約書にはこういった規定がない(見落としてたらゴメン!)

- つまり、物件の売却は想定していない

- 運用終了後は運用前と同じようにインテリックスの所有物件として運用する

X-Crowdの疑問点

この違いから2つの疑問点が出てきます。

答えが分かる方、無知な僕に教えて下さい!

疑問1.インテリックスは何のために投資を募るのか?

- 他の不動産クラファンでは投資家から集めた資金の使い方がイメージしやすい

- FANTAS fundingだったら空き家の取得と改修のためとか

- CREALだったら沖縄の専門学校の建物を取得するためとか

- X-Crowdは集めた資金を何に使うの?

- 京町家はすでにインテリックスが取得済み

- リノベーションも終わっている

- 宿泊施設の運営はSTAY KYOTO

- つまり、案件対象の数珠庵ではお金の使い道がない

- インテリックスにお金を貸すと捉えた方がイメージしやすい

- インテリックスに6,300万円を貸す

- その代わりに数珠案で得られる収益の一部を受け取る

- 運用期間が終わったらお金が戻ってくる

- 要はインテリックスの社債みたいな感じ

- なぜ投資家から借りるのか?

- 京町家だと担保価値が低いのかもしれないが

- 経営状態に問題がない東証一部上場企業なら銀行が貸すでしょ?

- 3%も払って投資家に貸すより銀行から借りた方が良くない?

- 考えられるのはインテリックスで投資を経験させること

- 10万円からのX-Crowdで投資経験

- その中からアセットシェアリングで投資する人が出るのを期待

- さらに、リノベマンションやリースバックの利用者も出て欲しい

- インテリックスへの入り口としてX-Crowdを位置付けているのでは?

疑問2.X-Crowdの劣後出資に意味はあるのか?

- X-Crowdではインテリックスが劣後出資

- 第1号案件では劣後出資比率30%

- 劣後出資で投資家元本の保全を図るとしている

- 本当にそうなの?

- 他の不動産クラファンでは劣後出資が機能する

- 投資家7千万円、業者3千万円で1億円の物件を取得

- 8千万円でしか売却できなかった

- 2千万円の原価割れ分は業者がかぶってくれる

- 投資家は無傷でハッピーラッキー♪

- X-Crowdで劣後出資は機能するのか?

- 僕の推測通りだと、X-Crowdでは物件は売却しない

- 売却しない限り、原価割れは発生しないでしょ?

- 1億円で買った物件を売らずに保有している限り、2千万円の原価割れは生まれないじゃん?

- 原価割れしないんだから、劣後出資ゼロでも問題なくね?

- 評価額が落ちた場合に原価割れは表に出るのか?

- 例えば地価が下がって物件の評価額が落ちたとする

- 評価額が落ちたら社内で帳簿上の価格を書き換えるの?

- 1億円の評価額だったけれど、地価が下がって評価額を6千万円に変えたので、元本の一部を返せません(テヘペロ)みたいな

- そんなことってできるの?

- 売却しないという前提でだが、X-Crowdの劣後出資に意味はないと思う

- いや、別に劣後出資してくれても僕は困らんのですが…

原価割れが実際に発生しないならば、劣後出資があってもなくても変わらないよね。劣後出資30%はアピールポイントにならないってことか。

批判ではない

なお、以上2点は批判しているのではありません。

集めたお金をインテリックスが何に使おうと、劣後出資がどうだろうと、投資したお金が戻ってくれば文句は一切ありません。

自分が投資する案件に疑問点が残るのが、僕の性格的にイヤでイヤでしょうがないだけです。

大阪王将のギョウザを食べるなり、京都の底地問題を解決するなり、どうぞご自由にお使い下さい。笑

筋金入りの小心者です。許しておくれ!

X-Crowdのメリット

次にX-Crowdの良いところを見ていきます。

- 上場企業の信用力

- 東証一部上場の不動産クラファン業者はTATERU、穴吹興産に続いて3社目

- TATERUのアパート問題時の対応が示す通り、なんだかんだ言っても東証一部はまとも

- 上場企業の社債に近い(僕の推測が当たっていれば)

- 他の不動産クラファンと違ってイグジットの不安がない

- 運用期間が終わったら元のインテリックス運用に戻ってお金が返ってくる

- 要はインテリックスにお金を貸しているようなもの

- つまり、東証一部上場企業の社債のイメージ(あくまでもイメージね)

- どう考えても硬い(もちろん投資に100%の安全はないが)

- デポジット方式でない

- 投資が確定してからの後入金方式

- デポジット口座で資金が寝ずに済む

- 出金はX-Crowd負担で投資家の口座に振り込み

- 出金手数料が実質無料

東証一部ってのが、ムチャクチャ大きいよね。

ソシャレン業者でいろいろ問題が起きただけに、東証一部は安心できちゃうよ!

X-Crowdのデメリット

次は良くないところです。

- 利回りが低め

- 目安として3%みたい、低いっちゃ低い

- ただ、今後は3~4%がメインになってくると思う

- 僕は銀行預金に比べればと思っているので3%で全然OK

- 最低投資額が10万円

- 他社に比べると敷居が高い

- ただ、高めに設定することでクリック合戦化を抑制できる

- 利回り低いし敷居も高いけれど競争せずに投資できる

- そういう業者もあって良いと個人的には思う

- 金太郎飴じゃなくいろんなタイプの業者が増えるのは良いこと

- 募集開始時刻が予告されない

- 予告されるのは募集開始日だけ

- クリック合戦を避ける効果はあるが

- 募集開始日まで案件の詳細が公開されない

- 第1号案件は募集当日の朝に公開された

- 募集が始まったのは11時半頃

- 投資して大丈夫か数時間で調べられるわけないだろ!

- ちなみに僕はこの記事の内容を調べるのに1週間以上かけてますw

- FANTAS fundingのように1週間前には公開して欲しい

- 中途解約に手数料がかかる

- やむを得ない事情の場合に限り中途解約(契約解除)できる

- これは他の不動産クラファン業者も同じ

- 契約解除と第三者への契約地位の譲渡の手数料は各社下表の通り

- 解除手数料は全社ともに無料

- だが、X-Crowdでは解除する場合は譲渡が必要と定められている

- 「契約の解除又は組合からの脱退においては、事業参加者に係る全出資持分を譲渡しなければならず」(X-Crowd成立前書面第17条の2)

- なので、X-Crowdでは中途解約=地位譲渡となり10万円がかかる

- 他の4社は少なくとも成立前書面に中途解約=地位譲渡とは書かれていない

- 仮にそうであったとしても、FANTASとRenosyは無料

- ま、解約するなら最初から投資するなよとは思うけど

| 業者名 | 解除手数料 | 譲渡手数料 |

|---|---|---|

| CREAL | 0円 | 10万円 |

| FANTAS | 0円 | 0円 |

| Renosy | 0円 | 0円 |

| ジョイント | 0円 | 5万円 |

| X-Crowd | 0円 | 10万円 |

案件内容の事前公開はマジでお願いします!小心者には深刻な問題です。涙

X-Crowdで投資するかの判断

ここまで、X-Crowdと運営会社、関係者などについて見てきました。

以上を踏まえて、X-Crowdで投資して大丈夫か僕の判断です。

運営会社についての判断

- 扱っている事業(中古マンションリノベーション販売)自体は有望

- 中古マンションの件数は増え続ける

- なので、リノベーション市場も拡大し続ける

- 政府も既存住宅の活用を推進しており国策に合致する

- 参考:国土交通省 既存住宅・リフォーム市場の活性化に向けた取組み

- インテリックスは中古マンションリノベーション販売の最大手

- 圧倒的な実績とノウハウ

- 競合他社に対するアドバンテージ

- リノベーションの下請けでも十分戦える

- リノベーション市場は本当に拡大するのか?

- インテリックスの決算資料には、中古マンションの市況は堅調みたいに書いてある

- だが、先のことなど分かったものじゃない

- 社長も決算報告で都心部では中古マンション市場はすでにピークアウトと語っている

- 競争の激化に耐えられるか?

- リノベーション市場は成長するというが

- 成長市場には競合他社が参入してくる

- すでに首都圏は激戦、地方もいずれ厳しくなる

- レッドオーシャン化したときに耐えられるか?

- 2発目、3発目を当てられるかが勝負

- インテリックスはリノベーションという1発目は当てた

- その1発で20年以上も社員とその家族を食わせてきたのはスゴイ

- だが、意地悪な言い方をすれば1発当てただけ

- その1発の先行きに暗雲が立ち込めてきた

- 1発目で食えている間に2発目、3発目を当てられるかが勝負

- それがアセットシェアリング、リースバック、クラウドファンディング

- 2発目、3発目が外れる前提で考えるべき

- しかし、確固たる実績が出ていない以上、外れる前提で考えるべき

- ただ、現在の経営状態は安定してる

- 仮に外れたとしても、東証一部が1年やそこらで倒産するなど普通に考えてありえない

- 現時点でインテリックスを不安視するのは考えすぎ

- 以上より、将来はともかく今後1年については事業者リスクは極めて低いと判断

関係者についての判断

- トップの山本氏は不動産一筋の叩き上げ

- 千葉大の理系を受験するくらいだから頭は悪くないのだろう

- インテリックスを創業してから20年以上黒字経営

- バブル崩壊で借金を作ったが全額返済している

- 中古マンションに目を付けてリノベーションを考案

- 時代の波に乗って業界最大手に

- 少なくとも無能な経営者ではないと思う

- 転職系サイトでワンマンだというコメントが散見されるが

- ワンマンが悪いなんて言い出したら、京セラもユニクロもソフトバンクもみんなアウト

- 朝令暮改と意思決定の速さを武器に、しっかりした金庫番と優秀な参謀で脇を固めれば問題なし

- 人物的にも問題なさそう

- これは明確な根拠がない完全に僕の主観ですが

- インタビュー記事や決算説明会の動画など一通り見た

- 少なくとも変なことをするような人には見えない

- 仮にするとしても、経営状態が悪くない今、あえてする理由がない

- 経営状態が悪くなったら苦し紛れでするかもしれないが、今はない

- 以上より(主観で申し訳ないが) 経営状態が悪くならない限り、経営者リスクも極めて低いと判断

- 他の関係者についても大きな問題点は見当たらない

- 関係者も含めてリスクは低いと判断

X-Crowdについての判断

- まず、X-Crowdの仕組みが硬い

- 僕の推測が当たっていればだけど、インテリックスの社債のようなもの

- 運用が終わったら投資したお金が戻ってくる

- イグジットできるかの心配がいらない

- 賃貸相手(1号ではSTAY KYOTO)が賃料を払えないと分配金が得られないが

- でも、元本は戻ってくるから損失はゼロなので問題なし

- 利回りと運用期間も問題なし

- 安全性が高いのであれば利回り3%でまったく問題なし

- ローリスク・ローリターンは当たり前のこと

- 運用期間12ヶ月も僕のギリギリ許容範囲

- 案件情報の事前公開は今後に期待

- 事前公開は強くお願いしたい

- ただ、現状は募集終了まで1週間かかっているので実害はない

- クリック合戦化する前に事前公開になることを期待

- いわゆる名簿集め的な意図はないと判断

- もちろん、インテリックスは中古マンションの買い手を増やしたい

- だが、インテリックスの場合、販売の大半は不動産仲介業者経由

- 自社販売も目的は顧客のニーズの把握

- Renosyのように自社で直接販売している不動産業者とは事情が違う

- なので、マンション購入見込み客に営業をかけるための名簿集め目的でX-Crowdを使うとは考えにくい

- インテリックスはX-Crowdにかなり力を入れているように感じる

- 2019年5月期は前期比で販管費を6億円増やす

- そのうちの2億円をX-Crowdを含むIT分野への事業開発にあてる

- 2019年5月期決算報告でもX-Crowd事業を個別で取り上げている(下動画の3分から)

- この中で「先行的な開発投資」「中長期的視点で目指す」としている

- このことから、多少の赤字が出ても新規事業として育てるつもりだと思う

- なので、当面の間は無理してでも投資家に損はさせないはず

- 問題はX-Crowdが主力事業に育った後

- 全社売上の何割ってレベルまで育つと、さすがに長期目線で損失に目をつぶるとはいかなくなる

- なので、そのレベルになると損失をダイレクトに投資家にかぶせてくる

- 逆に言うと、そのレベルに育つまでは安全圏では?

- 以上より、1)社債相当という僕の見立てが当たっていて、2)大きく育つまでという前提でだが、X-Crowd自体のリスクもかなり低いと判断

X-Crowdで投資して大丈夫と判断

以上より、僕はX-Crowdで投資して大丈夫だと判断します。

ただし、何度も繰り返しで恐縮ですが、以下が大前提となります。

- X-Crowdでは物件の売却は行われない

- 運用期間終了後もインテリックスが物件を所有する

- 運用期間が終わると元本が償還される

- つまり、インテリックスの社債のようなもの

そしてこれはあくまでも僕個人の推測です。

みなさんなりにいろいろ調べて判断して下さい。

以上です。

みなさんの参考になればうれしいです!

コメント