Fundsの仕組みがよく分からないんだけど。

詐欺とかじゃないか心配だなぁ…

Fundsでお金を増やしたいけれど、どんな投資なのか仕組みがよく分からない。

それで、二の足を踏んでいるという方も多いのでは?

そこで、サービス開始直後からFundsを使ってきた僕が、

- Fundsの仕組み

- どんな投資なのか

を、図を使って分かりやすく解説します。

専門用語は使わず、ややこしい細かい部分は省略しています。

初心者の方でも無理なくFundsを理解できますので、安心して読んでください。

Fundsで一緒にお金を増やしましょう!

タップできる目次

Fundsの仕組み

それではさっそくFundsの仕組みを解説していきます。

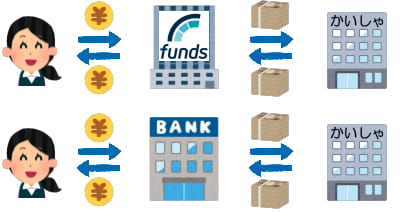

Fundsの仕組みは貸金業

Fundsの仕組みは貸金業をイメージすると理解しやすいです。

こんな仕組みです。

- みんなと一緒に

- Fundsを経由して

- 企業にお金を貸して

- 利息で稼ぐ

貸金業って言われると、ちょっと引くよね。

たしかに。笑

でも、個人に貸す消費者金融ではなく企業向け融資です。

ですので、

- 間接的に企業にお金を貸し

- 企業が払う利息を得る点で

- 基本的な仕組みは銀行と同じ

だと考えてください。

それでは、どんな仕組みなのか順番に見ていきます。

1.借り手を探して投資を募集する

まず、資金が必要な借り手をFundsが探してきます。

そして、投資家に投資を募集します。

お金を借りたい企業を探してきて「この会社に貸しませんか?」って呼びかけるわけね。

2.投資家が出資する

投資家は利回りなどの条件を見て投資するかしないかを判断します。

そして、希望の金額で出資します。

Fundsはいくらから投資できるの?

なんと、1円からです!

3.借り手にお金を貸す

募集をし投資家からお金が集まりました。

そのお金をFundsが借り手企業に貸します。

4.元本と利息を回収する

お金を貸すのですから、融資期間が当然決まっています。

融資期間が終わるとFundsが借り手企業から、貸したお金(投資元本)と利息を回収します。

この利息が投資家の儲けになるわけね。

Fundsの儲けもこの利息から出ます!

5.利益を投資家に分配する

出資額に応じて投資家に利益を分配します。

同時に、出資したお金を投資家に返します。

以上がFundsの仕組みです!

Fundsの仕組みの具体例

Fundsの仕組み、分かりましたでしょうか?

なんとなくは分かったんだけど、いまいちシックリこないな…

ちょっと漠然としてますよね。

数字を入れた具体的な例でもう一度見てみましょう。

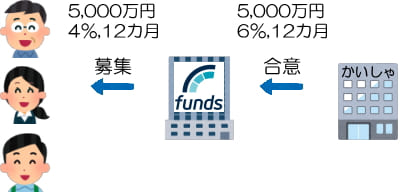

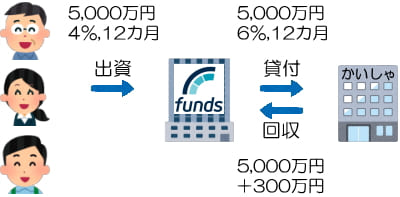

1.借り手を探して投資を募集する

Fundsが都内のある会社に次の条件でお金を貸すことにしました。

- 融資額:5,000万円

- 利回り:6%

- 融資期間:12カ月

そして、下記の条件でFundsの会員に募集を行いました。

- 募集総額:5,000万円

- 利回り:4%

- 運用期間:12カ月

Fundsではこのように、募集の際に利回りなどの条件を示します。

利回りの差の2%がFundsの取り分ってことね。

その通りです!

2.投資家が出資する

投資家は条件など公開された情報をもとに、いくら投資するかを検討します。

僕は思い切って10万円。

私は控えめに2万円!

その他の投資家も出資し、Fundsの募集額が集まりました。

- 左野くん:10万円

- 右田さん:2万円

- その他の投資家の合計:4,988万円

- → 投資家全員の出資総額:5,000万円

3.借り手にお金を貸す

Fundsは集まった5,000万円を借り手企業に貸します。

僕がFunds経由で借り手企業に10万円を貸したった感じだね。

4.元本と利息を回収する

融資期間が終わるとFundsは利息+元本を回収します。

今回、Fundsから借り手企業への融資条件は下記でしたので、

- 融資額:5,000万円

- 利回り:6%

- 融資期間:12カ月

回収するのは、

- 元本:5,000万円

- 利息:5,000万円×6%=300万円

あわせて5,300万円です。

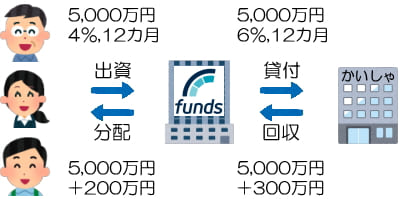

5.利益を投資家に分配する

そして、投資家への募集条件は下記でした。

- 募集総額:5,000万円

- 利回り:4%

- 運用期間:12カ月

ですので、投資家に支払うのはあわせて5,200万円です。

- 元本:5,000万円

- 分配金:5,000万円×4%=200万円

利息と分配金の差の100万円がFundsの利益ってことね。

個々の投資家の受取額は、今回の例ですと次のようになります。

- 左野くん

- 出資額:10万円

- 分配金:10万円×4%=4,000円

- 受取額:104,000円

- 右田さん

- 出資額:2万円

- 分配金:2万円×4%=800円

- 受取額:20,800円

4,000円増えて戻ってきたよ。臨時ボーナスだ!

800円だけど銀行の利息に比べると大満足だよ。

Fundsの仕組みの狙い

ところで、Fundsはなぜこのような仕組みにしているのでしょうか?

企業向け融資は金利が高い

僕たちが銀行に預ける際の金利って0.001%とかすごく低いですよね?

ところが、銀行が企業に貸す際の金利は普通に1%を超えます。

ノンバンクや機関投資家などでは5%などもっと高いです。

つまり世の中には、銀行預金よりもはるかに高い金利でお金を貸すチャンスがあるということです。

僕たちは貸せないの?

個人の企業向け融資は困難

5%で貸せるなら貸したいですよね?

ですが、僕たち個人が企業にお金を貸すのは2つの点で非常に困難です。

1.作業面

まず、作業面です。

お金を貸すには例えば次のような作業があります。

- 借り手探し

- 貸して大丈夫な相手なのかの審査

- 担保の評価

- 金銭消費貸借契約の締結

- 元本と利息の回収

- 貸し倒れになった場合の対応

- etc

これ、僕たち一般ピーポーにできますか?

最初の借り手を探す時点ですでに無理ゲーだよ。

2.資金面

もう一つは資金面です。

個人の投資家が「10万円貸します!」って100人も200人も来られたら、会社は仕事になりません。

やっぱり、1千万円とかまとまった金額での融資が必要です。

でも、そんな大金持ってないでしょ?

持ってないからFundsで増やそうとしてるわけで。

個人が企業に融資するのは難しい

銀行よりはるかに高い金利をゲットするチャンスが目の前にある。

でも、

- 作業が多い

- 大金が必要

という2つの問題があるため、個人が企業に融資するのは難しいのです。

でも、高い金利をゲットしたい!

Fundsの仕組みが解決

この2つの問題を解決するのがFundsの仕組みです。

- 作業が多い → Fundsが代行する

- 大金が必要 → 多くの投資家が少額ずつ出す

難しい作業はFundsに代わりにやってもらい、少額ずつ大人数で出すことで大金の問題をクリアする。

そうすることで、個人投資家も高い金利をゲットできる。

これがFundsの仕組みの狙いです。

Fundsを使えば私でも銀行の低金利から脱出できるってことね。

Fundsの仕組みのまとめ

それでは、Fundsの仕組みの要点を最後にまとめます。

- Fundsの仕組み

- Fundsが借り手を探す

- 投資を募集する

- 投資家が出資する

- Fundsが借り手にお金を貸す

- Fundsが借り手から元本と利息を回収

- 利益を投資家に分配

- あわせて出資した元本を返す

- Fundsの仕組みの狙い

- 企業向け融資は金利が高い

- でも個人が貸すのは困難(作業面+資金面)

- Fundsの仕組みで問題を解決

- 個人が高い金利をゲット

Fundsの仕組み、バッチリ分かったよ。

今まで個人では手を出せなかった高い金利。

Fundsを使えば僕たちも高い金利でお金を増やせます。

0.001%の銀行預金から脱出し、Fundsでお金を増やしましょう!

いつまたコロナや災害が起こるか分からないから、少しでもお金を増やそうね。

以上、Fundsの仕組みについてでした!

コメント