クラウドバンクで投資しても大丈夫かな?

と迷っている方へ。

結論から言うと次の通りです。

- クラウドバンクは良いです

- でも、油断して投資してはいけません

- 良いからこそ注意が必要です

どういうこと?

僕はクラウドバンクで、

- 今までに371万円を投資しました

- ですが、現在は投資していません

- でも、一部の案件で再開を検討中です

クラウドバンクに対しては僕は是々非々の中立的な立場です。

そんな僕がソシャレン初心者の方に、クラウドバンクで投資して大丈夫か、詳しく解説します。

迷っている方の参考になれば幸いです!

タップできる目次

クラウドバンクの概要

まず最初にクラウドバンクの概要を説明します。

クラウドバンクの基本情報

クラウドバンクは2013年に運営を開始した老舗業者です。

SBIソーシャルレンディングやクラウドクレジットとともに高い人気を得ています。

| サービス名 | クラウドバンク |

|---|---|

| 運営会社 | 日本クラウド証券株式会社 |

| 運営開始 | 2013年12月5日 |

| 最低投資額 | 1万円 |

| 累計調達額 | 805億円 ※1 |

| 利回り | 4.3~7.4% ※2 |

| 運用期間 | 3~20カ月 ※2 |

※1:2020年1月20日現在

※2:2019年に運用が開始された案件の実績

クラウドバンクはソーシャルレンディング

クラウドバンクはソーシャルレンディングです。

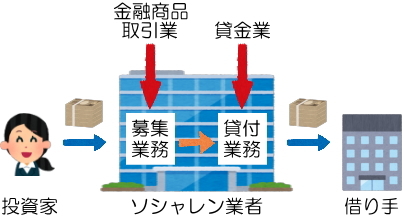

ソーシャルレンディングとは何か?

よく分からないという方に簡単に説明します。

知っている方は次に飛んで下さい!

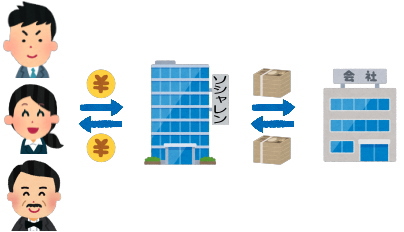

ソーシャルレンディングとは?

ソーシャルレンディングとは一言で言うと「貸金業」です。

ソーシャルレンディングは次のような流れで行われます。

- 企業がソシャレン業者に融資を依頼する

- ソシャレン業者が投資家に出資を呼びかける

- 投資家がお金を出す

- 集まったお金をソシャレン業者が企業に貸す

- 企業が利息を付けて返済する

- ソシャレン業者が手数料を取る

- 残った利息を投資家に分配する

- 投資家にお金を返す

ソシャレン業者を経由して、投資家が企業にお金を貸すって感じだね。

そして、企業が払う利息で儲けるってことか!

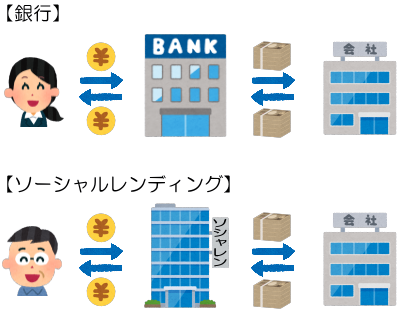

ソーシャルレンディングは銀行と同じ

ソーシャルレンディングの仕組みは基本的に銀行と同じです。

預金者が銀行に預けたお金を銀行が企業に貸し、企業から受け取った利息の一部を預金者が受け取りますよね?

間に入るのが銀行かソシャレン業者かという違いだけで、

- 投資家が間接的に企業にお金を貸し

- 企業が払う利息で儲ける

という本質的な部分で、ソーシャルレンディングは銀行と同じです。

ソーシャルレンディングのメリット

ソーシャルレンディングの大きなメリットは2つあります。

- 利回りが高い

- 手間がかからない

業者や案件によりますが、利回りは平均で4~7%と銀行預金より圧倒的に高いです。

また、スマホやパソコンで簡単に投資でき、投資したあとは運用期間が終わるまで、やることは一切ありません。

銀行よりも儲かって、しかも手間いらずってことか。

クラウドバンクは業界第2位の大手業者

クラウドバンクの累計応募総額は、2019年末の時点で783億円です。

実質休業状態のmaneoを除くと、SBIソーシャルレンディングに次ぐ業界第2位の大手業者です。

| 年度 | 応募総額 | 前年比 |

|---|---|---|

| 2014年 | 21億円 | |

| 2015年 | 50億円 | 238% |

| 2016年 | 96億円 | 192% |

| 2017年 | 232億円 | 242% |

| 2018年 | 435億円 | 188% |

| 2019年 | 783億円 | 180% |

特に注目すべきは伸び率で、サービス開始以来、倍々ゲームで伸びています。

5年連続の2倍成長は驚異的です!

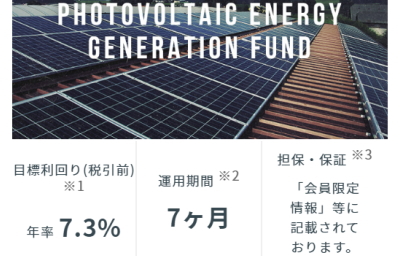

クラウドバンクの案件の種類

クラウドバンクが募集する案件には様々なものがあります。

- 再生エネルギー系

- 太陽光発電

- 風力発電

- バイオマス発電

- 水力発電

- 中小企業向け融資

- 上場企業向け融資

- 米国不動産

特に太陽光発電の案件が多いのが特徴です。

また、上場企業向け融資は借り手が上場企業なので安全性が高いです。

上場企業案件を扱っているソシャレン業者は、クラウドバンク以外では以下の3社だけです。

- Funds(東証一部など)

- SAMURAI FUND(東証二部)

- CRE Funding(東証一部)

米国不動産案件も現状ではクラウドバンクの独壇場です。

このように、案件の種類が多いことがクラウドバンクの特長の一つです。

ここまでクラウドバンクの概要についてでした!

クラウドバンクの運営会社

次にクラウドバンクの運営会社を紹介します。

クラウドバンクの運営会社は証券会社

クラウドバンクを運営するのは日本クラウド証券株式会社です。

日本クラウド証券株式会社

日本クラウド証券株式会社(以下、クラウド証券)は1997年にディー・ブレイン証券として設立されました。

その後、みどり証券を経て2013年4月に現社名に変更されました。

そして、2013年12月からクラウドバンクのサービスを運営しています。

どうして証券会社がソシャレンをやっているの?

クラウド証券は第一種金融商品取引業者

ソーシャルレンディングは主に募集と貸付の2つの業務から成り立ちます。

そして、それぞれの業務を行うには登録が必要です。

- 投資家に対して募集を行う:第一種または第二種金融商品取引業

- 集めたお金を企業に貸す:貸金業

証券会社は第一種金融商品取引業者です。

クラウドバンクは第一種金融商品取引業者のクラウド証券と、グループ会社で貸金業者のクラウドバンクフィナンシャルサービスの2社で業務を分担しています。

- 第一種金融商品取引業者:クラウド証券

- 貸金業者:クラウドバンクフィナンシャルサービス

クラウド証券が投資家に対して案件の募集を行い、集まったお金をクラウドバンクフィナンシャルサービスが借り手企業に貸し付けます!

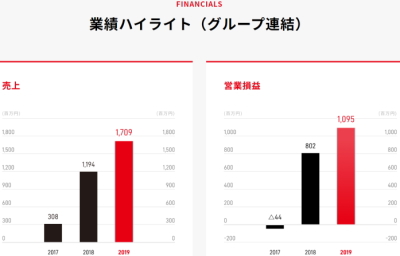

クラウドバンクの業績

次にクラウドバンクの業績です。

クラウドバンクのサイトにはクラウドバンクグループの連結決算が出ています。

しかし、連結決算にはコンサルティング業など他の事業も含まれています。

そこで、ここではクラウド証券単独の決算を見てみます。(単位:百万円)

| 決算期 | 売上高 | 経常利益 | 純利益 |

|---|---|---|---|

| 2015年3月 | 131 | ▲76 | ▲67 |

| 2016年3月 | 146 | ▲58 | ▲67 |

| 2017年3月 | 227 | ▲10 | ▲21 |

| 2018年3月 | 738 | 466 | 466 |

| 2019年3月 | 796 | 489 | 504 |

サービス開始以来ずっと赤字が続いていましたが、2018年に黒字転換し、翌年も黒字を継続しています。

クラウドバンクの業績はおおむね好調と見て良いでしょう。

ここまでクラウドバンクの運営会社についてでした!

クラウドバンクのメリット

それでは、クラウドバンクのメリットを見ていきます。

1.過去に貸し倒れがないので信頼性が高い

クラウドバンクは今までに貸し倒れを起こしたことが一度もありません。

借り手企業からクラウドバンクが回収し、すべて投資家に返済しています。

後述しますがクラウドバンクは行政処分を受け、5ヶ月に渡り業務を停止したことがあります。

しかし、その間も分配金の支払い、元本の返済は止まることなく行われました。

もちろん、今後も貸し倒れが起きないという保証はありません。

しかし、今まで一度も貸し倒れがないという事実は、クラウドバンクを信頼する材料になるでしょう。

業界トップのSBIソーシャルレンディングですら貸し倒れを起こしています!

2.第一種金融商品取引業者なので安全性が高まる

クラウドバンクは第一種金融商品取引業者

金融商品取引業は次の4つに区分されます。

- 第一種金融商品取引業

- 第二種金融商品取引業

- 投資運用業

- 投資助言・代理業

ソーシャルレンディングの運営には第一種または第二種金商業の登録が必要です。

ほとんどのソシャレン業者は第二種での登録ですが、クラウドバンクは第一種金融商品取引業で登録しています。

ソシャレン業者の中で第一種なのはクラウドバンク以外ではSAMURAI FUNDだけです!

金融庁による検査が多いので安全性が高まる

ところで、金融庁は金融商品取引法第56条の2及び第194条の7に基づき、金融商品取引業者に対して検査を行います。

そして、さきほどの区分ごとに検査が行われる頻度が大きく異なります。

下の表は4区分ごとに検査が行われた業者の数をまとめたものです。(業者数は2018年3月末時点のもの)

| 年度 | 第一種 | 第二種 | 運用 | 助言代理 |

|---|---|---|---|---|

| 2013年度 | 69 | 108 | 16 | 29 |

| 2014年度 | 77 | 72 | 15 | 42 |

| 2015年度 | 61 | 32 | 7 | 28 |

| 2016年度 | 16 | 9 | 4 | 8 |

| 2017年度 | 19 | 2 | 0 | 4 |

| 年平均 | 48.4 | 44.6 | 8.4 | 22.2 |

| 業者数 | 294 | 1,174 | 370 | 985 |

| 年平均/業者数 | 16.5% | 3.8% | 2.3% | 2.3% |

第二種は全国に1,174業者ありますが、1年間に金融庁の検査が入るのは平均44.6業者で、全体の3.8%にすぎません。

これに対して第一種は全体の16.5%の業者に検査が入ります。

金融庁の検査が第二種の4倍以上の頻度で入るため、第一種であるクラウドバンクの安全性が高まります。

金融庁の検査が入る可能性が高いから、下手なことはできないってことだね。

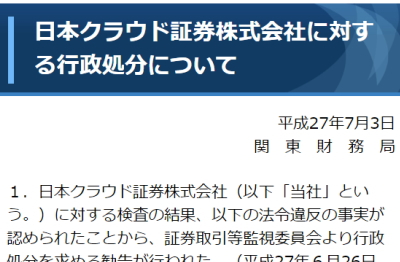

3.過去に行政処分を受けているので安全性が高まる

過去に行政処分を受けている

クラウドバンクは2015年と2017年に、それぞれ下記の理由で金融庁から行政処分を受けています。

- コンピュータのシステムが弱くて、顧客の急増に対応できなかった

- 業務の進め方や社内のチェック体制が不十分で、不祥事につながった

いずれもお粗末でほめられたことではありません。

ただし、意図的にだますとか、詐欺的な行為を行ったわけではありません。

ミスったけれど、悪意はなかったわけね。

行政処分によって改善された

クラウドバンクは2013年に旧みどり証券を買収して設立されました。

当時のみどり証券は倒産寸前で、システムも古くリストラで人材も不足しており、問題が起きて当然の状態でした。

それが、金融庁から受けた業務改善命令を実行したことで、クラウドバンクのシステムや管理体制が大きく改善されたのです。

行政処分を受けてしっかりした会社に変わったという意味で、僕はクラウドバンクの行政処分をポジティブに捉えています。

二度も受けたので、もう受けられないという良い意味でのプレッシャーも働いていると思います!

4.運用期間が短いので安全性が高まる

2019年のクラウドバンクの案件の運用期間は平均9.1カ月でした。

全体の6割弱の案件で運用期間が9カ月以下で、1年を超えるのは2割強だけです。

| 運用期間 | 構成比 |

|---|---|

| 3カ月以下 | 2.3% |

| 4~6カ月 | 24.5% |

| 7~9カ月 | 31.1% |

| 10~12カ月 | 18.8% |

| 13~15カ月 | 20.0% |

| 16カ月以上 | 3.2% |

将来は予測できないので、運用期間が長くなるほどリスクは高まります。

その点、クラウドバンクは多くの案件で運用期間が短いので安全性が高まります。

短期の案件を出す業者は少ないので助かるよ。

5.上場企業案件があるので安全性が高まる

クラウドバンクには上場企業案件があります。

ジャスダック上場企業が連帯保証を行うため、極めて高い安全性が期待できます。

上場企業案件があるソシャレン業者は、クラウドバンク以外ではSAMURAI FUND、CRE FundingとFundsだけです!

6.案件の種類が多いので分散投資でリスクを下げられる

もし、不動産案件だけに投資していて、急に不動産不況が来たら大変ですよね?

ソーシャルレンディングでは投資先を分散してリスクを下げることが重要です。

クラウドバンクには様々な種類の案件があります。

- 太陽光発電

- 風力発電

- バイオマス発電

- 水力発電

- 国内不動産

- 中小企業

- 上場企業

- 米国不動産

クラウドバンクは案件の種類が多いので、分散投資でリスクを下げやすいです。

7.利回りが高いので儲けやすい

2019年のクラウドバンクの案件の利回りは平均6.6%でした。

下表の通り全体の9割が利回り6%以上です。

| 利回り | 構成比 |

|---|---|

| 5.0%未満 | 0.2% |

| 5.0%~5.4% | 9.3% |

| 5.5%~5.9% | 1.4% |

| 6.0%~6.4% | 9.5% |

| 6.5%~6.9% | 74.9% |

| 7.0%以上 | 4.7% |

最近のソーシャルレンディングの利回りは2~5%程度が主流です。

7%以上が出るのはLENDEXやクラウドクレジットなど一部の業者だけです。

クラウドバンクは利回りが6%以上の案件が多いので、他のソシャレン業者に比べて儲けやすいです。

不動産クラファンも利回りが下がってきてるから、6%以上はうれしいよね!

8.最低投資額が1万円なので少額で投資できる

クラウドバンクの最低投資額は1万円で、1万円以上は千円単位で投資できます。

1万2千円といった少額でも投資できるので、資金が少ない人でも投資しやすいです。

5万円を5つの案件に1万円ずつ投資すれば、分散投資にもなります!

9.案件を小口に分けて募集するので投資しやすい

クラウドバンクは小口に分けて募集

普通の業者は1億円を1つの案件として1回で募集します。

これに対してクラウドバンクは、案件を小口に分けて募集します。

1千万円の案件を10回に分けて募集するというイメージです。

- 普通の業者

- ABC不動産第1号:1億円

- クラウドバンク

- ABC不動産第1号:1千万円

- ABC不動産第2号:1千万円

- ABC不動産第3号:1千万円

- ABC不動産第4号:1千万円

- ABC不動産第5号:1千万円

- ABC不動産第6号:1千万円

- ABC不動産第7号:1千万円

- ABC不動産第8号:1千万円

- ABC不動産第9号:1千万円

- ABC不動産第10号:1千万円

小口に分けると応募しやすくなる

一度にまとめて募集すると、募集開始と同時に投資家が殺到するので投資しにくいです。

これに対してクラウドバンクは、募集時刻を予告せずに10個の案件を少しずつ出していきます。

ですので、一気にすべてがなくなることがありませんし、1回目に気付かなくても2回目、3回目で投資することができます。

さらに、すべての案件を小口に分けているので、常に何かの案件が募集されている状態になります。

- 一気になくならない

- 1回目に気付かなくても次のチャンスがある

- 常に案件が募集されている

このため、クラウドバンクは人気業者の中ではクラウドクレジットと並んで最も投資しやすいです。

クラバンが投資しやすいって意見はツイッターでもよく見るよ。

10.即時に入金されるので投資しやすい

クラウドバンクは事前入金方式

クラウドバンクの投資応募は事前入金方式で行われます。

- クラウドバンク内の投資家口座にお金を振り込んでおく

- 投資家口座の中のお金を使って案件に投資する

Suicaにチャージしたお金で電車に乗るようなイメージです。

事前に投資家口座に入金しておいたお金で投資します!

事前入金方式の問題点

事前入金方式にはいくつかの問題点があります。

- 投資家口座にお金がないと投資できない

- 投資家口座にある金額までしか投資できない

例えば、すごく良い案件が出たけれど、投資家口座にお金がなくて投資できない。

今から振り込んでも投資家口座に入金される頃にはなくなっている、という問題です。

振り込んだお金が投資家口座に入金されるまで時間がかかるもんね…

クラウドバンクは即時に入金される

ですが、クラウドバンクでは振り込んだお金が即時に投資家口座に入金されます。

しかも24時間いつでもです。

ですので、例えば次のようなことが可能です。

- 夜中の2時にクラウドバンクのサイトを見た

- 良い案件があった

- クラウドバンクにお金を振り込んだ

- すぐに投資家口座に入金された

- そのお金で投資した

クラウドバンクは事前入金方式ですが、即時に入金されるので投資しやすいです。

投資家口座に1万円しかないけれど、4万円追加して5万円で投資とかもできるね。

11.毎月分配なので儲かっている実感を得やすい

クラウドバンクでは分配金が毎月支払われます。

少額であってもチャリンチャリンと毎月入ってくるので、儲かっている実感が得やすいです。

気持ちの問題ですが、銀行口座に毎月お金が入ってくるのはうれしいものですよ!

12.再投資しやすいので投資効率が上がる

クラウドバンクは再投資しやすい

運用期間が終わると投資したお金と分配金が投資家口座に入ってきます。

そのまますぐ新しい案件に再投資できたら、投資効率が上がりますよね?

ここまで見てきたようにクラウドバンクは、

- 1万円から投資できる

- 常に案件が募集されている

- 即時に入金される

ため、再投資がしやすいです。

千円単位で再投資できる

しかも、1万円以上は千円単位で投資できるため、分配金も有効に再投資できます。

どういうことかと言うと、例えば次の案件の場合、

- 利回り:6%

- 運用期間:12カ月

- 投資額:20万円

- → 税引き後分配金:9,550円(源泉徴収税20.42%)

- ★ 投資家口座に入る額:209,550円

運用期間が終わると元本+分配金で、209,550円が投資家口座に入ってきます。

再投資で投資効率が上がる

普通のソシャレン業者だと投資は1万円単位なので、再投資できるのは20万円だけです。

その結果、9,550円が投資家口座で寝ることになります。

これに対してクラウドバンクは千円単位で投資できるので、209,000円を再投資できます。

ですので、投資家口座で寝るのは550円だけで済むのです。

クラウドバンクは再投資しやすい上に千円単位で再投資できるので投資効率が上がります。

投資家口座にお金を寝かせるんじゃなく、再投資でお金に働いてもらおう!

13.ソーシャルレンディングなので手間がかからない

クラウドバンクはソーシャルレンディングなので、投資をしたらお金が戻ってくるまで作業はありません。

投資をしたら戻ってくるのを待つだけなので、手間がかかりません。

忙しい社会人や子育て中の人は助かるよ。

14.入出金手数料が無料なのでオトク

クラウドバンクは投資家口座に振り込む入金手数料が無料です。

さらに、運用期間が終わって戻ってきたお金を投資家口座から引き出す出金手数料も無料です。

その他の手数料もかかりませんので、手数料に関してはクラウドバンクが最もオトクです。

入金、出金どちらも無料なのはクラウドバンクだけです!

15.サイトの設計が良いので使いやすい

クラウドバンクはサイトの設計が良く、ストレスなく直感的に操作できます。

サイトが使いやすいこともクラウドバンクのメリットの一つです。

16.法人、未成年でも口座を開設できる

クラウドバンクは法人口座を開設できます。

また、親権者が管理を行うのであれば未成年名義でも口座を開設できます。

ソシャレンは総合課税なので子供名義で投資すれば節税できます!

クラウドバンクのメリットのまとめ

クラウドバンクのメリットをまとめます。

- 過去に貸し倒れがないので信頼性が高い

- 第一種金融商品取引業者なので安全性が高まる

- 金融庁の検査 → 下手なことができない

- 過去に行政処分を受けているので安全性が高まる

- 体制改善で安全性アップ

- 運用期間が短いので安全性が高まる

- 6割が9カ月以内

- 上場企業案件があるので安全性が高まる

- 案件の種類が多いので分散投資でリスクを下げられる

- 利回りが高いので儲けやすい

- 9割が6%以上

- 最低投資額が1万円なので少額で投資できる

- 案件を小口に分けて募集するので投資しやすい

- 常に案件が募集されている

- 即時に入金されるので投資しやすい

- 毎月分配なので儲かっている実感を得やすい

- 再投資しやすいので投資効率が上がる

- ソーシャルレンディングなので手間がかからない

- 入出金手数料が無料なのでオトク

- 銀行の振込手数料も無料

- サイトの設計が良いので使いやすい

- 法人、未成年でも口座を開設できる

ここまでクラウドバンクのメリットでした!

クラウドバンクのデメリットとリスク

次はクラウドバンクのデメリットとリスクです。

1.元本が保証されないのでリスクがある

ソーシャルレンディングでは元本は保証されません。

借り手が返済できなくなると投資したお金の一部、場合によっては全部が戻ってこなくなります。

ソシャレンはノーリスクの美味しい儲け話ではありません!

2.借り手情報が非開示の案件があるのでリスクが高まる

ソーシャルレンディングでは投資家が出したお金が企業に貸し付けられます。

しかし、金融庁の指導で借り手の情報は非開示とされてきました。

知らない会社にお金を貸すって、普通に考えたらありえないよね…

2019年3月からは開示できるようになりましたが、現在でも多くの業者で非開示の案件が募集されています。

クラウドバンクの場合、2019年は半分の案件で借り手情報が非開示でした。

| 開示状況 | 構成比 |

|---|---|

| 開示 | 50.0% |

| 実質的に非開示(SPCなど) | 10.8% |

| 非開示 | 39.2% |

これらの案件では誰だか分からない相手にお金を貸すことになりますので、投資家のリスクが高まります。

開示される案件が増えることを期待します!

3.途中で引き出せないのでリスクが高まる

ソーシャルレンディングでは運用期間が終わるまで、投資したお金を引き出すことはできません。

投資したあとで借り手企業が倒産しかけと分かっても、運用期間が終わるまでできることは待つことだけです。

ですので、特に運用期間が長い案件ではリスクが高まります。

なので僕は業者に関係なく長期案件には投資しません!

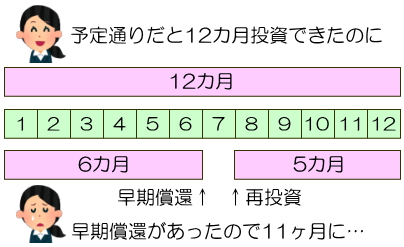

4.早期償還があるので投資効率が落ちる

ソーシャルレンディングでは予定よりも早くお金が戻ってくる早期償還があります。

例えば運用期間が12ヶ月だったのに6ヶ月で終わると、分配金は半分になります。

| 投資額 | 利回り | 運用期間 | 分配金 |

|---|---|---|---|

| 10万円 | 5% | 12ヶ月 | 5,000円 |

| 10万円 | 5% | 6ヶ月 | 2,500円 |

そして、運用終了からお金が戻ってくるまでは1カ月前後かかります。

銀行の手続きとかいろいろあるから、右から左にすぐは難しいわけか…

ですので、戻ってきてすぐに再投資しても、どうしてもタイムラグが出ます。

このため、資金を投資できない空白の期間が生じ、投資効率が落ちます。

5.海外案件はリスクが増える

クラウドバンクにはアメリカの不動産案件があります。

海外案件であるため、国内案件に比べて以下の2つのリスクが増えます。

- 海外リスク(情報不足など)

- 為替リスク

国内案件に比べてリスクが増えますので注意しましょう。

6.主要以外の借り手の情報は非開示

クラウドバンクの案件は借り手が複数ある

クラウドバンクではほとんどの案件で複数の借り手にお金が貸し付けられます。

ある案件では総額2,000万円が募集され、合わせて3つの借り手企業に貸し付けられました。

| 借り手企業 | 融資額 | 比率 |

|---|---|---|

| 主要な借り手A社 | 1,650万円 | 82.5% |

| その他の借り手B社 | 100万円 | 5.0% |

| その他の借り手C社 | 250万円 | 12.5% |

その他の借り手の情報は開示されない

借り手企業が複数であることはリスクの分散につながりますので、一概に悪いとは言えません。

問題はその他の借り手の情報が一切開示されないことです。

この案件でもA社については豊富な情報が開示されました。

しかし、B社とC社については一切の情報が開示されませんでした。

それどころか、募集の段階で融資先にB社とC社が含まれることすら示されていないのです。

いくらクラバンと言えども、ちょっと怖い気が…

開示されないので投資判断をしにくい

その他の借り手への融資額は、一部の案件では募集総額の20%に達します。

つまり、自分が投資するお金の2割が、まったく分からない相手に貸し付けられるということです。

開示されるのは主要な借り手の情報だけで、その他の借り手の情報は開示されない。

このため、投資して大丈夫なのか判断しにくいです。

7.太陽光案件に偏っている

これはリスクと言うより懸念点です。

案件の7割が太陽光関連

2019年のクラウドバンクの案件の内、7割が太陽光発電に関連するものでした。

| 案件種 | 構成比 |

|---|---|

| 太陽光発電 | 68.1% |

| 風力発電 | 3.7% |

| バイオマス発電 | 4.6% |

| 水力発電 | 0.5% |

| 国内不動産 | 8.8% |

| 中小企業 | 4.5% |

| 上場企業 | 7.0% |

| 米国不動産 | 3.0% |

太陽光発電は先行きに不透明感があり、そこに7割をつぎ込んでいるクラウドバンクは大丈夫なのか?という不安があります。

買い取り価格がどうたらこうたらって、ニュースで見たことがあるよ。

投資先が偏るリスク

また、募集される案件の7割が太陽光なので、注意しないと自分の投資先も7割が太陽光になってしまいます。

さらに、会員限定情報なので詳細は控えますが、太陽光案件の4割が同じ借り手です。

ですので、気をつけておかないと同じ借り手ばかりに投資先が偏ることになります。

投資先の偏りは大きなリスクですので、十分な注意が必要です。

投資の基本はリスクの分散です!

8.油断して甘い投資になる

メリットのところで見たように、クラウドバンクは過去に貸し倒れがゼロです。

それゆえ「クラウドバンク=安全」という認識が広がっています。

このため、投資家が「クラバンだから大丈夫」と油断し、ろくに案件の内容も調べずに緊張感のない甘い投資をしがちです。

その結果がどうなるかは、2019年に起こった数々の事件が示す通りです。

僕はこれがクラウドバンクの最大のリスクだと思っています。

投資で油断は命取りです!

クラウドバンクのデメリットとリスクのまとめ

クラウドバンクのデメリットとリスクをまとめます。

- 元本が保証されないのでリスクがある

- 最悪の場合は全損

- 借り手情報が非開示の案件があるのでリスクが高まる

- 半分が非開示 → お金を貸す相手が分からない

- 途中で引き出せないのでリスクが高まる

- 早期償還があるので投資効率が落ちる

- 海外案件はリスクが増える

- 主要以外の借り手の情報は非開示

- 太陽光案件に偏っている

- 案件の7割が太陽光関連

- 油断して甘い投資になる

ここまでクラウドバンクのデメリットとリスクでした!

クラウドバンクの評判と口コミ

クラウドバンクの評判と口コミについて、主にツイッターのものを紹介します。

クラウドバンクの良い評判と口コミ

- 儲かってうれしい

- 安定して手堅く稼げる

- 過去に元本割れがなくすべて償還されている

- 投資しやすい

- 即時入金サービスが便利で無料

- 再投資しやすい

- 手間がかからない

- 分配金が毎月入ってくる

- キャッシュバックキャンペーンがある

「儲かってうれしい」は、ものすごく分かります!

僕もソシャレンが生まれて初めての投資だったので、「これがお金に働いてもらうってことか!」と、めちゃくちゃ感動しました。笑

安定して分配金が入ってくる、これまで無事故である点の評価が高いです。

それと、他の業者でクリック合戦が多いだけに、投資しやすい点でクラウドバンクの評価が上がってきています。

また、2019年12月に始めた即時入金サービスは、全業者で唯一の入金手数料無料ということで高い支持を得ています。

分配金が毎月入り、しかも常に募集案件があるため再投資しやすい点も評価が高いです。

現金のキャッシュバックキャンペーンがあることも、みんな喜んでるよ。

クラウドバンクの悪い評判と口コミ

- 投資できないこともけっこうある

- 早期償還が多い

- 太陽光案件が多い

- リファイナンスの案件もある

- 所得税が総合課税方式

他の人気業者に比べれば投資しやすいですが、投資できない場合もあります。

早期償還は正直けっこうあります。ま、戻ってくるだけ御の字ですが。

太陽光案件に偏り気味な点は僕も懸念しています。

最後の一つはクラウドバンクに限らずソーシャルレンディングに共通の問題です。

以上、クラウドバンクの評判と口コミでした!

クラウドバンクで投資して大丈夫かの判断

以上を踏まえ、クラウドバンクで投資して大丈夫かの判断です。

クラウドバンクの要点の整理

まず、ここまで見てきたクラウドバンクの要点を整理します。

- 運営会社に一定の信頼性が認められる

- 第一種金商業者(金融庁のチェックが厳しい)

- 2期連続黒字で業績好調

- 業者としての信頼性は非常に高い

- 業界第2位の大手

- 5年連続で前年比2倍で成長中

- 創業以来6年連続で貸し倒れゼロ

- SBIソーシャルレンディングですら貸し倒れ有り

- 投資案件に優位性がある

- 運用期間が短い(平均9カ月、4分の1が半年以内)

- 利回りが高い(9割が6%以上)

- 案件の種類が多い

- 上場企業案件がある

- 投資しやすい

- 常に案件を募集している

- 即時入金サービス

- 再投資もしやすい

- ソーシャルレンディングとしてのリスクがある

- 元本は保証されない

- 最悪の場合は全損

- クラウドバンク独自のリスクがある

- 今後も安全である保証はない

- 案件の半分は借り手情報が非開示

- 主要以外の借り手情報はすべて非開示

- 太陽光案件への偏り

- 評価が高いがゆえのリスク

- 「クラバン=安全」だと投資家が油断する

- 緊張感を失って甘い投資になる

- これが最大のリスク

非常にポジティブではありますが、懸念点もあります!

クラウドバンクでの投資には注意が必要

以上より「クラウドバンクでの投資には注意が必要」と判断します。

- クラウドバンクは基本的に非常に良い

- 安全性が高い(過去に貸し倒れゼロ)

- 商品に魅力がある(短期高利回り)

- 使い勝手が良い(手数料無料、再投資しやすい)

- ただし、リスクもある

- 元本保証がない

- 案件の半分は借り手非開示

- 太陽光への偏り

- 評判の良さが最大のリスク

- 「クラバン=安全」で甘い投資になる

- maneoだから大丈夫の二の舞になりかねない

以上より、以下のように判断します。

- 投資して大丈夫

- しかし、リスクはある

- 意識して他の業者のとき以上に注意して投資すべき

過去の実績などから見る限り、基本的に投資して大丈夫だと考えます。

しかし、それでもなおリスクがあることは事実です。

ところが、評価が高いがゆえに、油断した甘い投資になりがちです。

その結果、「maneoファミリーだから大丈夫」で投資して被害に遭った二の舞になりかねません。

クラウドバンクの評価が高いからこそ、意識的に緊張感を持ち、注意して投資することが最も重要です。

「クラウドバンクだから」という理由で投資するのが最も危険。「この案件だから」という理由で投資しましょう!

僕がクラウドバンクで投資していない理由

さて、クラウドバンクを評価しておきながら、なぜ僕は投資していないのか?

一言でいうと「極度の小心者だから」です。笑

クラウドバンクで投資できる案件がない

クラウドバンクには以下の種類の案件があります。

- 再エネ系(太陽光、風力、バイオマス、水力発電)

- 国内不動産

- 米国不動産

- 中小企業

- 上場企業

さて、僕はリスクを避けるために「投資のマイルール」を作っているのですが。

異常に神経質なルールでして。

マイルールに当てはめると、ほとんどの案件が投資対象外になってしまうのです。

- 再エネ系は投資しない

- 先行きが不透明だから

- 2019年2月を最後に再エネ系から撤退済み

- 不動産は専門業者で投資

- 餅は餅屋

- 不動産クラファンの方が透明性が高い

- 海外案件はやらない

- 海外リスクを負えるだけの知識と経験がない

- 以下のどちらもない案件には投資しない

- 不動産担保

- 上場企業連帯保証に相当するもの

なので、上場企業案件くらいしかクラウドバンクで投資できる案件がないのです。

その上場企業案件ですが、2019年5月と7月に募集された分が、11月と12月に満額償還されました。

それで、そろそろ投資してみようかな?と迷っているところです。

心配し過ぎだよ。

性格が極端すぎるw

今さら性格は変えられないっす…

クラウドバンクで投資する際の注意点

僕みたいなことを言っていると、どこにも投資できなくなるのも事実です。

そこで、もし僕がクラウドバンクで投資するならば、どういう点に注意するかを紹介します。

1.案件をちゃんと調べる

基本は案件分析です。

もし僕が上場企業案件に投資するならば、その企業の沿革、事業内容から経営者の経歴まで調べ尽くします。

ですが、そこまでかける時間がないという方は、せめて会員限定情報だけは一文字残らず全部読みましょう。

2.短期案件を優先

運用期間が長くなるほどリスクが高まります。

基本的に6カ月以内の案件に投資することをおすすめします。

3.ベストは上場企業案件

安全性を考えるとベストは上場企業案件への投資です。

4.投資先を分散させる

投資先が集中するとリスクが高まります。

案件の種類、借り手企業ともに分散させましょう。

と言っても、僕たち凡人の記憶力なんていい加減なものです。

案件種、借り手企業ごとの投資額が分かるようにエクセルで表を作るなど、具体的に対策を取りましょう。

「心がける」は役に立ちません!

5.再投資しない勇気を持つ

クラウドバンクは再投資しやすいので、お金が戻ってくると「多少は妥協してでも再投資しておけ!」となりがちです。

ですが、「良い案件があるから投資する」のが本来の投資です。

お金が戻ってきても良い案件がなかったら、じっとこらえて投資は見送る。

再投資しない勇気を持ちましょう。

投資効率のために無理に投資して、お金が戻ってこなくなったら最悪だよ。

6.他の業者を併用する

クラウドバンクで安全な案件だけに投資していると投資額を増やせません。

ですので、他の業者も合わせて使いましょう。

例えば次のような業者です。

借り手が上場企業で安全性が高い

上述の通り上場企業案件は安全性が高いです。

- Funds(東証一部など)

- SAMURAI FUND(東証二部)

- CRE Funding(東証一部)

CRE Fundingは借り手が東証一部上場企業だけなので、安心感が高いです。

不動産クラファン

最近はソシャレンよりも不動産クラファンの方が人気が高くなっています。

情報の透明性が高いこと、運営業者の信頼性が高いことなどが理由です。

CREALは業界最大手で最も人気が高いです。

他の3社はいずれも運営会社が上場企業で、信頼性が極めて高いです。

大家どっとこむは他の3社より投資しやすいです!

その他のオススメ業者

その他のおすすめ業者については、下記の記事を読んでみてください。

毎月、更新しています。

クラウドバンクでの投資のまとめ

長くなりましたので最後にまとめます。

- クラウドバンクは良い

- 安全性

- 商品の魅力

- 使い勝手

- リスクもある

- 元本保証

- 借り手非開示

- 太陽光に偏り

- 「クラバン=安全」で投資しない

- 油断すると投資が甘くなる

- 投資する際の注意点

- 案件を調べる(せめて会員限定情報だけは)

- 短期優先、ベストは上場企業

- 分散させる対策(エクセル表など)

- 再投資しない勇気

- 他の業者を併用

クラウドバンクは良いです。

ですが、「クラウドバンク=安全」と油断すると投資が甘くなります。

クラウドバンクだからと油断せず、投資先を分散させるなど注意して、投資の安全性を高めましょう。

以上です!

みなさんの投資の参考になればうれしいです!

コメント