どのソーシャルレンディング業者を利用するか?

僕はある程度の規模がある業者が安全だと判断しています。

とこが、ソシャレンブロガーの中には大手だけでなく中小業者も使っている人がいることに最近気づきました。

確かにイオンやヨーカドーよりも収益が良い中小スーパーってありますよね?笑

そこで、中小のソーシャルレンディング業者を調べて目に付いたのが、今回説明するスマートレンドです!

2019年10月13日加筆

スマートレンドはmaneoマーケットが一方的に募集業務を打ち切ったため、事実上の休業状態になっています。

そして、最も人気があった香港消費者金融案件の募集は、2019年9月からクラウドバンクが引き継いでいます。

タップできる目次

スマートレンドの投資案件

スマートレンドがどんな企業かの説明はあとにして、僕が良いと感じた点を先に説明します。

すべてリピート案件

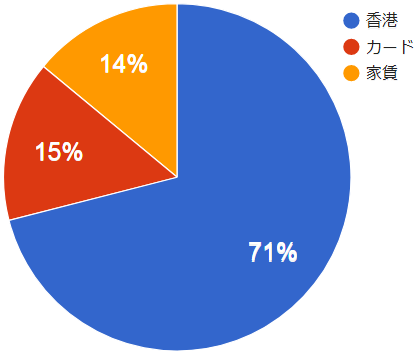

下のグラフはスマートレンドが募集した直近100案件(2017年12月~2018年4月)を融資先事業者ごとに集計したものです。

3つの事業者だけです。同じ事業者への融資を延々と繰り返しています。

新しい融資先を開拓する営業力が弱いと見ることもできますが、僕は逆に営業コストが掛かっていないと好意的に判断します。

融資先事業者がユニーク

融資先の3つの事業者は次のようなものです。

- 香港:香港の日系の消費者金融業者

- カード:エステ店対象のクレジットカード会社

- 家賃:賃貸住宅の家賃債務保証事業者

3つ目ですが、家族などがいない賃貸住宅入居希望者への連帯保証人代行や、家賃の回収、滞納時の代位弁済、法的手続き代行など、借り手と貸し手双方への金融サービス事業です。

これら3つとも、他のソーシャルレンディング業者が扱っていないユニークなものです。

案件の優位性

スマートレンドが扱うこれらの案件には、次のような優位性があると思います。

リスクの分散化

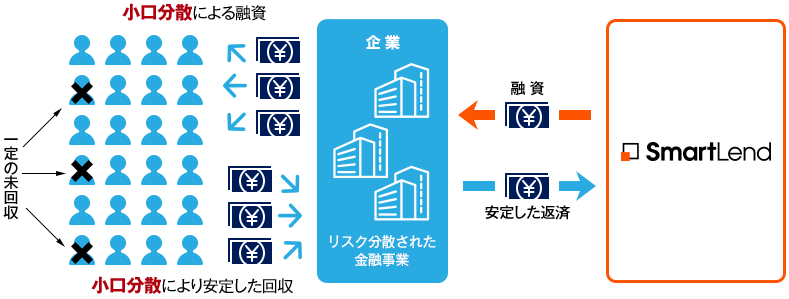

僕たちが投資したお金は、ソーシャルレンディング業者を経由して、融資先事業者に貸し付けられ、融資先事業者が事業活動に使います。

不動産系の場合、例えばmaneoが不動産会社に貸付け、その不動産会社が不動産への投資などに使います。

このような案件では、買い付けた不動産が高く売れなかったり、テナントが集まらなかったりすると、我々の資金はアウトになります。一つコケるとすべてアウトです。

これに対してスマートレンドでは、融資先事業者が資金を使う相手は多数の一般消費者です。

下の図はスマートレンドのサイトから借りてきたものです。例として青が香港の消費者金融事業者だとします。

不動産会社が投資するのはビル1棟です。これに対し、消費者金融業者がお金を貸す相手は、何千何万の香港人です。

ビル1棟がコケると一発でアウトですが、何人かの香港人が返済できなくても、他の香港人が支払う金利でカバーできます。

クレジットカードも家賃保証もそうですが、一発アウトの不動産に比べて、多数の消費者相手の商売はリスクを分散化できます。

損失を織り込める

消費者金融やクレジットカードでは貸付金の焦げ付き、家賃保証では家賃の回収不能といった損失が必ず発生します。

しかし、事業の規模がある程度あり、長期間に渡って事業を運営していれば、その損失がどれくらいの比率、金額で発生するかの予測が付くようになります。

それらの損失をあらかじめ織り込んだ金利、料金を設定できるので、トータルでの損失発生を防ぐことができます。

日銭が入ってくる

3事業ともに利用者から返済金など現金が毎月入ってくる商売です。キャッシュフローがあるので毎月返済ができます。

非不動産系

今のソーシャルレンディングは不動産系が圧倒的ですよね。

スマートレンドが扱う案件は非不動産系なので、投資先の分散につながります。

不動産バブルと無縁

この先、ゼロ金利政策の見直し、消費増税、オリンピック需要の終了などで不動産市況が落ち込むと、不動産系のソーシャルレンディングが大きな影響を受けます。

しかし、不動産が悪くなったところで、エステの利用者も賃貸住宅に住む人も減りませんし、ましてや香港の消費者金融に影響なんてありませんよね。

不動産バブルの影響を受けないという点で、スマートレンドの案件はリスクが低いと考えます。

運用期間が短め

直近100案件の平均で9ヶ月です。僕はリスク回避で1年や2年といった長期案件は避けたいので好都合です。

利回りが高め

直近100案件の平均で9%です。むちゃくちゃ高いというほどではないですが、不動産系は5%くらいが平均ですので、9%取れれば十分だと思います。

担保

それぞれの案件の担保は以下の通りです。

- 香港:消費者金融の顧客への小口貸付債権

- カード:融資金額に対する110%のクレジット債権

- 家賃:担保無し、保証会社の保証付き

香港とカードの担保がよく分からない。怖いからやめとこうかな?

家賃は保証会社がちゃんとしたところならば安心ですよね。

スマートレンドについて

では、スマートレンドがどんな企業なのか、経営状況も含めて見ていきます。

基本情報

- 社名:SmartLend株式会社

- 所在地:東京都墨田区江東橋2丁目19番7号 富士ソフトビル12階

- 設立:2015年10月(2016年4月サービス開始)

- 資本金:1億3,500万円(資本準備金含む)

- 代表取締役:髙井 幸男

- 従業員:5名(2017年)

規模

2017年の募集金額と、月平均の募集件数で比べてみます。

| 運営会社 | 募集額 | 募集件数 |

|---|---|---|

| クラウドクレジット | 3.3億 | 15.2件 |

| キャッシュフローファイナンス | 2.5億 | 19.5件 |

| スマートレンド | 2.3億 | 14.6件 |

| アップルバンク | 2.1億 | 35.7件 |

| オーナーズブック | 2.0億 | 3.2件 |

アップルバンクやオーナーズブックと募集額で同規模です。maneoやSBIに比べると一桁小さいですが、極端に弱小というほどではありません。

経営状況

2017年3月期の決算公告によると、

- 利益剰余金:▲46,587千円

- 当期純利益:▲37,534千円

です。これが第2期ですので、第1期を含めると次のようになるのかな?

| 項目 | 金額 |

|---|---|

| 第1期 当期純利益 | ▲9,053千円 |

| 第2期 当期純利益 | ▲37,534千円 |

| 第2期 利益剰余金 | ▲46,587千円 |

2期連続の赤字で、しかも第1期に比べて赤字が4倍に拡大しています。

ソーシャルレンディング業者の創業時によくある現象と言ってしまえばそれまでですが、ちょっと心配になります。

返済実績

今まで募集したファンドの内、完済されたものがどれくらいあるか見てみます。

| 区分 | 総貸付 | 完済 | 完済率 |

|---|---|---|---|

| 件数 | 582 | 332 | 57% |

| 金額(百万円) | 4,431 | 2,960 | 67% |

最初のファンドが2016年4月末なので、ちょうど2年経過です。

直近100案件の平均運用期間が9ヶ月ですので、過去9ヶ月分はまだ満期になっていません。

逆に言うとそれ以前の15ヶ月分、つまり、15ヶ月÷24ヶ月=63%は返済が完了しているべきということですので、返済はおおむね順調に進んでいるようです。

なお、遅延、貸し倒れは過去にありません。

経営陣

髙井幸男

基本情報

- 現、代表取締役

- 2017年4月1日:就任

柳澤修

基本情報

- 前、代表取締役

- ブラジル生まれ

- 米ノースウェスタン大卒

- 米公認会計士

- GEシックスシグマ・ブラックベルト(内部監査部門)

- 会計監査法人アーンスト・ヤング

- 米ゼネラル・エレクトリック(内部監査、コンサル)

- 2008年:インテル日本法人(執行役員、管理本部長)

- 2013年5月:オデッセイ・デザイン設立(中小企業向けコンサル、事業投資等)

- 2015年10月:スマートレンド設立、代表取締役

- 2017年3月:退任

諸情報

- オデッセイ・デザイン時に中小企業支援を通じて中小向け融資サービスの必要性に気付く

- 技術はあるが信用不足で銀行、ノンバンクから借りられない中小企業に融資したいとの思いを抱く

- maneo瀧本氏を通じてソーシャルレンディングを知りスマートレンド設立

- 「繋いで支える」を理念として、ゆっくりと実績を構築し、投資家の皆さまから信頼を得られるように努めて来ました。(出典:退任の挨拶)←急成長を目指していたのではなさそう

- 今後の当社がよりフォーカスすべき部分が見えてきましたので、それを推進するための適任者にバトンタッチさせていただきます。(出典:退任の挨拶)←消費者向け金融事業者への融資に特化する(交代後、案件を出すスピードは急激にアップした)

ここで疑問が

スマートレンドは創業者の柳澤氏が、中小企業を金融面で支援したいという思いからスタートした企業です。

この時点では支援先=融資先を金融系企業に絞る意図はまったくなく、柳澤氏もインタビュー記事の中などで物づくりの企業に関心があると発言しています。

ではなぜ現在、スマートレンドの融資先は、消費者金融やクレジットカードなど、消費者向けの金融事業を行う事業者だけなのでしょうか?

そもそも、金融業の経験がない柳澤氏が立ち上げたスマートレンドが、なぜ金融事業者への融資を行えたのか?

次の章ではこの点を検証します。

融資先が消費者向け金融事業者の理由

ここからの説明はむっちゃ複雑で長くなります。

最初に、起こった出来事や関連する企業、人物について列記していきます。何のことやら分からないと思いますが、後ですべてつながりますので読んでください。

すべて列記したあとで、それらをつなぐ説明をしていきます。

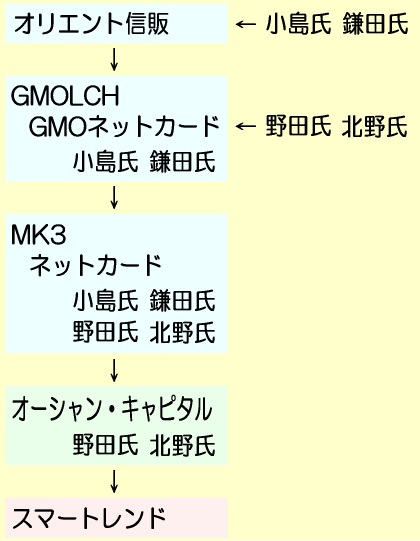

下の図を別画面で表示して見比べながら読むと分かりやすいかも?

では、列記スタートです。

過払い金請求問題

貸金業者のいわゆるグレーゾーン金利について、2006年1月の最高裁判決で過去にさかのぼっての返還請求が可能となった。

さらに、同年10月の会計基準の改定により、過払い金に対する引当金の基準が1年分から10年分に改定された。

オリエント信販

1971年創業の消費者金融業者。現、ネットカード株式会社。2017年11月破産手続開始決定。

- 2000年6月:ユニゾン・キャピタルが株式の70%を取得

- 2005年9月:GMOインターネットが買収

- 2006年1月:過払い金の最高裁判決

- 2006年6月:GMOネットカードに商号変更

- 2006年10月:過払い金の会計基準改定

- 2007年2月:親会社としてGMOローンクレジットホールディングス(以下、GMOLCH)設立

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:GMOLCH経営陣4人が設立したNK3ホールディングスがMBO

- 同年同月:GMOLCHをNCローンクレジットホールディングス、GMOネットカードをネットカードに商号変更

- 2008年9月:資本金を102億円減資

- 2009年6月:新規貸付け停止

- 2017年11月:破産手続開始決定

- 現社長、渡邊久生氏

MK3ホールディングス

- 上述の通り、前身はオリエント信販

- 2007年7月:GMOLCH経営陣4人で設立

- 2007年8月:GMOLCHを528万円でMBO

- 持株比率は小島勝氏、鎌田好勝氏各30%、野田貴氏、北野克也氏各20%(各人については後述)

- 現在は消費者向け信用サービス、再生可能エネルギーへの投資事業

- 所在地:東京都墨田区江東橋2丁目19番7号 富士ソフトビル12階

小島勝

- MK3ホールディングス代表取締役CEO

- 1988年:東大工卒

- 同年:ゴールドマン・サックス証券入社、東京支店投資銀行部門

- 1998年12月:ニューヨーク本社資本市場部

- 1995年:ゴールドマン・サックス証券ヴァイス・プレジデント

- 1996年:ゴールドマン・サックス投信、投信顧問営業部営業次長

- 2000年5月:同社執行役員兼営業本部長

- 2001年1月:オリエント信販CFO

- 同年同月:ユニゾン・キャピタル、マネジメント・アドバイザー

- 2003年5月:ニッシン(消費者金融業)非常勤顧問

- 2004年6月:オリエント信販常務取締役CFO兼管理総括本部長

- 2005年9月:GMOがオリエント信販買収

- 2005年10月:GMOインターネット証券非常勤取締役

- 2005年11月:GMOインターネット非常勤財務顧問

- 2006年6月:GMOネットカード代表取締役CEO

- 2007年2月:GMOローン・クレジットホールディングス(GMOLCH)代表取締役社長

- 2007年7月:MK3ホールディングス設立、代表取締役CEO

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:GMOLCHをMBO

- 同年同月:ネットカード代表取締役CEO

鎌田好勝

- MK3ホールディングス代表取締役社長

- 1983年:武富士入社、横浜支店長、本社広報部、IR部、財務部

- 2000年:同社秘書室長

- 時期不明:オリエント信販常務

- 時期不明:同社代表取締役兼COO

- 2005年9月:GMOがオリエント信販買収

- 2006年6月:GMOネットカード代表取締役社長兼COO

- 2007年2月:GMOローン・クレジットホールディングス(GMOLCH)代表取締役

- 2007年7月:MK3ホールディングス設立、代表取締役社長

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:GMOLCHをMBO

- 同年同月:ネットカード代表取締役社長兼COO

野田貴

- オーシャン・キャピタル代表

- GEエジソン生命で各種業務

- 2003年:同社退社後、金融分野へ(具体的社名不明)

- 2006年6月:GMOネットカード取締役

- 2007年2月:GMOローン・クレジットホールディングス(GMOLCH)取締役

- 2007年7月:MK3ホールディングス取締役

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:GMOLCHをMBO

- 同年同月:ネットカード取締役

- 2009年:オーシャン・キャピタル設立

- 現在、MK3ホールディングスに籍はない

北野克也

- オーシャン・キャピタル代表

- 1977or78年生まれ、大阪府池田市出身

- 三菱商事で資源畑

- リテールローン事業会社で資金調達、M&Aなど

- 2007年2月以降:GMOローン・クレジットホールディングス(GMOLCH)取締役

- 2007年7月:MK3ホールディングス取締役

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:GMOLCHをMBO

- 同年同月:ネットカード取締役

- 2009年:オーシャン・キャピタル設立

- 現在、MK3ホールディングスに籍はない

オーシャン・キャピタル株式会社

基本情報

- 業種:独立系ベンチャーキャピタル

- 代表者:野田貴、北野克也

- 事業内容:ベンチャー企業へのエクイティ投資

- 所在地:東京都墨田区江東橋2丁目19番7号 富士ソフトビル12階

主な出資先

カッコ内はオーシャン・キャピタルが出資した時期。

- ジェーシーアンドジー(冨井美子社長、クレジットカード(beauty life card)事業、2010年12月)

- Finance One Limited(豊武寛子董事、香港での消費者金融業、2010年12月)

- 新日本信用保証(野田貴社長、家賃債務保証事業、2011年3月)

- アルファバリュー(飯尾泰久社長、各種延長保証サービス、2012年5月)

- ファインテクノロジー(栗原信一社長、ITインフラの構築・運用管理等、2012年12月)

- リンクス(野田貴社長、携帯SMSを使った個人認証・決済等サービス、2014年2月)

- SmartLend(髙井幸男社長、ソーシャルレンディング事業、2015年10月)

- VENTENY INC(Junichiro Waide CEO、フィリピンでの従業員向け福利厚生・金融サービスのアウトソーシング、2016年12月)

- 注:黒太字3社はスマートレンドの融資先事業者

流れのまとめ

オリエント信販からスマートレンドまでがつながっていることが分かったかと思います。

以上に列記した内容の要点を時系列でまとめます。

- 2000年6月:ユニゾン・キャピタルがオリエント信販の経営権取得

- 2001年1月:小島氏、オリエント信販CFO就任

- 同時期:鎌田氏、オリエント信販常務就任

- 2005年9月:GMOインターネットがオリエント信販を買収

- 2006年1月:過払い金の最高裁判決(過去にさかのぼっての返還請求が可能に)

- 2006年6月:オリエント信販をGMOネットカードに商号変更

- 同年同月:野田氏、GMOネットカード取締役就任

- 2006年10月:過払い金の会計基準改定(引当金が10年分に)

- 2007年2月:GMOネットカードの親会社としてGMOローンクレジットホールディングス(GMOLCH)設立(恐らくGMO本体の会計から分離するため)

- 同時期:北野氏、GMOLCH取締役就任

- 2007年7月:4氏がNK3ホールディングス設立

- 2007年8月:GMOがローン事業から撤退決定

- 同年同月:4氏がGMOLCHをMBO、ネットカード取締役就任

- 2009年:野田氏、北野氏オーシャン・キャピタル設立

- 2015年10月:柳澤氏がスマートレンド設立

- 同年同月:オーシャン・キャピタルがスマートレンドに出資

- 2016年4月:オーシャン・キャピタル系列の香港、カード、家賃事業者への融資案件をスマートレンドが募集開始

- 2017年4月:柳澤氏から高井氏に社長交代

つまり、こういうこと

ゴールドマン・サックス出身の小島氏と武富士出身の鎌田氏が前後してオリエント信販に入社、それぞれ要職に就きました。

その後、消費者金融業への進出を図ったGMOがオリエント信販を買収しました。

時期を前後して野田氏、北野氏も旧オリエント信販に入社、ここで小島氏、鎌田氏とつながります。

ところが、GMOが買収して1年も経たずに過払い金返還問題が発生します。GMOは債務超過の危機に追い込まれ、消費者金融業からの撤退を決定します。

ここで小島氏らはMK3ホールディングスを設立し、旧オリエント信販をMBOしました。しかし、経営悪化に手の付けようがなく、新規の貸付けを停止。

このタイミングで野田氏、北野氏がオーシャン・キャピタルを設立。GMO時代に身に付けた消費者金融のノウハウを活かし、クレジットカード事業者、香港の消費者金融業者、家賃保証業者などへの投資を始めます。

そして、2015年にスマートレンドに出資。オーシャン・キャピタルの出資先であるクレジットカード事業者等への融資案件を、スマートレンドが扱うようになりました。

これでなぜスマートレンドの案件がすべて、消費者向け金融事業ばかりなのかお分かりいただけたと思います。

オリエント信販つながり

オリエント信販で培ったノウハウ

こうやって見ていくと、スマートレンドと実質的親会社であるオーシャン・キャピタルは、オリエント信販の流れをくむ企業であることが分かります。

MK3ホールディングスの小島氏と鎌田氏は、それぞれオリエント信販の常務と社長を務めました。

野田氏と北野氏はオリエント信販の後身であるGMOローン・クレジットホールディングスで取締役を務め、小島氏、鎌田氏とともに同社をMBOします。

そしてMK3を離れてオーシャン・キャピタルを設立し、スマートレンドに出資し、消費者向け金融業者への融資案件を扱い現在に至ります。

高井氏とのつながり

現社長の高井氏もオリエント信販からつながっていると思われます。

高井氏について「日本の草分け的な投資会社の案件で、中堅ノンバンクで起業再生の中心メンバーを担ったのち、金融サービスに特化した投資会社を経てSmartLendの代表取締役に就任した。」という関係者の発言があります。(出典:スマートレンド社へのインタビュー)

僕は次のように推測します。たぶん合ってます。

- 投資会社=ユニゾン・キャピタル

- 中堅ノンバンク=オリエント信販

- 投資会社=オーシャン・キャピタル

つまり、現MK3の小島氏、鎌田氏と同時期にオリエント信販に在籍しており、GMOが旧オリエント信販を手放した時に、両氏と野田氏、北野氏と行動をともにした。

そして、柳澤氏の後任としてオーシャン・キャピタルから社長として派遣された、という見立てで間違いないと思います。

オリエント信販の流れ

このように、スマートレンドはオリエント信販の流れをくむソーシャルレンディング業者であり、そのノウハウを活かして事業を行っていることが分かります。

考えたことと疑問点

ここでいくつか疑問に思ったことなどがあります。

現在でもつながりはあるのか?

旧オリエント信販であるネットカード、MBOしたMK3ホールディングスと、オーシャン・キャピタル、スマートレンドは今でもつながりはあるのでしょうか?

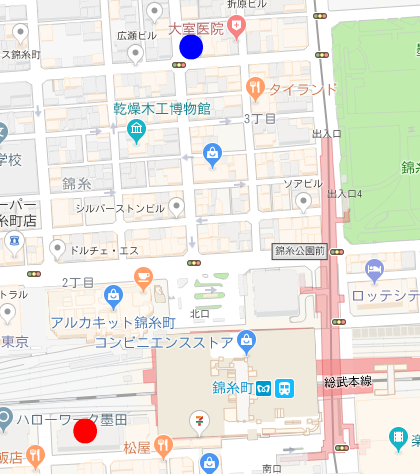

僕はあると思います。その根拠は各社の所在地です。

MK3、オーシャン、スマートレンドの所在地は、いずれも「東京都墨田区江東橋2丁目19番7号 富士ソフトビル12階」です。

また、ネット上の情報ですがネットカードの所在地は2011年6月まで、MK3などと同じ富士ソフトビルでした。

そして現在の所在地は「東京都墨田区太平3-1-2」ですが、ここは富士ソフトビルから徒歩数分の場所です。

上の青丸が現在のネットカード所在地、下の赤丸が富士ソフトビルです。

MK3はなぜMBOしたのか?

GMOがオリエント信販を買収してからわずか1年で、過払い金の会計基準が改定されました。買収して1年しか経っていないのに、過去10年までさかのぼって過払い金返還の責任を負わされ、引当金を10年分用意しなければならない。

債務超過の危機に陥ったGMOは、会社本体を守るために250億円で買収したオリエント信販をわずか528万円で売却することになったのです。当時のGMO熊谷社長はとんでもなくアンラッキーだったと思います。

ただ、旧オリエント信販サイドから見れば、GMOから切り捨てられ見捨てられたようなものです。

ではなぜ、MK3ホールディングスはMBOしたのでしょうか?GMOで処理できないものを、MK3の4人で処理できるわけがない。メリットがまるで見えないのです。

これは推測ですが、小島氏と鎌田氏がオリエント信販の元経営者として、自ら詰め腹を切ったのではないでしょうか?そう思ってしまうほど合理性のないMBOです。

オーシャン・キャピタルをどう評価するか?

オーシャン・キャピタルがオリエント信販の流れと聞くと、サラ金の流れかと悪いイメージを持つ人がいるかも知れません。

僕もいろいろ情報を集めて調べようと思ったのですが、オリエント信販の後身であるネットカードについては、債務者と弁護士、司法書士が発信する情報しか出てきません。

片側の情報ばかりで、ネットカード側の情報がありませんので、この件に対する評価を僕は差し控えようと思います。

ただ、それはそれ、これはこれとして、オーシャン・キャピタルとスマートレンドの関係者が、一番大変な時期を生き抜いてきた、消費者金融のプロ中のプロであることは間違いないと思います。

スマートレンドとのつながりは?

もう一つ大きな疑問があります。スマートレンドはなぜオーシャン・キャピタルとつながったのでしょうか?

スマートレンドの初代社長である柳澤氏は、maneoの瀧本氏を通じてソーシャルレンディングというサービスを知り、スマートレンドを設立したとインタビューで答えています。

では、スマートレンドはどういう経緯でオーシャン・キャピタルの出資を受けることになったのでしょうか?

どうやって両者がつながったのか、いくら調べても分かりませんでした。(ご存知の方、教えてください!)

柳澤氏はなぜ辞めた?

スマートレンドの創業者である柳澤氏はなぜ辞めたのでしょうか?僕は次のように推測します。

柳澤氏は元々、製造業なども含む中小企業を金融面で支援したい、という思いでスマートレンドを設立しました。

ところが、クレジットカード案件や香港消費者金融案件など、オーシャン・キャピタルの出資先企業への融資案件が主になってしまった。

オーシャン側からすれば出資者として至極当然の経営判断なのですが、創業の思いと違う方向へ進むことに柳澤氏の違和感が日に日に大きくなり、袂を分かつことになったのだと思います。

スマートレンドとのつながりの強さ

オーシャン・キャピタルはスマートレンドの実質的親会社です。では、両社のつながりの強さはどの程度なのでしょうか?

言い方を変えれば、スマートレンドの経営が悪化した時、オーシャン・キャピタルはどの程度まで容認するでしょうか?

OwnersBookとの比較で考えてみます。

OwnersBookの場合

OwnersBookは不動産系のソーシャルレンディングです。

運営するのはマザーズ上場のロードスターキャピタル社ですが、同社の主力事業は不動産投資で、OwnersBook事業の売上は全社の1%にも満たない微々たるものです。

その一方で、ロードスターキャピタルはOwnersBookを通して多額の事業資金を集めています。

売上や利益ではまるで貢献してないOwnersBook事業ですが、資金集めでは極めて大きな役割をになっており、その資金のおかげでロードスターキャピタルは本業の不動産投資で収益を上げられているのです。

ですので、よほどの赤字にでもならない限り、OwnersBook事業をロードスターキャピタルが見限ることはあり得ません。

僕が不動産系のソーシャルレンディングではOwnersBookを最大の投資先にする予定なのはこのためです。→ OwnersBook(公式サイト)

スマートレンドの場合

これに対して、オーシャン・キャピタルはスマートレンドに投資してはいますが、それぞれ独立した法人です。

さらに、クレジットカード事業者、香港消費者金融事業者、家賃事業者は、出資者であるオーシャン・キャピタルでつながっているだけで、スマートレンドと直接の資本関係はありません。

融資を受ける相手をスマートレンドに限定しなければならない理由はなく、よそから受けることもできます。

事実、前社長の柳澤氏はインタビュー記事の中で、香港事業者は借り入れを大きくしたくない意志があり、また、海外のソーシャルレンディング業者がより安い金利を提示すれば、そちらに乗り換える可能性もある、と述べています。

これらのことからオーシャン・キャピタルとスマートレンドとの関係は、ロードスターキャピタルとOwnersBookとの関係ほど強くはなく、スマートレンドの経営が悪化したら見限る可能性があると思います。

スマートレンドをやるか?

以上、様々な情報を見てきた上で、僕がスマートレンドをやるかの結論です。条件付きでやります。

案件に魅力がある

まず、最初の方で見た通り、スマートレンドの案件は他社にはないユニークなものばかりです。

そして、融資先の小口分散によるリスク低減、キャッシュフローの良さ、短い運用期間など、僕にとって魅力的な条件を備えています。

プロ集団

また、現社長の高井氏、実質的親会社であるオーシャン・キャピタルの野田氏、北野氏はいずれもオリエント信販出身で、消費者向け金融業について豊富な経験を持っています。

スマートレンドの融資先はオーシャン・キャピタルが出資する消費者向け金融事業者であり、まさに餅屋が餅を作って運んで売っているようなものです。

その意味で安心感が大きいです。

情報が少なすぎる

不安点は情報の少なさです。

スマートレンドのバランスシートなどは公開されていませんし、オーシャン・キャピタルの出資比率も分かりません。

さらに、クレジットカード事業者など融資先の経営状態はまったく公開されていませんし、担保内容など各案件についてのサイト上での公開情報も他社と比べて不十分です。

投資して大丈夫なのか、判断しようにも判断できるだけの情報がありません。これでは安心して投資するのは難しいです。

また、高井氏の社長就任からすでに1年が経つのに、社長名でググって検索結果が22件しか表示されません。さすがにこれは少なすぎるのではないでしょうか?

条件付きで投資する

ただ、繰り返しですが案件に魅力があることは事実です。特に僕はリスク回避で運用期間を短くしたいので、6ヶ月以下で6%台の利回りがあるのは非常に引き付けられます。

以上より僕は、

- 6ヶ月以内の案件

- 安定した実績の香港案件に限定

- 返済状況や案件の変化を注意深く観察する

という前提で、スマートレンドで投資をしようと思います。

コメント