不動産投資型クラウドファンディングの「優先劣後出資方式」と「劣後出資比率」について説明します。

初心者向けに詳しく分かりやすく説明します!

タップできる目次

優先劣後出資方式

優先劣後出資方式とは?

優先劣後出資方式とは、優先出資者(投資家)分の出資金の返済が優先され、劣後出資者(クラファン業者)分の出資金の返済が後回しに(劣後)される出資の仕方です。

以下、順を追って詳しく分かりやすく説明します。

初心者の方はゆっくり読んでいって下さい!

セイムボート出資方式

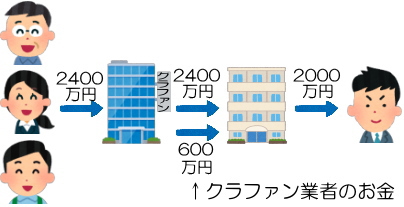

不動産投資型クラウドファンディング(以下、不動産クラファン)では、

- 投資家と

- クラファン業者が

- 一緒にお金を出して

- 不動産を取得する

ことで、投資家の安全性を高めます。

この出資の仕方をセイムボート出資方式といいます。

不動産クラファンで売却益が出る仕組み

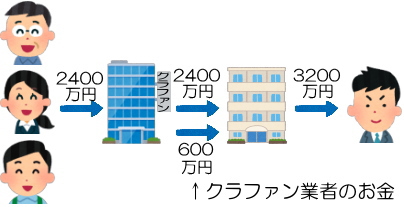

例えば、次のように合わせて3,000万円を出し合ってマンションを買います。

| 出資者 | 出資額 |

|---|---|

| 投資家 | 2,400万円 |

| クラファン業者 | 600万円 |

| 合計 | 3,000万円 |

不動産クラファンでは運用期間の最後にこのマンションを第三者に売却します。

もし3,200万円で売却すれば、200万円儲かりますよね?

これが不動産クラファンで売却益が出る仕組みです。

200万円の儲けは投資家とクラファン業者で分け合います!

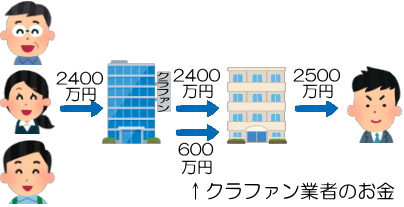

不動産クラファンで売却損が出る仕組み

でも、もし2,500万円でしか売れなかったらどうなりますか?

500万円の損失が出る!

その通りです。

マンションが購入額よりも安くでしか売れないと損失が出る。

これが不動産クラファンで売却損が出る仕組みです。

不動産クラファンではクラファン業者が頑張っても2,500万円でしか売れないことがあります。

投資家も損しちゃうってこと?!

それがこの記事のテーマです!

投資家分の返済が優先される

さて、マンションを売って入ってきた2,500万円ですが、不動産クラファンではまず投資家分の出資金の返済にあてられます。

そして、残った分がクラファン業者分の返済にあてられます。

| 出資者 | 出資額 | 返済額 |

|---|---|---|

| 投資家 | 2,400万円 | 2,400万円 |

| クラファン業者 | 600万円 | 100万円 |

| 合計 | 3,000万円 | 2,500万円 |

今回の場合、投資家分は2,400万円すべてが返済され、クラファン業者には残った100万円だけが返済されます。

投資家は損失ゼロで助かったわけだ。

優先劣後出資方式で投資家の安全性が高まる

このように、

- 投資家分の出資金の返済が優先され

- クラファン業者分の返済が後回しに(劣後)される

出資の仕方を「優先劣後出資方式」といいます。

投資家分の返済が優先されるので、売却損が出た時の投資家の安全性が高まります。

不動産クラファンは優先劣後出資方式を取り入れることで、投資家の安全性を高めています。

万が一の時の損失をクラファン業者がかぶってくれるってことね。

優先劣後出資方式でも投資家に損失が出る場合

ただし、優先劣後出資方式でも投資家に損失が出る場合があります。

例えば、マンションが2,000万円でしか売れなかったらどうなりますか?

| 出資者 | 出資額 | 返済額 | 損失額 |

|---|---|---|---|

| 投資家(優先) | 2,400万円 | 2,000万円 | 400万円 |

| クラファン業者(劣後) | 600万円 | 0円 | 600万円 |

| 合計 | 3,000万円 | 2,000万円 | 1,000万円 |

うげっ!投資家も400万円の損失だ…

全体の損失が1,000万円なので、クラファン業者分の600万円ではカバーしきれません。

その結果、投資家が400万円の損失を受けることになるのです。

優先劣後出資方式で投資家の安全性が100%になるわけではないことは理解しておきましょう。

ここまで、優先劣後出資方式の説明でした!

劣後出資比率

次は劣後出資比率の説明です。

劣後出資比率とは?

劣後出資比率とは、出資額全体に占めるクラファン業者(劣後出資者)の出資額の比率です。

例えば、次のように出資した場合、劣後出資比率は20%です。

| 出資者 | 出資額 | 出資比率 |

|---|---|---|

| 投資家(優先出資) | 2,400万円 | 80% |

| クラファン業者(劣後出資) | 600万円 | 20% |

| 合計 | 3,000万円 |

3,000万円のうちの600万円だから20%ってことね。

劣後出資比率の違いによる投資家の安全性の変化

さて、劣後出資比率はどういう意義を持つのでしょうか?

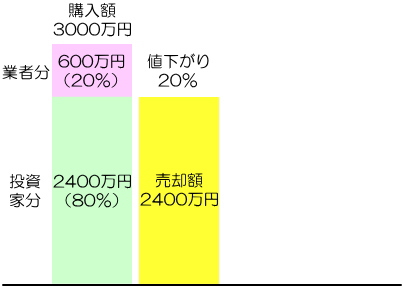

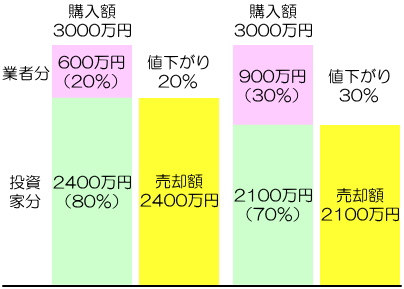

劣後出資比率が20%の場合

さきほどの劣後出資比率が20%の場合を見てみましょう。

| 出資者 | 出資額 | 出資比率 |

|---|---|---|

| 投資家(優先出資) | 2,400万円 | 80% |

| クラファン業者(劣後出資) | 600万円 | 20% |

| 合計 | 3,000万円 |

マンションの売却額が2,400万円以上であれば、投資家は損失を受けずに済みます。

見方を変えると、マンションが20%を超えて値下がりすると、投資家に損失が発生します。

20%(600万円)までの損失であれば、クラファン業者が損をかぶってくれるってことか!

劣後出資比率が30%の場合

もし、劣後出資比率が30%だとどうなりますか?

出資総額が同じ3,000万円であれば、クラファン業者の出資額は900万円になります。

| 出資者 | 出資額 | 出資比率 |

|---|---|---|

| 投資家(優先出資) | 2,100万円 | 70% |

| クラファン業者(劣後出資) | 900万円 | 30% |

| 合計 | 3,000万円 |

その結果、マンションが900万円値下がりして2,100万円でしか売れなくても、投資家はギリギリセーフです。

見方を変えると、30%までの値下がりであればクラファン業者が損をかぶってくれるので、投資家は無傷で済むということです。

劣後出資比率が20%だと20%を超えて値下がりするとアウトだけど、30%だと30%まで値下がりしてもセーフってことね!

劣後出資比率が高いほど安全性が高まる

簡単にまとめるとこうなります。

- 劣後出資比率10%:10%値下がりしただけで投資家に損失

- 劣後出資比率20%:20%の値下がりまではギリギリセーフ

- 劣後出資比率30%:30%を超えて値下がりしない限り大丈夫

つまり、劣後出資比率が高くなるほど、投資家の安全性が高まるということです。

10% → 20% → 30%、劣後出資比率の数字が大きくなるほど、投資家は安全ってことだね!

ですので、他の条件が同じであれば、劣後出資比率が高いクラファン業者ほど投資家は安全と言えます。

これが劣後出資比率の意義です。

劣後出資比率が高いクラファン業者

劣後出資比率が高いのは以下のクラファン業者です。

Rimple

運営会社は東証プライム上場企業です。

そして、劣後出資比率は業界最高の30%。

こちらは募集方法が抽選方式です。

早い者勝ちの先着方式ではないので、仕事が忙しい人でも応募に参加できます。

公式サイト → Rimple(リンプル)

ジョイントアルファ

こちらは運営会社が東証スタンダード上場企業です。

売上高1千億円、創業50余年で信用の高さを誇ります。

劣後出資比率は20~30%です。

募集額が多くクリック合戦なしで投資できる案件が増えています。

公式サイト → ジョイントアルファ

以上、劣後出資比率の説明でした。

参考になれば何よりです!

なお、不動産クラファンの仕組みや基本的なことは、こちらの記事で紹介しています。

コメント