【最終更新日:2024年10月1日】

不動産クラファンってどれがおすすめ?

どれを選べば良いか分からないよ…

業者が多いから迷いますよね?

そこで、クラウドファンディングで2億2千万円以上を投資して損失ゼロの現役投資家が、

- 初心者にオススメの

- 不動産投資型クラウドファンディング

を紹介します。

ぜひ参考にしてください!

信頼性と安全性を重視です!

ソシャレン、クラファン、すべての業者をリストアップしました。

タップできる目次

オススメの不動産クラファン業者

最もオススメなのは以下の5社です。

どこが良いかよく分からない方は、まずこの5社から始めましょう。

ジョイントアルファ

| 信頼性 | ★★★★★ |

|---|---|

| 安全性 | ★★★★☆ |

| 利回り | ★★★☆☆ |

| 投資しやすさ | ★★★★☆ |

| 僕の投資額 | 1,450万円 |

ジョイントアルファは信頼性が極めて高い不動産クラファンです。

信頼性:非常に高い

ジョイントアルファの運営会社は東証スタンダード上場の総合不動産会社です。

創業は1964年で60年の歴史を持ち、売上高1千億円、純資産300億円。

不動産クラファン業者の中でも極めて高い信頼性を誇ります。

堅い会社は変なことをしないので安心です!

プチ解説 業者とは?

安全性:おおむね高い

投資対象は東京、大阪、福岡などに立地する複数の区分マンションです。

地域の分散、投資対象の分散で安全性を高められます。

プチ解説 区分マンションとは?

プチ解説 分散とは?

また、歴史のある老舗企業なので堅実な社風なのでしょうか。

募集する案件は手堅いものが多いです。

投資家に損をさせたら会社の看板に傷がつくって感じなんだろうね。

プチ解説 案件とは?

利回り:やや低い

利回りは3%台が中心です。

安全性が高い上場企業系で3%台であれば、納得できる水準でしょう。

プチ解説 上場企業系とは?

投資しやすさ:比較的しやすい

2023年からすべての案件が募集額数億円の大型案件になりました。

募集は先着方式ですがクリック合戦はなく、楽勝で投資できるようになっています。

安全かつ投資しやすい業者です。

初心者にうれしい業者だね。

プチ解説 先着方式とは?

プチ解説 クリック合戦とは?

手数料など

ジョイントアルファの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 業者負担 | |

プチ解説 あと入金と事前入金とは?

プチ解説 入金、出金とは?

総評:初心者に最適な投資先

ジョイントアルファの信頼性はソシャレン、クラファン業界でトップクラスです。

初心者にどこか1社だけと聞かれたら、迷わずジョイントアルファをおすすめします。

利回りは高くはありませんが、信頼性と安全性が極めて高い。

まさに初心者にピッタリの業者です。

僕は2023年以降、すべての案件に100万円で投資しています。

これからも投資します!

・条件:会員登録だけ

・金額:1,000円

・期限:終了時期未定

・送られてきた「本人確認コード」を初回ログイン時に入力し、会員登録完了となります

投資しなくても会員登録だけでもらえます。

会員登録するならアマギフがもらえる今がオトクです!

→ ジョイントアルファ 会員登録(無料)

プレファン

| 信頼性 | ★★★★★ |

|---|---|

| 安全性 | ★★★★☆ |

| 利回り | ★★★★☆ |

| 投資しやすさ | ★☆☆☆☆ |

| 僕の投資額 | 199万円 |

プレファンは信頼性、安全性、利回りともに高いクラファン業者です。

信頼性:非常に高い

プレファンの運営会社は東証スタンダード上場のプレサンスコーポレーションです。

分譲マンションの開発業者で、売上高2,438億円、純資産1,401億円の大手です。

財務状況も悪くなく相応の信頼性が期待できます。

上場企業は変なことはしない。

安全性:おおむね高い

プレサンスコーポレーションがプレファンを運営する目的は見込み客の開拓です。

- プレファンで投資する

- マンション投資に興味を持つ

- プレサンスのマンションを買う

プレファンを利用した投資家が自社の投資用マンションを買ってくれることを期待しています。

プレファンは言わば見込み客開拓ツールです。

プレファンで損をさせたら投資家はマンションを買ってくれませんよね?

なので、プレファンが投資家に損をさせる可能性は低いと考えます。

常に募集した案件の7割以上が償還済みで、おおむね高い安全性が期待できるでしょう。

プチ解説 償還とは?

利回り:平均的

2021年11月の第1号案件以来、これまでに募集された案件の利回りは4~5%です。

上場系の業者で4~5%は高水準です。

プレファン最大の魅力は利回りの高さといえます。

他の上場系よりも高いです!

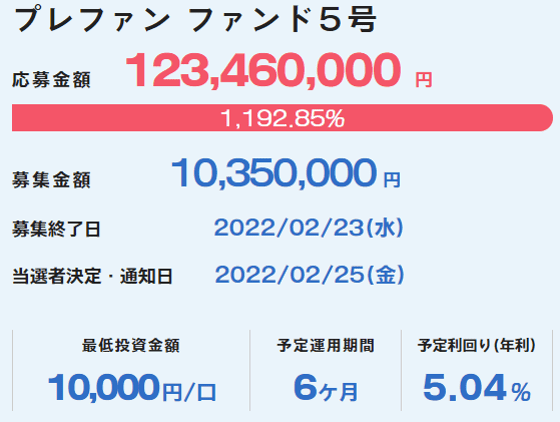

投資しやすさ:非常にしにくい

プレファンの募集は抽選方式です。

高利回りで人気が高いのに募集は月に1~2回で、1回あたりの募集額は平均で2千万円前後です。

このため、最近は多くの案件で競争率は10倍前後で高止まりしています。

プレファンは非常に投資しにくいです。

人気業者の宿命よね。

プチ解説 抽選方式とは?

手数料など

プレファンの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 業者負担 | |

総評:東証スタンダードで高利回り

Fundsは2%前後が多くなり、Rimpleも2%台が定着しました。

「信頼性が高い代わりに利回りが低い」業者が増える一方です。

そんな中、上場企業系で利回り4~5%を出しているのがプレファンです。

競争率が高いのは2%台のRimpleも同じですよね?

だったら、4~5%のプレファンでも応募しましょう。

当たればラッキーだし。

ダメ元で応募した僕はこれまでに4回当選しました。

あなたにもチャンスはあります。

応募すればチャンスが生まれます!

GALA FUNDING

| 信頼性 | ★★★★★ |

|---|---|

| 安全性 | ★★★★☆ |

| 利回り | ★★★☆☆ |

| 投資しやすさ | ★☆☆☆☆ |

| 僕の投資額 | 780万円 |

GALA FUNDINGはガチガチに堅い不動産クラファンです。

信頼性:非常に高い

GALA FUNDINGの運営会社は大手マンションデベロッパーのFJネクストです。

ガーラマンションのCMを見たことがあるかも?

1980年の創業で40年以上の歴史を持つ東証プライム上場企業です。

売上高は800億円、自己資本比率は70%を超えます。

ジョイントアルファの穴吹興産に負けず劣らずの歴史ある大手上場企業です。

信頼性は最高レベルです!

安全性:おおむね高い

FJネクストがGALA FUNDINGを運営する目的は、自社マンションの販売拡大です。

さきほどのプレファンと同じマンション販売のための営業ツールですよね。

- GALA FUNDINGで投資する

- マンション投資に興味を持つ

- FJネクストのマンションを買う

GALA FUNDINGで投資家に損をさせるとマンションを買ってもらえない。

なので、投資家が損をする可能性は極めて低いでしょう。

利回り:やや低い

利回りは過去1年ずっと3%です。

東証プライム上場系であることを考えると、許容できるラインだと思います。

3%はキープしてほしいね。

投資しやすさ:非常にしにくい

GALA FUNDINGの募集頻度は平均すると3カ月に2回くらいです。

また、募集額もそこまで多くありません。

募集が抽選方式であるため、投資は非常にしにくいです。

ただし、2024年に入り募集額が増えたため、最近の抽選倍率は2倍以下になることが多くなっています。

五分五分で当たる!

手数料など

GALA FUNDINGの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 自分の口座 | 金額 |

| GMO銀行 | 無料 | |

| GMO銀行以外 | 145円 | |

総評:ガチガチに堅い投資先

運営会社が東証プライム上場企業。

しかも、マンションを買ってもらうための営業ツール。

損をする可能性が限りなく低いガチガチに堅い投資先だと考えます。

利用しない理由がない業者です。

利回りは低めですし抽選方式ですが、募集のたびにポチるだけですから。

僕はこれからも応募を続けます。

美味しい業者です!

Rimple

| 信頼性 | ★★★★★ |

|---|---|

| 安全性 | ★★★★☆ |

| 利回り | ★★☆☆☆ |

| 投資しやすさ | ★☆☆☆☆ |

| 僕の投資額 | 3,038万円 |

Rimpleは僕の累計投資額が最も多い不動産クラファンです。

これまでに3千万円以上を投資しています。

信頼性:非常に高い

Rimpleの運営会社はマンション開発業者のプロパティエージェントです。

創業から20期連続増収増益と経営状況は絶好調です。

グループ持株会社のミガロホールディングスは東証プライム上場企業。

Rimpleで不正が行われることは考えにくく、信頼性が非常に高いです。

プライム上場は安心できるね。

安全性:おおむね高い

Rimpleの投資対象は不動産物件として安定した需要がある東京23区内の投資用マンションです。

また、劣後出資比率は30%と高水準です。

プチ解説 劣後出資比率とは?

プロパティエージェントがRimpleを運営する目的は、自社の投資用マンションを買ってくれる見込み客の開拓です。

Rimpleで不動産投資に興味を持った人が、自社の投資用マンションを購入することを期待しています。

- Rimpleで投資する

- マンション投資に興味を持つ

- プロパティエージェントのマンションを買う

GALA FUNDINGと同じパターンです。

見込み客開拓ツールゆえにRimpleで投資家に損をさせることは考えにくく、この点でも高い安全性が期待できます。

損をさせたらマンションを買ってもらえません!

利回り:低い

直近1年間の四半期ごとの平均利回りの推移は以下の通りです。(以下、同)

最近は2%台後半の案件が大半になっており、業界平均より低いです。

投資しやすさ:非常にしにくい

直近1年間の四半期ごとの月平均募集回数と1回あたり募集額は以下の通りです。

募集は月に2回ペースで行われていますが、1回あたりの募集額が多いとは言えません。

このため、Rimpleの募集は抽選方式ですが、競争率が高止まりしていました。

ただ、最近は利回り低下と競合業者の増加から、競争率は2倍前後まで下がってきています。

2回に1回は当たる!

毎月第2・4金曜日に必ず募集を行っており、挑戦の機会は他社より多いです。

応募するのはタダですし5分もかかりませんので、当たればラッキーで毎回チャレンジしましょう。

僕はこれまでに20回以上当選です!

手数料など

Rimpleの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | 三菱UFJ銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 業者負担 | |

総評:初心者がおさえるべき投資先

Rimpleは非常に手堅い業者です。

- 東証プライム上場系

- 20期連続増収増益

- 需要が高い23区内のマンション

- 劣後出資比率30%

- 見込み客開拓ツールゆえに投資家に損をさせられない

常に8割超の案件が償還済みで、運営も安定しています。

信頼性、安全性ともにトップレベルであり、初心者が絶対におさえるべき投資先です。

B-Den

| 信頼性 | ★★★★★ |

|---|---|

| 安全性 | ★★★☆☆ |

| 利回り | ★★★☆☆ |

| 投資しやすさ | ★★☆☆☆ |

| 僕の投資額 | 1,250万円 |

B-Denは不動産クラファンで僕の累計投資額が4番目に多い業者です。

信頼性:非常に高い

B-Denを運営するビーロットは純資産120億円の不動産会社です。

東証スタンダード上場企業で富裕層や機関投資家を対象に資産運用サービスを展開しています。

業績も堅調で高い信頼性が期待できるでしょう。

安全性:やや高い

上述の通りビーロットの主要な顧客は富裕層や機関投資家です。

B-Denで問題を起こすと信用に関わりかねません。

この点でB-Denで問題が起こる可能性は低く、一定の安全性が期待できます。

問題を起こすと評判ガタ落ちだから。

なお、投資対象が以前はレジデンス(居住用物件)が中心でしたが、最近は宿泊施設や商業ビルが増えてきました。

レジデンスに比べると安定性が劣るので、案件選びには注意が必要です。

利回り:やや低い

B-Denの利回りは3%前後です。

上場企業系であることを考えれば、低いとまでは言えないでしょう。

2024年に入ってからは3%台の利回りが続いています。

投資しやすさ:しにくい

募集は数カ月に1回のペースで多くありません。

1回あたりの募集額も多くないため投資はしにくいです。

あきらめずチャレンジを!

手数料など

B-Denの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 自分の口座 | 金額 |

| GMO銀行 | 無料 | |

| GMO銀行以外 | 145円 | |

総評:手堅さで選ぶ業者

B-Denは他の業者に比べると知名度は低いです。

しかし、実はかなり堅い業者でして、それゆえ僕の主力投資先に入っています。

ちなみに僕は1案件の投資額上限は基本的に100万円ですが、200万円を複数回投資したことがあるのはRimpleとB-Denだけです。

信頼してるのね。

高い信頼性の割りには知名度が低く、競争はそこまで激しくありません。

安全重視の投資家にオススメな今が狙い目の業者です。

・条件:対象期間中にB-Denで初投資

・金額:最大30,000円分

・期間:2024年4月15日~12月31日まで

・初回投資額で判定(期間中の累計は不可)

・初投資で1,000円分付与

・加えて投資20万円ごとに1,000円分付与

・下表は一例

| 投資額 | 金額 |

|---|---|

| 10万円 | 1,000円分 |

| 20万円 | 2,000円分 |

| 40万円 | 3,000円分 |

| 60万円 | 4,000円分 |

| 80万円 | 5,000円分 |

| 100万円 | 6,000円分 |

| 580万円 | 30,000円分 |

会員登録をするなら初投資でアマゾンギフト券がもらえる今がオトクです!

オススメだけど注意が必要な業者

次は、オススメだけど注意が必要な不動産クラファン業者です。

FANTAS funding

| 信頼性 | ★★★★☆ |

|---|---|

| 安全性 | ★★★☆☆ |

| 利回り | ★★★★☆ |

| 投資しやすさ | ★★★☆☆ |

| 僕の投資額 | 2,120万円 |

FANTAS fundingは累計の募集案件数が最も多い業者です。

信頼性:おおむね高い

FANTAS fundingの運営会社はITやAIを駆使した新しいタイプの不動産会社です。

業歴は10年以上で売上高は180億円あります。

FANTAS fundingは200件以上の募集を行ってきましたが、これまでに事故はゼロです。

僕が投資したお金もすべて戻ってきています!

プチ解説 事故とは?

安全性:やや高い

案件は区分マンションとリフォームした一戸建ての2種類です。

区分マンションは都市部の好立地が大半で、一定の安全性が期待できます。

一方、一戸建ては関東の郊外が中心で、立地によってはリスクがあるでしょう。

また、運営会社が非上場で経営状態が見えない点にも注意が必要です。

案件をしっかり選びましょう!

利回り:平均的

利回りは区分マンションと一戸建てで大きく異なります。

一戸建ては5~7%と高いものの、募集額が数百万円と少なく投資するのは至難の業です。

一方の区分マンションは3%台から4%台を推移しています。

4%台で定着して欲しいね。

投資しやすさ:標準的

FANTAS fundingは1案件あたりの募集額は2千万円足らずと少ないです。

その代わり一度に複数の案件を同時に募集します。

1案件あたりの競争率が下がるため他社に比べて投資しやすいです。

椅子取りゲームの椅子が1つじゃなく5つあるイメージです!

競争率が5分の1に下がるってことね。

募集開始と同時に応募すれば高い確率で投資できます。

手数料など

FANTAS fundingの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | りそな銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 業者負担 | |

総評:投資額を増やすのに最適

FANTAS fundingはこれまでに200件以上の募集実績を重ねてきました。

実績に裏付けられた信頼性、安全性は大きいです。

また、毎月複数の案件が募集される上に、上述の通り投資しやすい。

FANTAS fundingは投資額を増やすのに最適な投資先です。

はっきり言ってオススメです!

KORYO Funding

| 信頼性 | ★★★★☆ |

|---|---|

| 安全性 | ★★★☆☆ |

| 利回り | ★★★★☆ |

| 投資しやすさ | ★★☆☆☆ |

| 僕の投資額 | 800万円 |

KORYO Fundingは地味で目立たないけれど手堅い業者です。

信頼性:おおむね高い

KORYO Fundingを運営する香陵住販は水戸市に本社を置く不動産会社です。

東証スタンダード上場企業で創業40余年の歴史を持ちます。

上場以来6期連続の増収増益と経営状態も良好です。

安心感があるね。

安全性:やや高い

KORYO Fundingでは投資家の出資金で香陵住販の自社所有物件を取得します。

そして、運用期間が終わるといったん香陵住販の所有に戻したあと同じ物件で案件を再募集し、新しい投資家の出資金で物件を取得します。

つまり、同じ物件で投資家が入れ替わるということです。

このため、募集が続く限り新しい投資家の出資金で自分の元本が戻ってくるので、安全性が高いと僕は考えています。

その一方で、物件の所在地が茨城県の郊外である点がリスクとなるでしょう。

利回り:平均的

平均利回りは4%台中盤です。

全業者で見れば平均的ですが、上場企業系の業者としてはプレファンと並んで高いレベルでしょう。

上場系は2~3%台だよね。

投資しやすさ:しにくい

募集は2カ月に1回前後、1回あたりの募集額は平均4千万円程度と、いずれも多いとは言えません。

募集方式は先着と抽選が交互に行われます。

人気が上がってきたため、先着は開始と同時の応募で五分五分、抽選倍率は最近は4倍超えです。

先着はともかく、抽選方式は投資しやすいとは言えないでしょう。

僕は先着方式は全勝です!

手数料など

KORYO Fundingの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 業者負担 | |

総評:手堅くいきたい投資家にオススメ

はっきり言ってKORYO Fundingは地味で目立たない業者です。

ですが、運営会社、案件ともに手堅い。

目立たないけどガッチガチです。

ここは「同じ物件での繰り返し募集」に確信を持てるかにかかっています。

僕は確信を持っているので強めに投資していますが、確信を持てないならばおすすめしません。

ですので、まずは下のリンクから詳しい解説記事を読んでみてください。

それで繰り返し募集に確信を持てるか自分なりに判断することをおすすめします。

確信を持てないならば、たんなる地方のリスキー案件です。

僕は確信しています!

大家どっとこむ

| 信頼性 | ★★★★☆ |

|---|---|

| 安全性 | ★★★☆☆ |

| 利回り | ★★★★☆ |

| 投資しやすさ | ★★☆☆☆ |

| 僕の投資額 | 726万円 |

大家どっとこむは上場企業系の業者が運営する不動産クラファンです。

信頼性:おおむね高い

大家どっとこむの運営会社の親会社は東証スタンダード上場のJトラストです。

上場企業がバックに付いていますので、信頼性はおおむね高いと言えます。

上場企業系は安心だね。

安全性:やや高い

これまでに募集された案件は、いずれも手堅いものでした。

金額ベースですでに9割が償還済みであり、運営状態も安定しています。

安全性は高めであると考えます。

ただし、上場系だからと安心するのではなく、しっかり案件を見ることが肝要です。

面倒だけどちゃんと見ましょう!

利回り:平均的

大家どっとこむは利回り4~5%の案件が多いです。

たまに7%以上のものが出ることもあります。

平均すると4%台となり、上場系の業者としてはやや高めの利回りと言えるでしょう。

4%台はキープして!

投資しやすさ:しにくい

平均で月に2~3回の募集を行っており他社に比べて投資の機会が多いです。

募集額の上限を設定したり、募集額を多くしたり、競争率を下げるための工夫もしてくれています。

募集額が1億円を超える大型案件は先着方式で、募集開始と同時に応募すれば確実に投資できます。

その他の案件は抽選方式で、募集額が1千万円を超える案件だと倍率は2倍前後です。

先着方式に比べると投資しにくいですが、2回に1回は当選するでしょう。

手数料など

大家どっとこむの手数料などは以下の通りです。

| 入金方式 | あと入金 | |

|---|---|---|

| 振込先銀行 | GMOあおぞらネット銀行 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 自分の口座 | 金額 |

| GMO銀行 | 無料 | |

| GMO銀行以外 | 145円 | |

総評:注意して活用すべき

東証スタンダード上場企業が付いていますので、一定の信頼性が期待できます。

償還率も高く安全性を期待できる点も大きいです。

基本的に積極活用のスタンスを取りつつ、案件の細部にまで注意を払って投資判断をしましょう。

上場企業系で利回り4%台は美味しいです。

案件をしっかり選んで積極投資です!

CREAL

| 信頼性 | ★★★★☆ |

|---|---|

| 安全性 | ★★☆☆☆ |

| 利回り | ★★★★☆ |

| 投資しやすさ | ★★★☆☆ |

| 僕の投資額 | 190万円 |

CREALは業界最大手の不動産クラファンです。

信頼性:おおむね高い

CREALの運営会社は運用資産300億円の不動産運用会社です。

2022年4月28日に東証グロース市場に上場しました。

2018年11月の運営開始以来、CREALは着実に実績を積み重ねており、業界最大手の地位を堅持しています。

これまで投資家に損失を与えたことはなく、一定の信頼性が期待できるでしょう。

安全性:懸念点がある

上述の通り、これまでに事故を起こしたことはありません。

ただ、募集する案件の大半が大型案件で、売却できなくなった時に自社買取ができず、運用期間が延びるリスクがあります。

また、劣後出資比率は5%と業界最低です。

「CREALだから大丈夫」と盲信はできませんので、案件ごとに精査が必要です。

しっかり調べて投資しようってことね。

プチ解説 自社買取とは?

利回り:平均的

利回りはほとんどの案件で4~5%です。

業界全体では平均水準、上場系としては高めと言えるでしょう。

投資しやすさ:標準的

大型案件ばかりで1回の募集額は数億円から10億円を超えることもあります。

募集開始と同時に応募すれば、高い確率で投資できるでしょう。

手数料など

CREALの手数料などは以下の通りです。

| 入金方式 | 事前入金 | ||

|---|---|---|---|

| 振込先銀行 | 楽天銀行 | ||

| 入金時の振込手数料 | 投資家負担 | ||

| 出金時の振込手数料 | 自分の口座 | 3万円未満 | 3万円以上 |

| 楽天銀行 | 105円 | 105円 | |

| 楽天銀行以外 | 150円 | 229円 | |

総評:運用額を絞って投資すべき

CREALはFANTASとともに不動産クラファン業界を黎明期から牽引し、現在のブームにつなげた立役者です。

これまでの実績からも高い信頼性が期待できます。

ただ、大型案件中心になったため、企業規模に対して運用残高が過大になっている懸念があります。

穴吹興産などの大手と違って、事故が起きた際に自社で損害を吸収できないはずです。

業界最大手ですので投資の選択肢には当然入ってきますが、あまり突っ込みすぎない方が安全です。

ほどほどの額で投資しましょう!

オススメ業者を一覧表で比較

以上9つのオススメ業者の比較を一覧表でまとめます。

オススメ業者を選ぶコツ

「信頼性が高く、高利回りで、投資しやすい」

そんなパーフェクトな業者は存在しません。

ですので次のような

- 信頼性は高いけれど、利回り低め

- 信頼性は落ちるけれど、利回り高めで投資しやすい

性格が異なる複数の業者を組み合わせて使うことで、互いの弱点を補い合うのがオススメ業者を選ぶコツです。

オススメ業者を比較して、あなたにとってベストな組み合わせを見つけてください。

オススメ業者の比較一覧表

凡例

比較一覧表の凡例は以下の通りです。

- 累計募集額:運営開始から2024年9月末日までの募集額の合計(不成立の案件を除く、以下同)

- 上場市場:運営会社またはその親会社等が上場する市場

- 劣後比率:直近6カ月の間に募集された案件(特異な案件を除く)の劣後出資比率の平均

- 利回り:直近6カ月の間に募集された案件の利回りの平均

- 運用期間:直近6カ月の間に募集された案件の運用期間の平均

劣後比率と利回り、運用期間は最近の傾向だよ。

補足

1.FANTAS fundingの劣後比率、利回り、運用期間は空き家案件を除いて出しています。

2.大家どっとこむの劣後比率、利回り、運用期間は他社案件を除いて出しています。

比較一覧表

| 業者 | 運営開始 | 累計募集額 | 上場市場 | 信頼性 | 安全性 | 劣後比率 | 利回り | 運用期間 | 投資しやすさ | ひとことアピールポイント | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|

| ジョイントα | 2019年4月 | 61億円 | スタンダード | ★★★★★ | ★★★★☆ | 16.0% | 3.1% | 10.8カ月 | ★★★★☆ | 堅い社風、安全重視の初心者向き | 公式サイト |

| プレファン | 2021年10月 | 5億円 | スタンダード | ★★★★★ | ★★★★☆ | 0.6% | 3.5% | 6.0カ月 | ★☆☆☆☆ | 上場系で4%台後半の高い利回り | 公式サイト |

| GALA FUNDING | 2022年4月 | 8億円 | プライム | ★★★★★ | ★★★★☆ | 30.0% | 3.0% | 6.0カ月 | ★☆☆☆☆ | 上場系+営業ツールでガチに堅い | 公式サイト |

| Rimple | 2020年2月 | 59億円 | プライム | ★★★★★ | ★★★★☆ | 30.0% | 2.7% | 6.0カ月 | ★☆☆☆☆ | 損失可能性極めて低い堅実投資先 | 公式サイト |

| B-Den | 2021年3月 | 8億円 | スタンダード | ★★★★★ | ★★★☆☆ | 15.8% | 4.3% | 4.7カ月 | ★★☆☆☆ | 主要顧客が富裕層で堅さバツグン | 公式サイト |

| FANTAS | 2018年11月 | 43億円 | 非上場 | ★★★★☆ | ★★★☆☆ | 20.0% | 4.7% | 6.6カ月 | ★★★☆☆ | 複数案件同時募集で投資しやすい | 公式サイト |

| KORYO | 2022年3月 | 7億円 | スタンダード | ★★★★☆ | ★★★☆☆ | 30.1% | 4.5% | 12.0カ月 | ★★☆☆☆ | 上場系の堅い案件で4%台の高利 | 公式サイト |

| 大家どっとこむ | 2020年10月 | 42億円 | スタンダード | ★★★★☆ | ★★★☆☆ | 9.7% | 5.1% | 8.7カ月 | ★★☆☆☆ | 上場系で利回り高め、競争率低め | 公式サイト |

| CREAL | 2018年11月 | 619億円 | グロース | ★★★★☆ | ★★☆☆☆ | 5.0% | 4.5% | 22.5カ月 | ★★★☆☆ | 業界最大手、突っ込みすぎに注意 | 公式サイト |

業者を組み合わせて使ってね。

投資のしにくさをカバーする対策

以上の9社はいずれも人気業者で投資しにくいです。

そこで、投資のしにくさへの対策を紹介します。

良い業者をたくさん使う

良い業者は人気が上がって投資しにくくなります。

ではどうすれば良いか?

良い業者をたくさん使う

数社しか使ってないのに「投資しにくい!」と文句を言ってもしょうがないですよね?

だってチャンスそのものが少ないのですから。

逆に言うと、利用する業者を倍に増やせば、チャンスも倍に増えるのです。

実際にやっています!

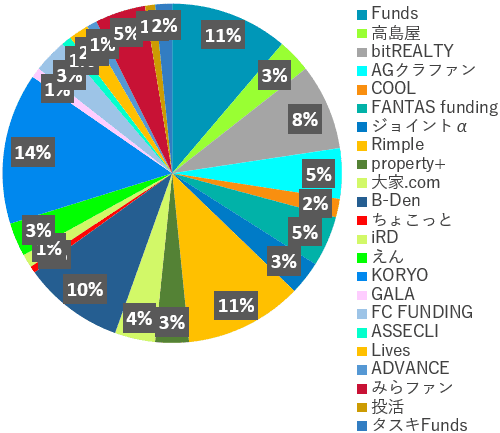

たくさんの業者で投資中です!

僕は常に20社以上の業者で投資しています!

正直、面倒です。笑

でも、業者を増やしたからチャンスが増え、最近では投資残高が3千万円を超えています。

僕が投資しやすくなったのは、間違いなく業者を増やしたからです。

投資したことがある業者は60社以上で、会員登録済みの業者は100社以上。

みなさんも利用する業者を積極的に増やしましょう。

良い業者を増やせば分散投資で安全性もアップします!

オススメの不動産クラファン業者のまとめ

それでは最後にまとめます。

- 投資のしにくさをカバーする対策

- 良い業者は投資しにくい

- たくさんの良い業者で投資する

たくさんの良い業者で登録し、各業者の良い案件だけに投資する。

こうすることで、投資額の増大と安全性の向上を両立できます。

投資のしにくさは多数の業者を利用することでカバーしましょう。

以上、オススメの不動産クラファンについてでした!

会員登録だけでAmazonギフト券がもらえます!

見落としている業者はありませんか?

コメント