ソーシャルレンディングと不動産投資型クラウドファンディングで1千万円以上を運用中の現役投資家がどのように投資しているのか?

2019年8月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

全部オープンにするから参考にしてね!

タップできる目次

新たに投資したソーシャルレンディング案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2019年8月は4つの案件に75万円を投資しました。少なっ!

SBIソーシャルレンディング

疑念が深まる

長期お休み中のSBIソシャレンですが。

8月に募集された不動産Neoの第4号が、まさかまさかの同じ借り手4連ちゃんでした!

これにはさすがに唖然とした投資家も多かったのではないでしょうか?

特にNeo1号に投資した人は怒髪天を衝くでしょうね。追加で3発も貸すとか聞いてねぇよ!って。

ちょっとSBIのこの対応はいかがなものかと思います。

4回連続になると分かってたら、1号に投資しなかったという人がきっといるよね。

復帰しようか迷い中

ただ、SBIの業者としての信頼性はあいかわらず高い。

また、LCレンディングから戻ってくる資金の行き場が必要なのも現実。

そこで、不動産担保ローン常時募集型で少しだけ復帰しようかな?と思いつつもあるのですが。

ただ、これも借り手は毎回同じ5社なんですよね。しかも、そのうちの1社はNeoの借り手です。

どうしようか迷い中です!

LCレンディング

返済は楽観視

みなさまご存知の通り、maneoの呪いで新規募集がストップとなり、親会社にまで影響を与えかねない状況です。

僕は連帯保証付きのLCギャランティファンドにしか投資していませんし、LCホールディングスが経営破綻するとは思えません。

ですので、多少の遅延があったとしても、元本が毀損することは99%ありえないと楽観視しています。

募集再開を切望!

それよりも痛いのは手堅い投資先であるLCギャランティの募集が止まってしまったことです。

クラウドバンクでもFundsでも良いので、maneoマーケット以外の業者で募集を再開してくれることを切望しています。

山中社長、お願いします~!

OwnersBook

かつては最愛のOwnersBookだったのですが…

- 最近は2年前後の長期案件が大半

- 今後は全案件の募集が抽選方式になりそうな雰囲気

- となると、世界一クジ運が悪い僕にチャンスはゼロ

このまま完全撤退になりそうです。

さらば、愛しのオナブ…

Renosy

10号 新宿区舟町

- 運用期間:3ヶ月

- 利回り:8.0%

- 投資額:250,000円

- 税引前利益:5,000円

銀河一クジ運が悪い僕に奇跡が起きました!笑

50万円で応募したのに25万円だけ当選という珍しいパターンです。

次回の募集が待ち望まれますが、また半年後くらいかな?

クラウドバンク

スマトレ香港案件がクラバンに移籍!

僕にとって8月最大のニュースがこれでした。

隠れた優良業者であるスマートレンドですが、maneoの呪いで新規募集がストップしていました。

このスマトレの香港消費者金融業者案件が、なんとクラウドバンクで募集されることになったのです!

maneoファミリーでなければ投資したいとずっと思っていたスマトレ。

さっそく、クラバンで投資しよう!と思ったのですが…

まさかの20ヶ月

まさかの運用期間20ヶ月!

スマートレンド時代の香港案件は運用期間に応じて利回りが変わっていました。

| 運用期間 | 利回り |

|---|---|

| 3ヶ月 | 6.0% |

| 6ヶ月 | 6.5% |

| 9ヶ月 | 7.0% |

| 12ヶ月 | 9.0% |

| 15ヶ月 | 10.0% |

| 18ヶ月 | 11.0% |

それがクラバンになった途端、20ヶ月で6.8%です!

| 運用期間 | 利回り |

|---|---|

| 20ヶ月 | 6.8% |

運用期間が伸びて利回りダウンって、踏んだり蹴ったり殴られたりじゃん!

短期運用至上主義の僕が投資を見送ったのは言うまでもありません。

願わくば、利回りは4~5%で良いので、運用期間6ヶ月を出していただければ…

FANTAS funding

31号 品川区東五反田 インカム型

- 運用期間:12ヶ月

- 利回り:4.0%

- 投資額:200,000円

- 税引前利益:8,021円

FANTASのインカムゲイン型に初めて投資しました!

投資判断を間違ったか?

31~34号の4案件が同時募集されたのですが、僕が投資した31号が最も不人気でした。なんでかな?

ちなみに僕が31号を選んだ理由は、主に以下です。

- 入居率が過去4年間ずっと100%(4案件の中で最長)

- 現入居者の契約期限が2020年8月(4案件の中で2番目に長い)

- 実質利回りが3%台後半(これは4案件いずれも)

- 現在の賃料が相場より割安(4案件の中で唯一)

- 僕が推定する売却価格が出資総額に最も近い(4案件の中で)

僕が物件を買う投資家の立場ならば、きっと31号を買うだろうな?と。

安定して家賃が入りそうだし、家賃の値上げの余地もあるし。

でも、31号が一番不人気ってことは、不動産投資家はそういう判断はしないってことなんでしょうね。

マジで不動産の知識が欲しいっす!

CREAL

CREALは7月に続いて12ヶ月オーバーの長期案件だけだったので見送りました。

僕の投資ルールに合わなかったと言うだけで、決して案件の内容が悪かったということではありません。

6ヶ月の区分マンション案件が出てきたら、また飛びついて投資します!

Funds

Fundsは募集がなかったのでお休みです。

9月に期待します。

Pocket Funding

沖縄南部ファンド13号

- 運用期間:6ヶ月

- 利回り:5.9%

- 投資額:103,000円

- 税引前利益:3,127円

沖縄南部ファンド14号

- 運用期間:6ヶ月

- 利回り:5.9%

- 投資額:200,000円

- 税引前利益:6,039円

両案件で借り手が同一なのですが、担保の内容などから硬いと判断しました。

3周年キャンペーン

ポケファンは8月でサービス開始3周年を迎えました。おめでとう~!

これを記念して「ウチナーま~さむんキャンペーン」が開催されていたのですが。

安全第一主義で超小心者の僕が、キャンペーン目当てで投資などするわけがありません。

なのでキャンペーンのことなどスッキリ忘れていたのですが。

知らない間にプレゼント条件の投資額50万円をクリアしていたようで、3千円の沖縄ギフトが送られてくるとのこと。

この世でタダほど安いものはありませんので、ありがたくちょうだいします!

ポケファンさん、ヒヨコだけど酒飲みなので泡盛希望です!笑

ポケファン人気急上昇

ところで、みなさんお気づきでしょうか?ポケファンの人気が急上昇中です。

僕が投資した2案件の満了までの所要時間ですが…

| 案件 | 募集総額 | 所要時間 |

|---|---|---|

| 南部13号 | 1,500万円 | 2分46秒 |

| 南部14号 | 1,300万円 | 44秒 |

いや、ちょ、待て。44秒ってポケファンだよ?

500万円集めるのに数日かかってたポケファンが44秒?

以前からのポケファンマニアとしては、人気が上がってうれしい半分、投資しにくくなるとツライ半分、複雑な心境です。

★こちらから無料で会員登録できます → Pocket Funding(公式サイト)

LANDNET Funding

僕が投資していた第1号案件が運用期限を迎え、無事に償還されました。

第2号案件を最後に募集は行われていませんので、このままフェードアウトだと思います。

総投資額

以上をまとめると、8月の総投資は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| Renosy | 不動産 | 8.0% | 3ヶ月 | 25万円 | 5,000円 |

| FANTAS | CF | 4.0% | 12ヶ月 | 20万円 | 8,021円 |

| 不動産 | 5.9% | 6ヶ月 | 10万円 | 3,127円 | |

| 不動産 | 5.9% | 6ヶ月 | 20万円 | 6,039円 | |

| 平均/合計 | 6.0% | 6.8ヶ月 | 75万円 | 22,187円 |

先月に続いての100万円割れ。単月での投資額としても過去最低です。

理由は先月と同じでして、LCレンディングが消えたことです。

それで、CREAL、Funds、FANTAS fundingで穴埋めをと思っていたのですが。さすがに無理でした。

とりあえず9月は様子見しますが、状況次第ではSBIとクラバンへの復帰を検討します。

現在のソーシャルレンディング投資状況

次は8月末時点での投資状況です。

こんな感じになっています!

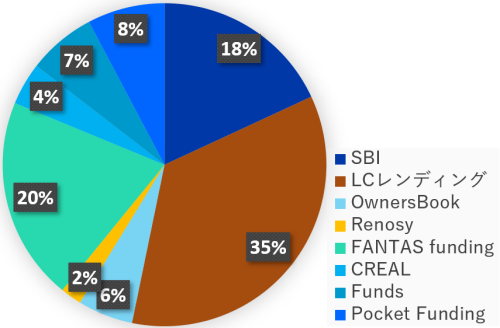

業者別投資額

8月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| SBIソーシャルレンディング | 213万円 |

| LCレンディング | 414万円 |

| OwnersBook | 65万円 |

| Renosy | 25万円 |

| FANTAS funding | 240万円 |

| CREAL | 50万円 |

| Funds | 80万円 |

| Pocket Funding | 91万円 |

| 合計 | 1,178万円 |

投資残高が1,200万円を割ってしまいました。

1,200万円を下回ったのは去年の10月以来、ほぼ1年ぶりです。アイタタタ。

OwnersBookはあきらめ。FANTAS fundingは上限300万、Pocket Fundingも100万がリミット。

CREALとFundsに投資したいのですが思うように増やせていない。

となると、やっぱりSBIとクラバンの復活かなぁ…

でも、妥協で投資するのはおかしいですので。もうしばらく様子を見ます。

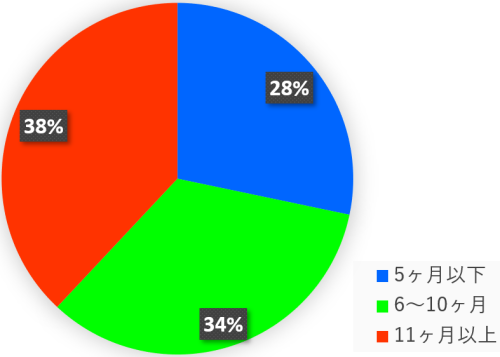

運用期間

| 運用期間 | 投資額 |

|---|---|

| 5ヶ月以下 | 413万円 |

| 6~10ヶ月 | 492万円 |

| 11ヶ月以上 | 555万円 |

運用期間は平均で7.0ヶ月です。

7月に比べて0.2ヶ月、6月に比べると0.4ヶ月伸び、ついに7ヶ月台に戻ってしまいました。イカンなぁ。

でも、CREALもFANTASもFundsも短期案件が減ってるんですよね。

この点でも本当にLCレンディングに再開してもらいたいです。

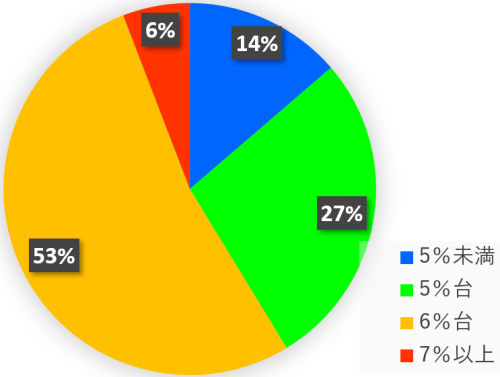

利回り

| 利回り | 投資額 |

|---|---|

| 5%未満 | 200万円 |

| 5%台 | 403万円 |

| 6%台 | 772万円 |

| 7%以上 | 85万円 |

利回りは単純平均で5.6%です。

平均利回りは毎月ちょっとずつ下がってきています。

これは僕の投資がローリスクローリターンに向かっていることの証明なので、極めてポジティブに受け止めています。

今後もこの調子で意識的に下げていきます。

ソシャレンは元本を回収してなんぼ。今後も回収最優先で投資します!

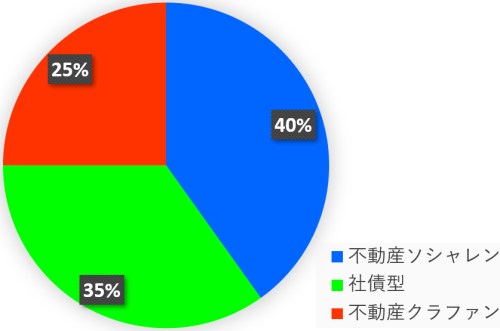

タイプ別

不動産とか再エネとかタイプでの分類です。

| タイプ | 投資額 |

|---|---|

| 不動産ソシャレン | 586万円 |

| 社債型 | 509万円 |

| 不動産クラファン | 365万円 |

不動産ソシャレンには不動産を担保にするソシャレン案件すべてを含みます。

また、社債型はLCGFとFundsです。

7月とほぼ同じです。

来月以降、SBIの不動産プラスと不動産バイヤーズの償還が本格化するので、不動産ソシャレンの比率が下がっていく見込みです。

その分を不動産クラファンで吸収できれば、安全度がさらに上がって理想的です。

ソーシャルレンディングの分配金

さぁ、お楽しみ、8月にゲットした分配金(税引前)です!

| 事業者名 | 分配額 |

|---|---|

| SBIソーシャルレンディング | 13,536円 |

| LCレンディング | 21,205円 |

| OwnersBook | 0円 |

| FANTAS funding | 12,492円 |

| CREAL | 1,716円 |

| Funds | 0円 |

| Pocket Funding | 3,957円 |

| LANDNET Funding | 10,082円 |

| 8月合計 | 62,988円 |

| 8月までの累計 | 605,556円 |

ランドネットの1万円が効いて、分配金は過去2番目の6万3千円でした。

そして、分配金の累計は60万円に到達しました!

約1年で60万円の不労所得をゲット。銀行預金からソシャレンに乗り換えて良かったです。

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信と、ロボアドバイザー最大手のウェルスナビ

です。

8月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 666,664円 | 624,283円 | -42,381円 |

| ウェルスナビ | 250,000円 | 248,662円 | -1,338円 |

| 合計 | 916,664円 | 872,945円 | -43,719円 |

はぁ…

7月は黒字まであと1千円まで巻き返したのに。また大赤字に逆戻りです。

ひふみ投信でつみたてNISAの40万円目いっぱいまでやっているのですが、ひふみ一本足はマズイかな?

海外メインのインデックスも組み込んで防衛力を強化した方が良いのか?

ひふみがほぼ1年に渡って赤字なもので、ちょっと気持ちがゆらぎつつあります。(← そして組み替えて失敗するんだよねw)

8月のソーシャルレンディング投資のまとめ

LCショックが続く

LCレンディングに投資中の414万円は心配していません。戻ってきます。

それよりも投資先を失ったのが痛い。

LCの募集再開がベストですが、それがかなわない場合はSBIとクラバンを検討します。

maneo、マジで勘弁しろよ!

投資方針は断固堅持!

ただ、ここで投資のハードルを下げたらきっと痛い目に遭うはず。

投資の目的は儲けることであり、投資すること自体が目的ではありません。

ですので、こういうときこそ自分の投資方針、マイルールを堅持し、最悪投資額がゼロになっても良いくらいのつもりでやっていきます。

9月は様子見

僕はLCへの投資比率が3割を超えていました。

ですので、冷静に考えるとLCが復活するか、LC並みの新業者が登場でもしない限り、LCの資金を移す先はないはず。

なので9月はちょっと様子見でおとなしくします。

秋以降に一気に攻めまっせ~!

コメント

今回のLCの募集停止は確かに痛いですねー。私もLC中心だったので投資先が無い…。

こちらの紹介を見て私もひふみ投信初めて見ましたが、確かにキツい!

長期視点が大事と言いつつも、成長がそう無い日本市場にこれ以上投資して良いものかと不安になり解約を考える日々です。

ただ、S&P500の調子が良いので投資信託自体は続けていこうと思います。

私はeMAXIS Slim 米国株式(S&P500)に楽天証券で投資しています。

月5万円までなら1%分(500円分)楽天ポイントも貰えるし、S&P500自体調子も良いので。

最近、SBI・バンガード・S&P500という信託報酬が更に安くなったファンド(なんと0.09%です)も出ました。

良ければ投資のご参考に。(ご存知でしたらすみません)

コメントはあまりしませんが、こちらのブログには毎回お世話になっていますので、応援しています。

こんにちは~

投信ですが全然ご存知じゃありません。笑

僕はつみたてNISAを始める際に、まずアクティブかインデックスかを決め、それからアクティブの中で銘柄を比較してひふみを選びました。

なので、インデックスの個別の銘柄については実は知識ゼロです。

おっしゃる通り、今後20年の日本市場と考えると成長は見込みづらいでしょう。

でも、ひふみならばなんとかできるのでは?と期待したのですが。

さすがに赤字が1年間続くとちょっとですねぇ…

ひふみは残しつつ、半分を海外メインのインデックスに移すか?

そろそろ真剣に検討しようかと思案中です。

投資って難しいですね。。。

ひとつ疑問があったのでコメント欄にて質問させていただきます。

自分は最近ソーシャルレンディングを始めたのですが、CREALは一括返済型がすべてなのでしょうか。最近の案件は全て期限が終わったら利息と共に元本すべてを一気に返す仕組みのものがすべてで、それがCREALの基本的な仕組みと考えていいのでしょうか。

しかしブログ主様は毎月CREALからの利息を得ているようですので一概にそうと確信も出来ず……。できればお答えいただけると幸いです。

こんにちは~

すべてかどうかは未来を含むので答えかねますが。

分配金と元本の支払時期は各案件ごとに決まってます。

各案件紹介ページのリターン欄に明記されてますよ。

ありがとうございます。

それともうひとつお尋ねしたいのですが、CREALの2つの案件に20万円ずつ投資応募したとします。

すると、その後でCREALに入金する際、20万ずつではなく、まとめて40万入金してしまっても問題ないのでしょうか。

それはCREALに直接聞くべきことですよ。

一番正しい情報はCREALが持っているのだし、CREALサイトの問い合わせフォームから問い合わせるだけで正確な回答が得られるのですから。