今日から募集が始まったGATES FUNDINGの2号、3号案件。

抽選方式で応募期限は12月7日18時までです。

デビュー案件は利回り20%で競争率3倍となりましたが、今回はどうなるでしょう。

この案件に投資すべきか?

内容を分析し、投資の是非を判断します。

今回も利回り高めです!

タップできる目次

GATES FUNDING 2・3号案件の概要

それではまず、GATES FUNDING 2・3号案件の概要です。

GATES FUNDINGとは?

GATES FUNDINGは東京の不動産業者が運営する不動産クラファンです。

| サービス名 | GATES FUNDING |

|---|---|

| 運営会社 | GATES株式会社 |

| 運営開始 | 2021年7月 |

| 最低投資額 | 1万円 |

| 利回り | 6.5% |

| 運用開始 | 6カ月 |

運営会社のGATESは主に投資用不動産の販売を行っています。

従来は1棟単位、1室単位での販売でしたが、GATES FUNDINGでより少額からの投資を可能としました。

1万円から不動産投資ができるよ。

●公式サイト:GATES FUNDING

GATES FUNDING 2・3号案件の基本情報

GATES FUNDING 2・3号案件の基本情報は以下の通りです。

GATES FUNDING 2号

- 案件名:GATES FUNDING 2号

- 利回り:6.5%

- 運用期間:6カ月(193日)

- 劣後出資比率:40%

- 分配:満期一括

- 募集総額:930万円

- 最低投資額:1万円

- 出資単位:1万円

- 出資上限:100万円

- 募集方式:抽選方式

- 募集期間:2021年12月2日10時~7日18時

GATES FUNDING 3号

- 案件名:GATES FUNDING 3号

- 利回り:6.5%

- 運用期間:6カ月(193日)

- 劣後出資比率:40%

- 分配:満期一括

- 募集総額:1,752万円

- 最低投資額:1万円

- 出資単位:1万円

- 出資上限:100万円

- 募集方式:抽選方式

- 募集期間:2021年12月2日10時~7日18時

デビュー案件の利回り20%は開店記念の出血大サービスでした。

それよりは下がりましたが、6.5%は十分な高利回りだと思います。

入金は当選確定後で出金手数料は業者負担です。

また、手数料5万円がかかりますが中途解約が可能となっています。

なお、GATES FUNDINGは小規模不動産特定共同事業者です。

このため、投資家1人あたりの運用残高の上限は100万円です。

2号に50万円、3号に80万円で応募し両方とも当選した場合、合計額(1号に投資済みの場合は1号分も含む)が100万円以下になるようにGATES FUNDING側で調整されます。

GATES FUNDING 2・3号案件の投資対象物件

次に2・3号案件の投資対象物件です。

GATES FUNDING 2号

- 物件名:エスリード梅田グランノース

- 所在地:大阪市北区中津4-10-28

- 築年:2016年9月

- 構造:鉄筋コンクリート造10階建

- 専有面積:20.79㎡(壁芯)

- 最寄り:阪急神戸線中津駅 徒歩5分

GATES FUNDING 3号

- 物件名:クラスタ笹塚

- 所在地:杉並区方南1-10-20

- 築年:2017年2月

- 構造:鉄筋コンクリート造4階建

- 専有面積:25.52㎡(壁芯)

- 最寄り:京王線笹塚駅 徒歩10分

いずれも都心に近い投資用ワンルームマンションです。

築4~5年と比較的築浅ですね。

どちらも現在の所有権者は運営会社のGATESで、運用期間の最後に第三者への売却、または、GATES自身での買い戻しができる契約内容となっています。

ここまで案件の概要でした!

GATES FUNDING 2・3号案件の分析

さあ、それでは分配金を受け取れるか、元本が戻ってくるかを考えていきます。

分配金は3号の方が安心

まず、分配金を受け取れるかです。

案件ごとに見ていきましょう。

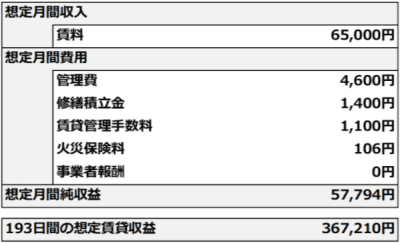

GATES FUNDING 2号

必要な分配金は32万円です。

- 募集総額:930万円

- 利回り:6.5%

- 運用期間:193日

- → 必要な分配金:930万円×6.5%÷365日✕193日=32万円

では、収益がいくら出るかですが。

賃貸情報サイトで調べたところ、GATES申告の月額賃料6.5万円(管理費込み)は妥当です。

そこで、費用についてもGATES申告が正しいとすると、月間の家賃収益は57,794円、運用期間193日では36.7万円となります。

必要な分配金32万円をカバーできています。

だったら大丈夫ね。

ただ、現在の入居者との賃貸借契約が来年3月までです。

運用期間は6月末までですので、空室により家賃収益が32万円を割り込む可能性があります。

もちろん、売却益で不足分をカバーすることは契約上可能です。

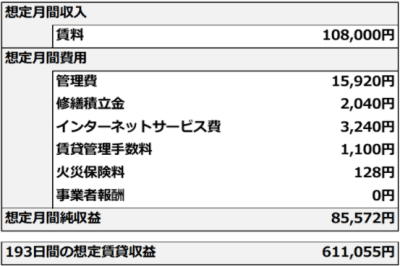

GATES FUNDING 3号

次に3号ですが、必要な分配金は60万円です。

- 募集総額:1,752万円

- 利回り:6.5%

- 運用期間:193日

- → 必要な分配金:1,752万円×6.5%÷365日✕193日=60万円

これに対して期間中の家賃収益は61.1万円です。

ギリギリですが必要な分配金60万円をクリアしています。

現入居者との賃貸借契約の期限は再来年の11月です。

途中退去の可能性はゼロではありませんが、2号よりリスクは低いでしょう。

元本回収は問題なさそう

次に元本を回収できるかです。

GATES FUNDING 2号

まず2号ですが、出資の状況は以下のようになっています。

- 出資総額:1,550万円

- 優先出資:930万円

- 劣後出資:620万円

売却で損失が出ると家賃収益と相殺されます。

よって、分配金を満額受け取るには1,550万円以上、元本を回収するには930万円以上での売却が必要です。

ではいくらで売れそうかですが、さきほど見た通りGATESサイトにある月額純利益5.8万円が妥当であると仮定します。

近隣物件の状況を参考にすると、還元利回りは4~4.3%、どれだけ悪くても4.5%を超えることはありえないと思います。

以上より収益還元法で評価額を出すと、次のようになります。

- 月額純利益:5.8万円

- 還元利回り:4.0~4.5%

- → 評価額

- 4.0%:5.8万円×12÷4.0%=1,740万円

- 4.3%:5.8万円×12÷4.3%=1,619万円

- 4.5%:5.8万円×12÷4.5%=1,547万円

元本回収はまず間違いなく大丈夫。

分配金満額もかなりの確率でOKそうです。

良い感じだね。

ド素人鑑定ですが!

GATES FUNDING 3号

次に3号です。

- 出資総額:2,920万円

- 優先出資:1,752万円

- 劣後出資:1,168万円

分配金を満額受け取るには2,920万円以上、元本を回収するには1,752万円以上での売却が必要です。

さきほどと同様にGATESサイトの申告通り月額純利益は8.6万円とします。

還元利回りですが3.6~4%くらいだと思います。

以上より、評価額は次のようになります。

- 月額純利益:8.6万円

- 還元利回り:3.6~4.0%

- → 評価額

- 3.6%:8.6万円×12÷3.6%=2,867万円

- 3.8%:8.6万円×12÷3.8%=2,716万円

- 4.0%:8.6万円×12÷4.0%=2,580万円

ありゃま!

足りないですねぇ。

分配金満額の2,920万円以上での売却には還元利回りが3.5%以下であることが必要です。

う~ん、どうなのかなぁ…

まぁ、僕はスーパード素人ですので、みなさんGATESを信用しましょう。

この記事書く意味なくね?笑

いずれにしても元本回収は堅いでしょう。

劣後40%の威力はすごいです!

GATES FUNDING 2・3号案件の投資判断

それでは最後に、GATES FUNDING 2・3号案件に投資するかの判断です。

20万円ずつで応募します。

分配金を満額受け取れるかは分かりませんが、元本回収はほぼ確実だと思います。

運用期間も半年と短めですので、会社が急に傾くとも思えません。

最悪でも損はしないだろうと判断し、両案件に20万円ずつで応募します。

当選するかな?

片方で部分当選くらいは…

運営会社の信頼性は高くない

なお、運営会社は非上場企業です。

property+の飯田グループやジョイントアルファの穴吹興産に比べると信頼性ははるかに劣ります。

また、毎年改善されてはいるものの財務面が弱いです。

相応のリスクがありますので、大口の投資は控えることをおすすめします。

投資はリターンとリスクのバランスで判断すべきものです。

利回りの6.5%だけ見て飛びつくのは厳につつしみましょう。

以上です!

コメント