10%を超える利回りで人気を博するヤマワケエステート。

昨日、新登場のリセールファンドの募集が終了しました。

このリセールファンドで疑問に思うことがいくつかありまして。

今回はその疑問について書きます。

ちょっと分からないことが…

なお、本稿はヤマワケエステートや今回の案件の良し悪しを論ずるものではありません。

あらかじめご承知おきください。

穴場業者を見逃してませんか?

タップできる目次

リセールファンドとは?

それではまず、今回募集されたリセールファンドを紹介します。

ヤマワケエステートとは?

ヤマワケエステートは2023年9月に運営を開始した不動産クラファンです。

FUNDINNOの元取締役の松田悠介氏が親会社の代表を務めています。

運営開始以来、10%を超える利回りを連発しており、1号案件でいいきなり応募額が1億円を突破。

あっという間に人気業者の仲間入りを果たしています。

10%は熱い!

返品の再販売

返品が発生

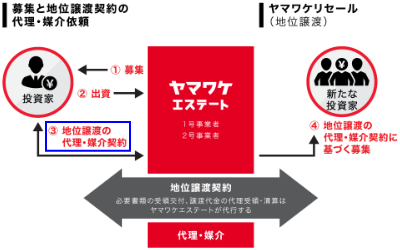

リセールファンドについてヤマワケエステートのサイトでは図を使って説明がされています。

①、②で投資家が出資をした。

で、青枠で囲んだ③ですが次のように書いています。

- 地位譲渡の代理・媒介契約

難しい単語を使って書いてますけど、要は出資した持分を譲るってこと。

いったん投資したけどやっぱやめます!

つまり返品です。

身もふたもない言い方w

返品を再販売

とは言え、ヤマワケエステートは返品されたら困ります。

なので、再販売という形で譲渡相手となる新しい投資家を探し手続きをする。

だから「地位譲渡の代理・媒介契約」ってことです。

良い取り組み

たとえて言うなら、ポケモンカードを限定販売したけど、あとから返品が出た。

その分を前回買えなかった人に再販売する。

それと同じですよね。

返品したい人も、買いたい人も、ヤマワケエステートもハッピー。

三方良しの良い取り組みだと思います。

みんなハッピーです!

利回りが上がる

分配金は再購入者が総取り

ヤマワケエステートの案件では分配は満期一括です。

このため、分配金は満期時点での持分の保有者となる再購入者が総取りします。

返品した人は分配金を受け取れません。

しゃあないよね。

利回りが上がる

仮に当初の運用開始から半年が経った時点で返品→再販売となったとします。

当初の運用期間が1年、利回り5%、投資額100万円としましょう。

運用期間は半分に減りますが、受け取る分配金は1年分の5万円です。

このため、年換算の利回りは倍の10%になります。

- 当初予定

- 分配金:5万円

- 年利回り:5万円÷100万円÷1年=5%

- 再販売後

- 分配金:5万円

- 年利回り:5万円÷100万円÷0.5年=10%

取り分同じで運用期間が短くなるのだから利益率は上る。

これがリセールファンドのメリットです。

それはうれしい。

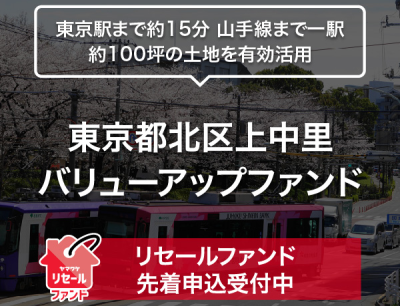

今回の対象案件

今回は3つのリセールファンドの募集が行われました。

ポイントだけ紹介します。

- 上中里案件

- 利回り:13.2%

- 運用期間:5カ月

- 募集額:4,709万円

- 上目黒案件

- 利回り:12.6%

- 運用期間:11カ月

- 募集額:3,807万円

- 橋場案件

- 利回り:14.1%

- 運用期間:3カ月

- 募集額:5,103万円

募集はすべて先着方式でした。

大人気で完売

いずれも10%を超える利回りということで大人気。

初日で満了したあともキャンセル待ちの応募が続き、最終日の昨日までにいずれも募集の10倍をはるかに超える応募を集めています。

| 案件 | 募集額 | 応募額 |

|---|---|---|

| 上中里 | 4,709万円 | 9億3,817万円 |

| 上目黒 | 3,807万円 | 7億1,645万円 |

| 橋場 | 5,103万円 | 17億3,123万円 |

大盛況だね。

リセールファンドへの疑問

それでは、本題のリセールファンドへの疑問です。

3つの疑問を持ちました。

なぜ解約できたのか?

まず、なぜ返品=途中解約ができたのかです。

FAQでは解約不可

ヤマワケエステートのよくある質問では3つのFAQで解約不可としています。

- ファンド全般 Q2

- Q:投資を途中で解約したいです。途中解約した場合はいつどのように返金されるのですか?

- A:投資申し込み後ファンドの運用が開始されると、ファンドの運用が終了するまでは原則、途中で解約することはできません。

- ファンド全般 Q12

- Q:ファンド当選後のキャンセル、変更は出来ますか?

- A:原則、ファンド当選後のキャンセル、変更はできません。

- 不動産ファンド Q6

- Q:出資金入金後のキャンセル、変更は出来ますか?

- A:原則、出資金入金後のキャンセル、変更はできません。

ただし、契約成立時書面の電子交付を受領した日から起算して8日を経過するまでの間、当社宛に書面による解約を申し出た場合であれば、クーリング・オフによる契約解除が可能です。

「原則」と断ってはいますが、解約不可が基本スタンスです。

解約できるのは「やむを得ない事由」のみ

成立前書面では次のように定められています。

4-ⅶ. 契約の解除に関する事項

契約の解除又は組合からの脱退の可否及びその条件並びに脱退の方法

①本出資者は、やむを得ない事由が存在する場合には、本事業者に対して書面によって通知することにより、本契約を解除することができます。

「やむを得ない事由が存在する場合」に限り、解約できるということです。

やむを得ない事由?

「やむを得ない事由」は一般的には業者の経営危機などを指します。

法的な定義はありませんが、投資家の自己都合はこれに該当しないとする業者がほとんどです。

クーリングオフの可能性は低い

可能性としてクーリングオフによる解約が考えられますが。

元々の3案件は昨年12月に募集が行われ、このうち上目黒案件は先着方式でした。

ヤマワケエステートの先着方式では、応募時点で契約成立時書面を発行します。

クーリングオフの期間は8日間で、上目黒案件の募集開始は12月6日でした。

よって、クーリングオフの期限は12月14日です。

| 案件 | 上中里 | 上目黒 | 橋場 |

|---|---|---|---|

| 募集開始 | 12月4日 | 12月6日 | 12月8日 |

| 抽選発表 | 12月19日 | – | 12月19日 |

| 解約期限 | 12月27日 | 12月14日 | 12月27日 |

上目黒案件だけ解約し、他の2案件は後日解約したというのは考えにくいでしょう。

12月14日までに3案件ともに解約したのであれば、抽選方式の2案件は抽選前=募集期間中に解約(応募取り消し)したことになります。

そうなると、この2案件に実際に出資したことと辻褄が合わなくなる。

よって、クーリングオフで解約した可能性は低いです。

なぜ解約できたのか?

以上をまとめるとこうなります。

- 解約は原則不可

- 解約できるのは「やむを得ない事由」が存在する場合

- クーリングオフの可能性は低い

原則を覆すに値するやむを得ない事由があったのでしょうか?

あったのならばそれは何か?

まず、この点が疑問です。

基本不可の解約がなぜできた?

解約したのは誰なのか?

2つ目の疑問は解約したのは誰なのか?です。

1人では不自然な点が

今回、募集された3案件ともリセールに至った理由を次のように書いています。

大口投資家から優先出資持分の解約申請があったため

3案件とも同じ文面ですので、1人の大口投資家と考えるのが自然でしょう。

別々の投資家が3人は不自然よね。

しかし、3案件の募集額=解約額は合計1億3,619万円です。

| 案件 | 募集額(解約額) |

|---|---|

| 上中里 | 4,709万円 |

| 上目黒 | 3,807万円 |

| 橋場 | 5,103万円 |

| 合計 | 1億3,619万円 |

さすがに1億円ともなると、個人ではなく法人会員でしょう。

まず、法人が端数が付く金額で投資するかな?

可能性はなくはないけど。

また、解約には解約額の3%の手数料+消費税がかかります。

今回の場合、449万円です。

- 1億3,619万円✕3%✕110%=449万円

449万円を払ってでも解約したいって、どんな法人or事情なのだろう?

1人の大口投資家が解約したとすると、いろいろ不自然な点が出てくるのです。

引っかかりますよね?

複数の個人投資家の可能性は?

では、大口ではない我々のような普通の個人投資家が解約していたという可能性はあるか?

ヤマワケエステートの投資家1人あたりの応募額は平均40万円前後です。

| 案件 | 募集額(解約額) |

|---|---|

| 上中里 | 4,709万円 |

| 上目黒 | 3,807万円 |

| 橋場 | 5,103万円 |

| 合計 | 1億3,619万円 |

よって、3案件合計でのべ300人以上が解約したことになります。

個人の場合ももちろん解約手数料+消費税がかかるわけで、

- 40万円✕3%✕110%=13,200円

13,200円払って解約する個人投資家が300人もいるでしょうか?

1,000円でも払わないと思う。

そもそも、ヤマワケエステートが大口投資家とウソをつくとは考えにくいですし。

1億3,619万円もいったい誰が解約したのか?

ここがスッキリしません。

公正さは保たれているのか?

3つ目は公正さ、公平性です。

契約の重みに疑問

そもそも、成立前書面で「やむを得ない事由を除いて原則解約不可」と定められています。

これは業者と投資家との同意であり契約です。

運営開始から半年も経たないうちに、1億円を超える解約が認められる。

ずいぶんと軽い契約だなというのが率直な感想です。

よほどの事情があったのでは?

大口ゆえに応じたなら公平性に問題

お金が必要になったとか、不安になったといった個人都合での解約は、さすがにヤマワケも認めないでしょう。

あるとすれば、本当の大口投資家で重要な顧客であった場合です。

しかし、大口の重要顧客であることが原則を崩す「やむを得ない事由」になるでしょうか?

個人投資家の解約は不可、重要顧客ならOK。

もしそうであるならば、契約の公平性に疑義が生じます。

ヤマワケエステートに対する個人投資家の信頼は間違いなく揺らぐでしょう。

大口だけ特別扱い。

リセールファンド自体は歓迎だが

ということで、3つの疑問を説明しました。

- なぜ解約できたのか?

- 誰が解約したのか?

- 公正さは保たれているのか?

リセールファンド自体は三方良しの良い取り組みだと思います。

ただ、なんかスッキリしないんですよね。

総額1億3,619万円、金額ベースで2~4割もの出資が解約された。

| 案件 | 当初募集額 | 解約額 | 解約率 |

|---|---|---|---|

| 上中里 | 1億3,300万円 | 4,709万円 | 35.4% |

| 上目黒 | 2億2,000万円 | 3,807万円 | 17.3% |

| 橋場 | 1億2,800万円 | 5,103万円 | 40.0% |

| 合計 | 4億8,100万円 | 1億3,619万円 | 28.3% |

なぜ、そんなことが起こったのか?可能だったのか?

それは契約に基づく公正なものだったのか?

投資家間の公平性は保たれているのか?

そのあたりがちょっと気になり、モヤッとした次第です。

こういったところに企業の姿勢が現れると思っていますので。

以上、ヤマワケエステートのリセールファンドに抱いた疑問でした。

以上です!

コメント