ソーシャルレンディングと不動産投資型クラウドファンディングで1千万円以上を運用中の現役投資家がどのように投資しているのか?

2019年6月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

全部オープンにするから参考にしてね!

タップできる目次

新たに投資したソーシャルレンディング案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2019年6月は9つの案件に232万円を投資しました。

SBIソーシャルレンディング

依然として長期お休み中です。

不動産Neo匿名化解除

不動産Neo(旧不動産Plus)の匿名化が解除されました。

このこと自体は喜ばしいのですが、結果はNeo1号とNeo2号の借り手が同じという残念な結果でした。

この2つに投資したら、まったく分散投資になりませんよね。

不動産Plusも同じ借り手では?

そしてこれは僕の推測ですが、もしかしたら不動産Neoと旧不動産Plusの借り手も同じなのではないでしょうか?

もし違うのであれば、旧不動産Plusで資金調達していた借り手企業は、毎月数億円の資金をSBI以外の融資先に切り替えたの?って話になります。

Neoの1号と2号が同じ借り手ってことは、Plusの借り手も大半が同じだったのでは?とも思ってしまうのです。

業者の安全性と個別案件の安全性は別問題

毎月書いていることですが、SBIソーシャルレンディングの信用度がバツグンであることに異論はありません。

ただ、業者が安全=その業者のすべての案件が安全、ではありません。

不動産Neoの安全性に自分なりに確信が持てるまで、SBIソーシャルレンディングへの投資は引き続き見送ります。

相変わらずの小心者全開だね。

LCレンディング

バカの一つ覚えがスケールアップです!

LCギャランティファンド597号 東海メディカル

- 運用期間:6ヶ月

- 利回り:6.0%

- 投資額:370,000円

- 税引前利益:12,155円

LCギャランティファンド598号 東海メディカル

- 運用期間:3ヶ月

- 利回り:5.0%

- 投資額:200,000円

- 税引前利益:2,979円

LCギャランティファンド605号 秋田メディカル

- 運用期間:3ヶ月

- 利回り:5.0%

- 投資額:200,000円

- 税引前利益:2,568円

LCギャランティファンド606号 伊達メディカル

- 運用期間:6ヶ月

- 利回り:6.0%

- 投資額:300,000円

- 税引前利益:9,107円

LCギャランティファンド615号 伊達メディカル

- 運用期間:6ヶ月

- 利回り:6.0%

- 投資額:200,000円

- 税引前利益:6,068円

LCギャランティファンド616号 釧路メディカル

- 運用期間:3ヶ月

- 利回り:5.0%

- 投資額:350,000円

- 税引前利益:4,500円

6月の投資額の7割がLCレンディングです。

分散投資?何それ、甘いの、しょっぱいの?笑

デポジット口座の管理がmaneoマーケットに移って心配って言ってなかった?

maneoマーケットは心配だけど…

はい、おっしゃる通りです。

分別管理口座がマネマに移管されて超不安です。

ただ、maneoマーケットが1年以内に倒産する可能性が本当にあるのか?

現実的に考えるとかなり低いと思います。

そこで、分別管理口座の残高を常にゼロに近づけるという前提で、従来通りLCレンディングでの投資を継続することにしました。

自分らしくない結論だなとは思っています。

LCギャランティファンド終了の可能性大

それ以上に心配なのがLCレンディングの今後です。

親会社のLCホールディングスが6月27日に有価証券報告書(PDF)を出しました。

その9ページに次のように書かれています。

当社グループは、『Simple & Concentrate』をグループの新スローガンとして、今後成長の見込める病院関連事業に特化する方針の基、事業に取り組んでまいりました。経営資源を同事業に集中するため、保有する物流・商業施設は外部売却を推進します。(出典:前掲書)

「保有する物流・商業施設」はLCギャランティファンドの投資先です。

これを売却するってことですから、現在のLCギャランティファンドは継続できないでしょう。

今年度内にすべて売却する予定だそうなので、LCギャランティは持って来春までだと思います。

タロウさんにとっては死活問題なんじゃないの?

LCレンディングは存続するかも?

ただし、有価証券報告書の9ページには次のようにも書かれています。

(4)中長期的な会社の経営戦略

当社グループは、経営方針を遵守しつつ、以下の中長期的ビジョンを具現化してまいります。(中略)

④ クラウドファンディング事業

個別事業の推進を資金面から助けます。(出典:前掲書)

病院事業の資金調達先を多様化するため、もしかするとLCレンディング自体は存続させるのかもしれません。

ただその場合でも、投資案件は現在のLCメディカルファンドだけになるのではないでしょうか?

もしそうであるならば、メディカルファンドにLCホールディングスの連帯保証を付けて欲しいなぁ…

金子社長、お願いです。僕の投資先、残して下さい!

OwnersBook

2月を最後にずっと投資できていません。

今までOwnersBookに純愛を貫いてきましたが、そろそろ限界です。

もう、浮気しちゃうよ!って感じね。

クラウドバンク

かねてからクラウドバンクを一旦ゼロにすると申し上げてきましたが。

投資中の案件がすべて償還を迎え、先月末でゼロになりました。

6月も早期償還が続発したり、よく見るとリファイナンスっぽい案件もあったりして。

リファイナンスが悪いって意味ではなくて、ちょっと今までと変わってきたなと。

決算も好調でしたので、クラウドバンク自体は盤石なのかもしれませんが。

しばらく様子見を続けて、安心できるようになってから戻ってきます。

なにせ虎の子のマイマネーですので。安全には万全を期します。

FANTAS funding

久々に投資ゼロです。

6月のFANTAS fundingの募集案件は、中古ワンルームのインカム型だけでした。

キャピタル型よりもインカム型の方が安全性が高いのは、記事に書いた通りです。

ただ、読者諸兄姉はご存知の通り、僕は短期案件至上主義です。

FANTAS fundingは信頼していますが、運用期間12ヶ月はパスです。

相変わらず頑固というか原則は絶対に曲げないよね。笑

CREAL

CREALは先月はお休みでした。

デポジット口座に80万円残っていて、投資する気は満々なのですが。

半年前後の中古ワンルーム案件待ってます!

ってか、CREALさん、インド案件出さないのですかね?

ひそかに期待してます!

Funds

インテリックス あんばいファンド#1

- 運用期間:9ヶ月

- 利回り:3.5%

- 投資額:300,000円

- 税引前利益:7,306円

Fundsにようやく2案件目の投資です。

なんとかクリック合戦を制しました。

抽選制を導入

Fundsが募集に抽選制を導入すると発表しました。

現状への対応策として、僕はポジティブに受け止めています。

案件不足を解消できるのか?

ただ、Fundsの案件不足は深刻ですね。

サービス開始から半年で募集できたのは9案件だけです。

しかも、同じ借り手からの追加募集がほとんど出ていません。

デュアルタップが追加で2案件募集しただけで、運用が終了しているLENDYからも追加募集はなし。

明豊プロパティーズはかなりの早期償還となりましたし。

もちろん、粗製乱造は望みませんが、もうちょっと案件を増やしていただければと。

この状態が続くと、Fundsへの期待感が期待はずれ感に変わるのではないかと危惧しています。

Pocket Funding

沖縄南部ファンド9号

- 運用期間:3ヶ月

- 利回り:5.3%

- 投資額:200,000円

- 税引前利益:2,932円

軍用地担保ファンド6号

- 運用期間:2ヶ月

- 利回り:4.9%

- 投資額:205,000円

- 税引前利益:1,788円

超短期が出てきて担保も硬かったので投資しました。

Pocket Fundingの人気が上昇中

いつでも楽勝で投資できるのがポケファンの良さだったのですが。

6月の途中から急に人気が上がってきています。

沖縄中部ファンド8号(1,200万円)は2分足らずで満了しました。

今後はあまりゆっくりしてたら投資できないかもしれません。

ポケファンの良さがようやく理解されてきたのかな。

LANDNET Funding

第2号案件以来、次の募集が全然来ません。

広告効果が大したことなかったので、このままフェードアウトってことかな?

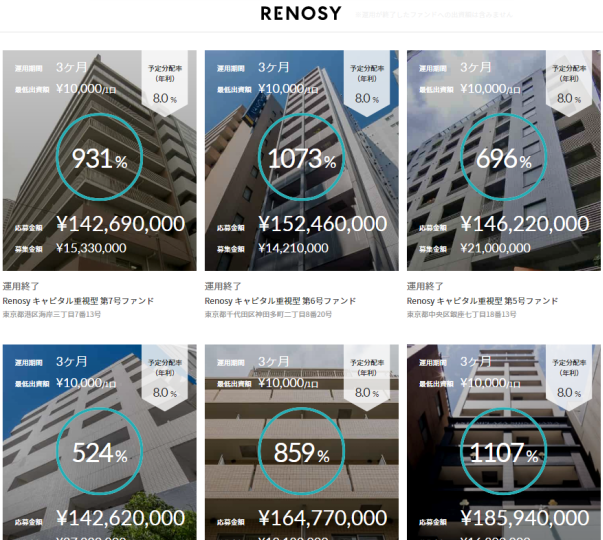

Renosy復活か?

不動産クラファンのフェードアウトと言えばRenosyですが。

いつの間にかサイトがリニューアルされています。

そろそろ新案件の募集が出るのでしょうか?

期待したいと思います。

Renosyが復活してくれたらうれしいよね!

ま、どっちみちクジ運最悪の僕は落選でしょうけど。涙

総投資額

以上をまとめると、6月の総投資は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| LC | 社債 | 6.0% | 6ヶ月 | 37万円 | 12,155円 |

| 社債 | 5.0% | 3ヶ月 | 20万円 | 2,979円 | |

| 社債 | 5.0% | 3ヶ月 | 20万円 | 2,568円 | |

| 社債 | 6.0% | 6ヶ月 | 30万円 | 9,107円 | |

| 社債 | 6.0% | 6ヶ月 | 20万円 | 6,068円 | |

| 社債 | 5.0% | 3ヶ月 | 35万円 | 4,500円 | |

| Funds | 社債 | 3.5% | 9ヶ月 | 30万円 | 7,306円 |

| 不動産 | 5.3% | 3ヶ月 | 20万円 | 2,932円 | |

| 不動産 | 4.9% | 2ヶ月 | 20万円 | 1,788円 | |

| 平均/合計 | 5.2% | 4.6ヶ月 | 232万円 | 49,403円 |

Fundsの3.5%もあり、平均利回りは過去最低の5.2%まで下がりました。運用期間も4ヶ月台。ともに良い傾向です。

ポケファンは例外ですが、社債型ソシャレンと不動産クラファンへの集約も着々と進んでいます。

7月以降もこの方針でキープします。

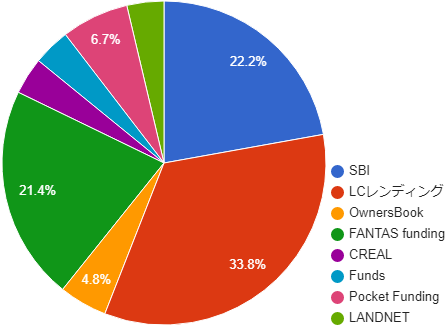

現在のソーシャルレンディング投資状況

次は6月末時点での投資状況です。

こんな感じになっています!

業者別投資額

6月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| SBIソーシャルレンディング | 300万円 |

| LCレンディング | 457万円 |

| OwnersBook | 65万円 |

| FANTAS funding | 290万円 |

| CREAL | 50万円 |

| Funds | 50万円 |

| Pocket Funding | 91万円 |

| LANDNET Funding | 50万円 |

| 合計 | 1,353万円 |

3ヶ月連続でLCレンディングがトップです。今月はFANTAS fundingが2位に浮上するかな?

LCレンディングに追加で100万円投資したため、構成比が一気に3割まで伸びました。

それ以外はすべて構成比を落としています。

分散投資の観点からは偏るのは良くないのですが、危ない業者であえて分散させるくらいなら、固い業者に偏重の方が安全だと思っています。

課題はやはりCREAL、Fundsの増額です。なかなか上手くいかないなぁ…

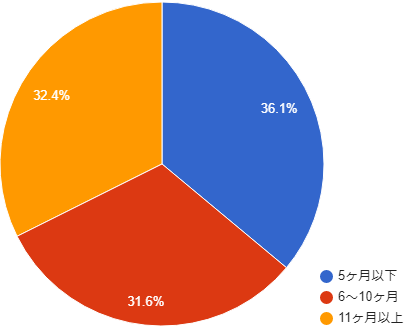

運用期間

| 運用期間 | 投資額 |

|---|---|

| 5ヶ月以下 | 596万円 |

| 6~10ヶ月 | 522万円 |

| 11ヶ月以上 | 535万円 |

運用期間は平均で6.6ヶ月です。完全に6ヶ月台が定着してきました。

短期案件に限定することで投資の選択肢が狭まるというデメリットがあります。

ただ、僕には経済や不動産市況の先行きを読む能力はないので、あくまでも短期案件に絞って投資していきます。

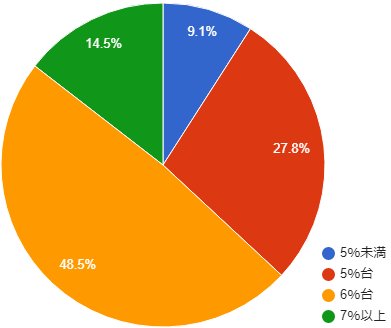

利回り

| 利回り | 投資額 |

|---|---|

| 5%未満 | 150万円 |

| 5%台 | 460万円 |

| 6%台 | 802万円 |

| 7%以上 | 240万円 |

利回りは単純平均で5.8%です。先月より0.2%下がりました。

平均利回りがついに5%台に突入です。

元々、いずれ5%台まで下がるつもりでいたので想定どおりです。

欲張ると痛い目に遭いますので、今後も5%あれば御の字をモットーとします。

去年までの僕は普通預金0.001%でしたから。それを思えば5千倍の大躍進です!

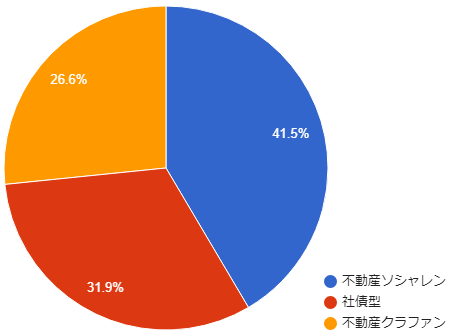

タイプ別

不動産とか再エネとかタイプでの分類です。

| タイプ | 投資額 |

|---|---|

| 不動産ソシャレン | 686万円 |

| 社債型 | 527万円 |

| 再エネ | 0円 |

| 不動産クラファン | 440万円 |

不動産ソシャレンには不動産を担保にするソシャレン案件すべてを含みます。

また、社債型はLCGFとFundsです。

SBIの太陽光案件が早期償還となり、クラウドバンクもすべて終了したので、再エネ系がゼロになりました。

太陽光発電の先行きに不安があるので、これでOKです。

ただ、ほとんど不動産投資家と化しつありますので、これはこれで悩ましいなと。

不動産の先行き不安とか言われ始めているけど、大丈夫なのかな?

ソーシャルレンディングの分配金

さぁ、お楽しみ、6月にゲットした分配金(税引前)です!

| 事業者名 | 分配額 |

|---|---|

| SBIソーシャルレンディング | 14,288円 |

| LCレンディング | 13,028円 |

| OwnersBook | 0円 |

| クラウドバンク | 1,544円 |

| FANTAS funding | 4,690円 |

| CREAL | 1,716円 |

| Funds | 0円 |

| Pocket Funding | 2,913円 |

| LANDNET Funding | 0円 |

| 6月合計 | 38,179円 |

| 6月までの累計 | 490,395円 |

2ヶ月連続で落ち込み3万円台まで下がりました。

利回りが下がったこともさることながら、毎月分配ではないFANTAS fundingの比率が上がったことが大きいのかな?

累計では50万円が目の前です。

月々の変動はあるものの、銀行預金から投資に回して大正解でした。

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信と、ロボアドバイザー最大手のウェルスナビ

です。

6月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 599,998円 | 578,239円 | -21,759円 |

| ウェルスナビ | 230,000円 | 233,136円 | 3,136円 |

| 合計 | 829,998円 | 811,375円 | -18,623円 |

ひふみ投信が9ヶ月連続で赤字です。藤野さん~!笑

でもね、きっとここが我慢のしどころだと思うんですよ。

ここで他の投信に移すとかバタバタ下手に動くと負けるんだろうなと。

赤字と言ってもソシャレン1ヶ月分の収益で楽勝で消せてますので。

このままじっと我慢します。

投資信託は長い目で見ないとね。

6月のソーシャルレンディング投資のまとめ

6月のソーシャルレンディング、不動産投資型クラウドファンディングを振り返って総括します。

LCレンディングに完全シフト

maneoマーケットが間に入って一気に不安度が増したのですが。

LCホールディングスは医療事業を成功させようとしているところです。

LCレンディングで投資家に損をさせて、評判を落とすようなことはしないと思っています。

ましてや長くて来春までですから、必ずきれいに終わらせるはず。

希望的観測すぎるのでしょうが、LCに集中で腹をくくりました。

来春まではLCメインでいきます。

クラウドバンクから一旦離脱

クラウドバンクは一旦離脱です。

業者としての信用度は高いと思うのですが、安心して投資できる案件がなかなか出てこない。

以前と少し動きが変わってきていることもあり、ここで一旦離脱します。

もちろん、僕が気持ち的に納得できるようになったら戻ってきます。

クラバンではここまで損失ゼロ。トータルで8万円儲けさせてもらいました。お世話になりました!

新興3社に注力

SBI、クラバンから離れ、FANTAS funding、CREAL、Fundsの新興3社への移行を進めていくのが中期方針です。

CREAL、Fundsになかなか投資できずに苦戦していますが。

7月も引き続き、LCレンディング最重点、新興3社徹底強化、美味しい案件でポケファンで投資していきます!

7月夏到来。アグレッシブに投資します!

コメント