手堅い案件を供給するちょこっと不動産。

今回は前回に続く23区内の開発案件です。

この案件に投資すべきか?

内容を分析し、投資の是非を判断します。

今回は北区です!

タップできる目次

ちょこっと不動産第7号案件の概要

それでは、ちょこっと不動産第7号案件の概要からです。

ちょこっと不動産とは?

ちょこっと不動産は2021年3月1日に運営を開始した不動産クラファンです。

| サービス名 | ちょこっと不動産 |

|---|---|

| 運営会社 | 株式会社良栄 |

| 運営開始 | 2021年3月 |

| 最低投資額 | 1万円 |

| 利回り | 4~6% |

| 運用開始 | 4~6カ月 |

運営会社の良栄は1991年設立の不動産会社です。

創業の地である多摩地区を中心に、区分マンションなど手堅い案件を毎回募集しています。

堅い案件が多いよね。

●公式サイト:ちょこっと不動産

ちょこっと不動産第7号案件の基本情報

ちょこっと不動産第7号案件の基本情報は以下の通りです。

- 案件名:ちょこっと不動産7号 北区岸町

- 利回り:4.5%

- 運用期間:4カ月

- 劣後出資比率:40%

- 分配:満期一括

- 募集総額:2,930万円

- 最低投資額:1万円

- 出資単位:1万円

- 出資上限:2,929万円

- 募集方式:先着方式

- 募集開始:2022年1月11日12時30分

今回は新築の一戸建て住宅を作る開発案件です。

リスクが高いということで、劣後出資比率は厚めの40%となっています。

利回りは初の4%台突入。

募集額2,930万円に対して1人あたりの出資上限は2,929万円と、事実上の上限なしです。

ちょこっとも人気が上がってきましたので、そろそろ上限を20万円くらいに下げて競争を緩和すべきでは?

クリック負けで投資できないのはむなしい…

ちょこっと不動産第7号案件の投資対象物件

次に今回の案件の投資対象物件です。

- 物件名:ブエナタウン北区岸町2丁目

- 所在地:北区岸町2丁目5-2

- 築年:2022年3月完成予定

- 構造:木造2階建

- 床面積

- 1階部分:65.47㎡

- 2階部分:53.05㎡

- 最寄り:京浜東北線東十条駅 徒歩8分

ちょこっと不動産を運営する良栄の自社ブランド「Buena Town」シリーズの戸建住宅です。

借地権付きとし土地を取得しないことで、価格を抑え購入しやすくしています。

間取りは5LDKで2階には4部屋あります。

ポストコロナを見据えた在宅勤務対応ですね。

もはや痛勤はありえない。

ちょこっと不動産第7号案件の分析

次に分配金を受け取れるか、元本を回収できるかを中心に案件を見ていきます。

分配金は売却価格次第

まずは分配金です。

今回の案件で必要な分配金は44万円です。

- 募集総額:2,930万円

- 利回り:4.5%

- 運用期間:4カ月

- → 必要な分配金:2,930万円×4.5%÷12カ月✕4カ月=44万円

新築住宅の販売ですので家賃収入は発生しません。

売却益から分配金44万円を支払うことになります。

ですので、分配金を得られるかは売却価格次第です。

受け取れそうなの?

元本回収は問題なさそう

分配金を受け取れるか、元本回収とあわせて見ていきましょう。

元本回収に必要な売却額は2,930万円

今回の案件で投資家の出資総額は2,930万円です。

- 出資総額:4,890万円

- 優先出資:2,930万円

- 劣後出資:1,960万円

ですので、元本回収に必要な売却額は2,930万円です。(諸経費無視)

分配金満額受け取りに必要な売却額は4,934万円

一方、分配金を満額得るには売却で44万円以上の利益が出る必要があります。

案件紹介ページの想定収支によると、土地取得なども含めた販売原価は4,890万円です。

- 販売原価:4,890万円

- 必要分配金:44万円

- → 必要売却額:4,934万円

したがって、分配金を満額受け取るのに必要な売却額は4,934万円となります。

以上をまとめると必要な売却額は以下の通りです。

- 元本回収だけ:2,930万円

- 元本回収+分配金満額:4,934万円

さて、いくらで売れそうか?

売却額は6,180万円を予定

案件紹介ページの想定収支によると、ちょこっと不動産は予定売却額を6,180万円としています。

- 販売価格:6,180万円

- 販売原価:4,890万円

- → 売却益(分配原資):1,290万円

元本回収の2,930万円はさすがにクリアできるでしょう。

あとは、分配金満額の4,934万円をクリアできるかです。

5千万円前後で売れそう?

とは言うものの、不動産ド素人の僕に鑑定能力などあるわけがなく。涙

次の条件に当てはまる物件の販売価格を不動産情報サイトで調べてみました。

- 北区に所在

- 新築

- 借地権付き

結果はこちらです。

| 所在地 | 最寄り駅 | 土地面積 | 延床面積 | 価格 |

|---|---|---|---|---|

| 岩淵町 | 赤羽13分 | 60.49㎡ | 91.85㎡ | 3,980万円 |

| 志茂3 | 志茂4分 | 86.84㎡ | 107.12㎡ | 4,680万円 |

| 栄町 | 王子7分 | 71.99㎡ | 111.98㎡ | 4,980万円 |

| 滝野川1 | 王子7分 | 88.07㎡ | 99.50㎡ | 4,980万円 |

| 滝野川1 | 飛鳥山2分 | 139.87㎡ | 84.00㎡ | 5,680万円 |

| 滝野川4 | 新板橋11分 | 54.68㎡ | 76.06㎡ | 4,290万円 |

| 滝野川4 | 新板橋11分 | 61.13㎡ | 104.22㎡ | 5,390万円 |

| 岸町2 | 東十条8分 | 123.51㎡ | 118.52㎡ | ?万円 |

一番下が今回の物件で、位置的には滝野川4丁目、次に同1丁目が近いです。

近いといっても道路付けや角地かどうかなど、様々な条件で価格は変わります。

なので正直、いくらで売れるかよく分からないのですが。

なんとなく5千万円前後で売れそうな気がしません?

いい加減すぎてワロタ。

素人の限界っす!

結論として、元本回収は問題なし、分配金満額もおそらく大丈夫じゃね?って感想です。

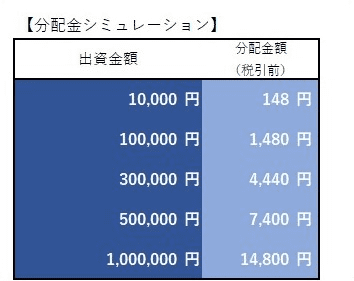

分配金シュミレーションに疑問が

なお、案件評価とは外れますが、少し気になったことが。

分配金の金額が違う?

今回の条件は下記の通りです。

- 利回り:4.5%

- 運用期間:4カ月(120日)

- 募集総額:2,930万円

で、案件紹介ページに分配金シュミレーションが出ておりまして。

30万円の場合は4,440円とのことですが、みなさんは普通こんな感じで計算しませんか?

- 30万円×4.5%÷365日×120日=4,438円

2円合わない!

1口あたりの分配金を出している

なぜ、シュミレーションは30万円の場合を4,440円としているのか?

まず間違いなく1口あたりの分配金を出して計算しているはずです。

- 1口あたり:1万円×4.5%÷365日×120日=147.9円≒148円

- 30万円の分配金:148円×30口=4,440円

まず1口あたりの分配金がいくらかを出すわけね。

成立前書面の規定は違う

でも、成立前書面では分配金の算出方法を次のように規定しています。

当該計算期間の末日時点における優先出資者の出資額に当該計算期間の実日数を乗じ365で除し4.5%を乗じた金額に満つるまでの金額を、優先出資割合に応じて優先出資者に帰属させます。

前半の金額を出資割合に応じて配分するということです。

この「優先出資者の出資額」が全員なのか各優先出資者なのかどちらにも取れるのがまず問題なのですが。

文脈からすると全員なのでしょう。

すると、前半の金額は433,479円となります。

- 優先出資者全員分の分配金額:2,930万円×120日÷365×4.5%=433,479円

ちなみに端数処理が切り捨てなのか四捨五入なのかも規定されていません。

それはさておき、前半の金額を出資割合に応じて配分するということですので、30万円の場合は4,438円になります。

- 分配金:433,479円÷2,930口×30口=4,438円

やっぱり4,438円なんだ!

投資家との契約に基づかない算出方法

いや、4,438円か4,440円かなんてどうでも良いんです。

成立前書面を読み返しましたが、1口あたり分配金を出すとの規定は見当たりません。

となると、成立前書面で規定されていない方法で分配金を算出していることになります。

それはつまり、投資家との契約(=成立前書面)を無視しているということです。

お金が絡む契約ごとはキッチリカッチリで当然

もちろん、ちょこっと不動産にそんな悪意は100%ナッシングです。

ただ、お金のやり取りであり契約ごとですから。

やっぱりそこはキッチリカッチリやって然るべきだと思うのです。

この部分このままで良いのか、ちょこっと不動産にはご検討いただければ。

ついでに成立前書面の雛形を提供しているクラファンシステム業者さんも。

話が大脱線で失礼!

ちょこっと不動産第7号案件の投資判断

それでは最後に、この案件に投資するかの判断です。

見送ります

今回は見送ります。

開発案件はリスクが高い

今回の案件は新しく物件を作る開発案件です。

既存の物件を仕入れて運用する案件に比べて、

- 物件が完成しない、瑕疵が見つかる

- 売却できない

といったリスクがあります。

なので僕は開発案件は基本的に避けており、投資する場合も大家どっとこむの日本保証案件のような逃げ道のある案件を選ぶようにしています。

自分の判断に自信を持てない

もちろん、開発案件のリスクはちょこっと不動産も百も承知なわけで。

だからこそ劣後出資比率40%という安心材料を出しているわけです。

なのに僕が投資を見送るのは、今回の案件が必要価格で売却できることに自分で自信を持てないからです。

投資は100%自己責任ですので。

大丈夫だと自分の判断に自信を持てない案件には、やっぱりお金出せないよなと。

今回の案件が悪いということではなく、自分の能力不足、知識不足が理由です。

相変わらずのネガティブシンキングw

区分マンション案件を期待

今回の案件は普通に考えれば投資して大丈夫だと思います。

小心者の僕としては、以前のような多摩地区の区分マンション案件を出してほしいなと。

ちょこっと不動産は過去6案件の内、僕は4案件に応募済みです。(クリック合戦で3勝1敗)

今回は見送りますが次回以降に期待します。

待ってます!

なお、今回の案件は来年1月11日の募集開始です。

まだたっぷり時間がありますので、みなさんゆっくりご検討を!

- 案件名:ちょこっと不動産7号 北区岸町

- 利回り:4.5%

- 運用期間:4カ月

- 劣後出資比率:40%

- 分配:満期一括

- 募集総額:2,930万円

- 最低投資額:1万円

- 出資単位:1万円

- 出資上限:2,929万円

- 募集方式:先着方式

- 募集開始:2022年1月11日12時30分

コメント