ALTERNA(オルタナ)には次の3種類の価格があります。

- 発行価格

- 発行価額

- 基準価額

似ててまぎらわしいよね。

日本橋案件ではそれぞれの価格は画像の通りです。

3つの価格は何が違うのか?

それぞれどういう意味を持ち、投資の結果にどう影響するのか?

この記事ではオルタナの3つの価格の違いを解説します。

分かりやすく説明します!

見落としている穴場業者があるかも?

タップできる目次

オルタナの3つの価格

まず、オルタナの3つの価格の意味を説明します。

それぞれの違いを理解してください。

発行価額

発行価額は信託受益権の取得額を発行口数で割ったものです。

1口あたりの取得額

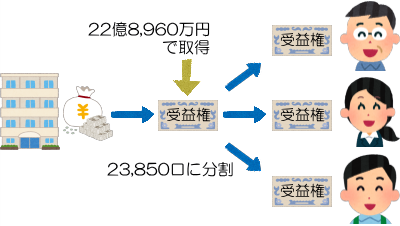

オルタナでは投資家は信託受益権(不動産から生じる利益を受け取る権利)に投資します。

オルタナは信託受益権を取得すると、販売しやすいように小分けします。

取得にかかった費用を小口に分けた数で割ったのが発行価額です。

- 発行価額:1口あたりの信託受益権の取得費用

漠然としてよく分からず…

日本橋案件では96,000円

具体例で見てみましょう。

日本橋案件では信託受益権の取得に22億8,960万円かかりました。

そしてこの権利を23,850口に分割しています。

よって、発行価額は96,000円です。

- 22億8,960万円÷23,850口=96,000円

発行価額は受益権取得にかかった費用の1口あたりの金額と考えてください。

1口分を96,000円で取得したよと。

発行価格

次は発行価格です。

1口あたりの販売価格

96,000円で取得したものをそのまま売ったら、オルタナはコストを吸収できませんよね?

なので、取得にかかった発行価額に手数料を乗せて投資家に販売します。

手数料を乗せた販売価格、それが発行価格です。

仕入れ値と売値の関係ね。

日本橋案件では100,000円

日本橋案件では取得にかかった発行価額は96,000円でしたよね。

これに手数料4,000円を乗せて投資家に販売します。

- 発行価額:96,000円

- +手数料:4,000円

- → 発行価格:100,000円

よって、発行価格は100,000円です。

つまり、

- 発行価格=発行価額+手数料

ということです。

発行価額と似てて分かりにくいですよね?苦笑

販売価格のほうが良いかと!

基準価額

最後に基準価額です。

1口あたりの信託受益権の価値

信託受益権は不動産から生じる利益を受け取る権利です。

例えば不動産が古くなり生じる利益が減ると、信託受益権の価値は下がりますよね?

つまり、信託受益権の価値は変動するということです。

一定じゃないんだ!

そこで、不動産の評価額をもとに、費用などを踏まえて算出した1口あたりの価値が基準価額です。

- 基準価額:信託受益権の1口あたりの価値

日本橋案件では104,008円

基準価額はオルタナが算出します。

日本橋案件では12月11日の算出で104,008円でした。

募集の10万円より高いの!

基準価額が投資の結果に影響

10万円で買った信託受益権が投資時点で10万円を超えている。

なぜいきなり含み益を出しているのでしょうか?

基準価額が発行価格より高い理由

安く仕入れて安く売る

ブックオフが2,000円で買い取った森高千里の写真集を2,500円で販売しました。

買った客がヤフオクで見てみたら、3,000円の値が付いていた。

これ、ブックオフが市場価格よりも割安で仕入れて割安で販売したってことですよね?

オルタナで起きたのもこれと同じことです。

割安で取得した

市場価値で考えれば1口104,008円が妥当な価格。

それをオルタナが情報力や交渉力を駆使して割安の96,000円で取得した。

そして、手数料を乗せても割安な100,000円で投資家に販売したということです。

それでいきなり含み益が!

基準価額は半期ごとに公表

不動産市況によって物件の評価額が変わり、それに伴い信託受益権の価値も変わります。

よって、信託受益権1口分の価値である基準価額も変わるということです。

オルタナ日本橋案件では毎年1月末と7月末に基準価額が公表される予定です。

半期ごとの公表です!

基準価額は売却損益に影響

発行価格と基準価額の差が売却益

基準価額は売却益に影響します。

売却益は発行価格と基準価額の差です。

日本橋案件ではいきなりプラスですよね。

- 発行価格:100,000円

- 基準価額:104,008円

- → 売却益:4,008円

売却益でボーナスゲット

上述の通り、基準価額は変動します。

運用期間終了などで売却する際、発行価格を基準価額が上回れば売却益が出ます。

オルタナの募集時の利回りに売却益は含まれていないので、ボーナスゲットです!

予定より儲かる!

売却損の可能性も

逆に発行価格を基準価額が下回れば売却損です。

元本割れになってしまいます。

- 発行価格 < 基準価額:売却益(ボーナス)

- 発行価格 > 基準価額:売却損(元本割れ)

損する可能性もあるわけか…

物件をしっかり吟味しよう

もちろんオルタナは価値が下がりにくそうな物件を選んでいます。

日本橋案件も好立地の高級物件で、簡単に価値が下がることは考えにくいです。

とは言え、投資に絶対はありません。

投資対象は大丈夫か?

しっかり吟味して投資判断しましょう。

案件詳細をしっかり読もうね。

コメント