今回は完全に不動産クラウドファンディング初心者向けの内容です。

中級以上の方はご了承を。

ビギナー向けだよ。

4月15日にジョイントアルファとB-Denが新案件の募集を行います。

同じ利回りで似たような条件です。

片方にだけ投資するなら、さて、どちらでしょう?

初心者向けに、やさしく詳しく解説します。

案件の選び方です!

見落としてませんか?

タップできる目次

同日募集2案件の概要

それではまず、4月15日に募集されるジョイントアルファとB-Denの案件の概要を見てみましょう。

ジョイントアルファ32号案件

案件の概要

案件の概要は以下の通りです。

- 案件名:エリア分散型アルファアセットファンド 第七弾

- 利回り:3.0%

- 運用期間:6カ月

- 劣後比率:15%

- 募集総額:3億5,020万円

- 募集方式:先着

- 募集開始:2024年4月15日12時

プチ解説 劣後出資比率とは?

区分マンション16戸を運用

2023年5月から始まったエリア分散型シリーズの第7弾です。

投資家から集めた資金で東京、大阪、兵庫、福岡の区分マンション16戸を取得します。

投資家が期間限定で16戸の大家さんになるイメージです。

サラリーマン大家だね。

B-Den26号案件

案件の概要

- 案件名:B-Den第26号【東京・目黒区分マンション】

- 利回り:3.0%

- 運用期間:8カ月

- 劣後比率:13.3%

- 募集総額:1億3,000万円

- 募集方式:先着

- 募集開始:2024年4月15日18時30分

劣後出資比率については後述します。

高級マンションを転売

B-Denは昨年12月から募集が毎月行われるようになりました。

今回の案件では目黒の高級マンションの1室を取得し、リニューアル後に売却します。

一言でいうと不動産の転売です。

2案件の類似点

2案件の比較

今回の2案件は類似点が多いです。

比較表にまとめたので見てください。

| ジョイント | 項目 | B-Den |

|---|---|---|

| 3.0% | 利回り | 3.0% |

| 6カ月 | 運用期間 | 8カ月 |

| 3億5,020万円 | 募集総額 | 1億3,000万円 |

| 先着 | 募集方式 | 先着 |

| 10万円 | 最低投資額 | 10万円 |

| 3億5,010万円 | 応募上限額 | 1億3,000万円 |

利回り低めで短期運用、募集額以外はほぼ同じ。

1人あたりの応募上限額も事実上の上限なしなので、好きなだけ投資できます。

そんなにお金ないけど。

どちらも堅い業者

また、どちらも運営会社は東証スタンダード上場企業で、以前は東証一部上場でした。

両社とも経営状態は堅調で、ジョイントアルファ、B-Denともに非常に堅い業者として知られています。

僕の大好き業者です!

注目は分配原資の違い

さて、この2つの案件のどちらを選ぶべきでしょうか?

注目すべきは分配原資の違いです。

分配原資とは?

分配原資とは儲けの出どころのことです。

株だと配当や値上がり益で儲けますよね。

今回だと3%の分配金はどこから出てくるのか?

それが不動産クラファンの分配原資です。

どこで儲けが出るかだよ。

2案件の分配原資の違い

ジョイントアルファは賃料収益

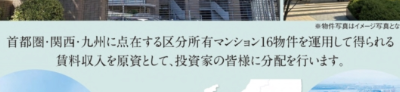

ジョイントアルファの案件詳細ページには次のように書かれています。

首都圏・関西・九州に点在する区分所有マンション16物件を運用して得られる賃料収入を原資として、投資家の皆様に分配を行います。

つまり、運用するマンション16戸から得られる家賃が分配原資です。

投資家が家賃をゲットする。

B-Denは売却益

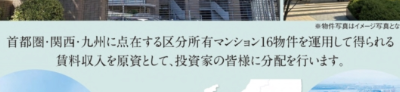

一方のB-Denでは次のように書かれています。

本ファンドは、中目黒駅徒歩2分に位置する高級タワーマンションの最上階であるペントハウス1室を運用します。

現在空室であり、希少性の高い物件のため内装などの手直しを行った後に、海外富裕層や国内富裕層をターゲットに然るべきタイミングでの不動産売却を予定しています。

取得する物件は現在空室なので賃料収益はありません。

リニューアルすることで価値を高め、取得価格よりも高く売って利益を出す。

つまり、物件の売却益が分配原資です。

売却益を投資家がゲット!

ジョイントアルファは分配金ゲットが堅い

ジョイントアルファは3%の分配金を得られる可能性が極めて高いです。

賃料収益は安定収益

まず、賃料収益は入居者がいる限り確実に入ってきます。

入居者の出入りがよほど頻繁な物件でない限り、安定して賃料が入ってくる。

インカムゲイン型案件は安定性が高いです。

毎月チャリンと入ってくる。

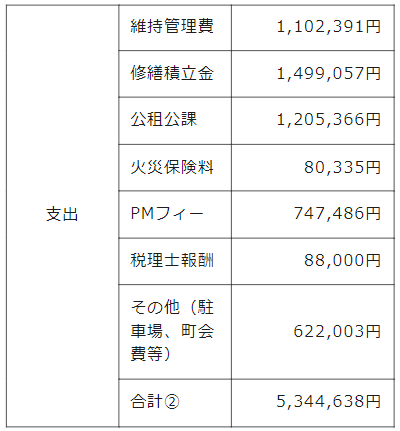

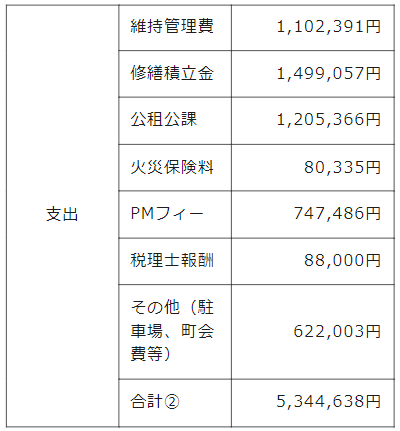

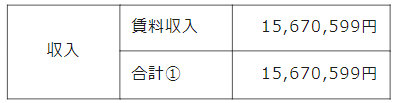

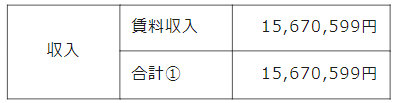

入居率68%以上で分配金満額ゲット

また、今回の32号案件独自の強みもあります。

まず、必要な分配金は530万円です。

- 募集額:3億5,020万円

- 利回り:3%

- 運用期間:6カ月(184日)

- → 分配金:3億5,020万円×3%÷365日×184日=530万円

一方、マンションの管理費や税金など運用に係る経費は6カ月で534万円です。

ですので、あわせて1,064万円以上の家賃収入があれば、経費を払った上で分配金をゲットできますよね?

- 分配金:530万円

- 経費:534万円

- → 家賃収入:1,064万円以上必要

3%満額ゲットできる。

で、賃料はどれだけ入ってくるかというと、満室で6カ月1,567万円です。

入居率100%で1,567万円なので、入居率68%以上であれば必要な収入1,064万円をカバーできます。

- 1,567万円×68%=1,065万円

入居率68%は堅い

取得する16戸は現在満室です。

運用期間の6カ月間ずっと3割が空室になることは考えにくい。

入居率68%クリアはほぼ確実で、高い確率で満額の分配金を得られるでしょう。

まず間違いなく分配金ゲットです!

B-Denの分配金ゲットは不確実

一方のB-Denですが、分配金を確実に得られるとまでは言えません。

分配は売却が絶対条件

上述の通り取得するマンションは現在空室です。

家賃は入ってこないので、売却で利益を出さない限り分配金は得られません。

分配金ゲットは物件売却が絶対条件です。

売れないと分配金ゼロか…

売却先が限られる

では売れるかですが、今回取得する中目黒アトラスタワーは45階建てのタワーマンションです。

駐車場が月額36,000~43,000円という高級タワマン。

うちの家賃と変わらんじゃんw

しかも、取得するのは最上階の部屋で、月額賃料は165万円とのこと!

ネットで調べると、同じマンションの36階84㎡の部屋が3億2,800万円で出ていました。

今回の投資対象は165㎡なので、6億円は軽く超えそうですよね。

1棟マンション買えるじゃん!

売却できない可能性が

B-Denサイトにも書かれていますが、

現在空室であり、希少性の高い物件のため内装などの手直しを行った後に、海外富裕層や国内富裕層をターゲットに然るべきタイミングでの不動産売却を予定しています。

買い手は富裕層などかなり絞られるでしょう。

それゆえ、物件が売却できない=分配金が得られない可能性があります。

リスクがあります!

元本償還の確実性

分配金がゲットできても元本が戻ってこなければ大損です。

元本償還の確実性はどうでしょうか?

プチ解説 元本償還とは?

ジョイントアルファは自社買取が前提

一時的に投資家が大家に

ジョイントアルファの案件の多くでは投資家が一時的に物件を所有するような形になります。

- 案件を募集

- 業者所有の物件で

- 投資家が出資

- 運用期間中は投資家が所有

- 賃料収益を得る

- 運用期間が終了

- 業者所有に戻る

ジョイントアルファ所有の物件を一時的に投資家が所有し、その間の賃料収益を得る。

そして、運用期間が終わったらジョイントアルファが物件を買い戻し、代わりに投資家に元本を返します。

一時的に大家を代行か。

ジョイントアルファでは過去の案件の大半がこのパターンです。

本シリーズでも自社買取が実現済み

今回募集される32号案件は昨年5月から始まったエリア分散型シリーズの第7弾です。

本シリーズではすでに第2弾の27号が自社買取で運用を終了し、ほぼ同内容で第6弾の31号として再募集されています。

第2弾が第6弾に生まれ変わった形です。

| 案件 | 利回り | 運用期間 |

|---|---|---|

| 第2弾 | 3% | 6カ月(2023年6月30日~12月30日) |

| 第6弾 | 3% | 6カ月(2024年3月1日~8月31日) |

おそらく今回の32号も6カ月後に自社買取で運用を終了し、同内容の案件として再募集されるでしょう。

つまり、元本が戻ってくる可能性が極めて高いということです。

安全性が高いです!

プチ解説 自社買取とは?

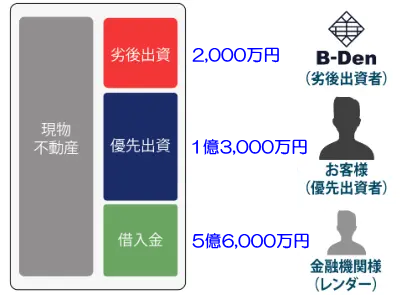

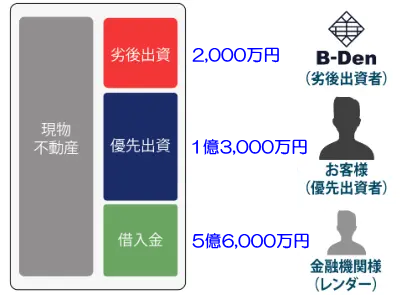

B-Denは売却前提

売れないと元本は戻ってこない

一方のB-Denですが、不動産クラファンですので売却できないと元本は戻ってきません。

上述の通り超高級億ションのため売却先が限られるので、売却できない可能性があります。

値下げ余地も小さい

それと、今回の劣後出資比率は13.3%です。

| 融/出資者 | 融/出資額 | 融/出資比率 |

|---|---|---|

| 投資家 | 1億3,000万円 | 86.7% |

| 業者 | 2,000万円 | 13.3% |

しかし、今回の物件は超高級億ションであり、1億5千万円で取得できるわけがありません。

投資家と業者の1億5千万円の他に、銀行から5億6千万円の融資を受けて物件を取得します。

そして、返済の優先順位は銀行→投資家→業者です。

ですので、物件の売却価格が取得価格より2,000万円安値までであれば、投資家の元本は全額戻ってきます。

6億9千万円以上で売れればOK。

それは逆に言うと、2,000万円の値下がりまでしか許容できない。

| 融/出資者 | 融/出資額 | 融/出資比率 |

|---|---|---|

| 銀行 | 5億6,000万円 | 78.9% |

| 投資家 | 1億3,000万円 | 18.3% |

| 業者 | 2,000万円 | 2.8% |

つまり、値下げ余地は2.8%しかないということです。

ちょっと怖いです!

プチ解説 優先出資、劣後出資とは?

元本償還もジョイントアルファが堅い

ということで、ジョイントアルファは自社買取が前提で、ほぼ確実に元本が戻ってくる。

一方のB-Denは特殊な物件で買い手が限られるので、確実性は高くない。

もちろん、売れる可能性は当然ありますが、どちらかと言うとジョイントアルファの方が元本償還の確実性は高いです。

より手堅い。

どちらに投資するか?

以上、似ているけれど違う2つの案件を見てきました。

さて、どちらに投資するのが正解でしょう?

二者択一ならジョイントアルファ

どちらか片方と言われれば、もちろんジョイントアルファです。

確実性がより高い

今回の32号案件は入居率68%以上で分配金満額ゲットです。

現状から考えて、空室3割が6カ月続くことは考えにくい。

また、自社買取が前提のはずなので、元本償還もほぼ確実です。

どちらも堅い!

一方のB-Denは物件が売れるか次第。

しかも、数億円の高級タワマンで売り先が限られる。

分配金ゲット、元本償還ともに確実性でジョイントアルファに劣ると言わざるを得ません。

B-Den自体は良い業者ですが…

リスクが割に合わない

今回のポイントは2つの案件の利回りが同じことです。

リスクが違うのに同リターン

2つの案件を比べてみましょう。

どうですか?

| 案件 | リターン | リスク |

|---|---|---|

| ジョイント | 3% | 分配金:堅い 元本償還:堅い |

| B-Den | 3% | 分配金:不確実 元本償還:不確実 |

う~ん…

割に合わない

もし、B-Denの利回りが4%とか5%とかだったら、検討の余地もあるでしょう。

リスクテイクしてより高いリターンを狙うのはありじゃないですか?

でも、今回の2案件はリスクが違うのにリターンは同じ。

そうなると、B-Denを取るのは割に合わないですよね。

この2つの比較だとそうなるよね。

ジョイントアルファは他にも良い条件が

それと、ジョイントアルファの案件はキャンペーン対象となっています。

まず、新規会員登録でアマゾンギフト券1,000円分がプレゼント。

また、今回の案件への投資額100万円以上でもアマゾンギフト券がプレゼントされます。

| 投資額 | 金額 |

|---|---|

| 100万円以上 300万円未満 | 2,000円分 |

| 300万円以上 500万円未満 | 10,000円分 |

| 500万円以上 1,000万円未満 | 20,000円分 |

| 1,000万円以上 | 50,000円分 |

既存会員で100万円投資だと2,000円ゲット。

運用期間6カ月ですので、利回り0.4%アップです。

3.4%になるわけか。

先着方式ですが募集額が3億5,020万円もあるので、投資しやすい点も大きなメリットでしょう。

僕は100万円で投資します!

両方に投資もあり

両社とも堅い業者

もちろん、両方に投資するのもありです。

上述の通り、両社とも上場企業の直営で、これまですべての案件で分配遅延ゼロ、元本毀損ゼロ。

信頼性が高く堅い業者です。

僕のこれまでの累計投資額で両社ともにトップ5に入っています。

| 順位 | 業者 | 累計投資額 |

|---|---|---|

| 1 | Rimple | 2,338万円 |

| 2 | FANTAS funding | 1,990万円 |

| 3 | B-Den | 1,250万円 |

| 4 | Funds | 1,100万円 |

| 5 | ジョイントアルファ | 850万円 |

B-Denも上手くいく可能性は高い

また、B-Denの物件が売れる可能性は決して低いわけではありません。

というのも、B-Denを運営するビーロットの本業は富裕層向けの投資用不動産の販売だからです。

顧客に国内の富裕層を多く抱えている他、海外の富裕層も顧客としており、シンガポールにはグループ会社があります。

今回の物件も売却のあてがあるから取得しているはずです。

可能性は低くない。

投資しやすさはB-Denが上

また、ジョイントアルファは募集額が3億5,020万円なので、早い段階で完売する可能性があります。

僕は募集開始と同時に応募するつもりです。

一方、B-Denの募集額は1億3,000万円ですが、B-Denは募集額1億円以上で完売したことは過去に一度しかありません。

恐らく募集開始翌日以降でも投資できるはずです。

B-Denの方が投資しやすい。

ジョイントアルファもB-Denも良い業者です。

両社で半分ずつもありですよ。

以上です!

- 案件名:B-Den第26号【東京・目黒区分マンション】

- 利回り:3.0%

- 運用期間:8カ月

- 劣後比率:後日公開

- 募集総額:1億3,000万円

- 募集方式:先着

- 募集開始:2024年4月15日18時30分

- 案件名:エリア分散型アルファアセットファンド 第七弾

- 利回り:3.0%

- 運用期間:6カ月

- 劣後比率:15%

- 募集総額:3億5,020万円

- 募集方式:先着

- 募集開始:2024年4月15日12時

・条件:会員登録だけ

・金額:1,000円

・期限:2024年6月30日まで

投資しなくても会員登録だけでもらえます。

会員登録するならアマギフがもらえる今がオトクです!

コメント