GA technologies社が運営する不動産取引サイトRenosy(リノシー)が投資型クラウドファンディングを始めました。

Renosyや投資型クラウドファンディングのことをよく知らないという方のために、Renosyの仕組み、特長、良い点、悪い点などを詳しく分かりやすく説明します。

なお、この記事は長い(原稿用紙25枚分)ですので、時間のない方は段落のタイトルを見て必要な部分だけ読んでください。

タップできる目次

Renosyの概略

まず、Renosyの読み方はリノシーです。レノシーではありません。

Renosyは投資型クラウドファンディングです。最初に要点だけ箇条書きで説明します。

- 投資する対象は不動産(マンション)

- 1万円から投資可能

- 運用期間3~6ヶ月

- 利回りは年利3~8%

- オンラインですべての手続きが完了

端的に説明すると「オンラインで手軽に少額からできる不動産投資」です。

投資型クラウドファンディングとは?

さて、上でRenosyは投資型クラウドファンディングと説明しましたが、投資型クラウドファンディングとは一体何でしょうか?

ソーシャルレンディングとの比較で説明します。

ソーシャルレンディング

ソシャレンは金貸し

ソーシャルレンディングは貸付型クラウドファンディングとも呼ばれます。その名の通りお金を貸し付けます。一言で言うとソーシャルレンディングは金貸しです。

資金需要の発生

例えば、下の図で不動産会社がマンションを購入し、リフォームして転売して収益を得たいとします。

ところが、取得する資金が1億円だけ足りない。誰か貸してくれないかなぁ?というところでソーシャルレンディングの登場です。

投資家が金を貸す

ソシャレン業者が「利回り6%、運用期間1年で不動産会社にお金を貸しませんか~?」と、投資家に呼びかけます。そして、山田さんが5万円、中村さんが10万円、花田さんが7万円と、ソシャレン業者に出資します。

そして、集まった総額1億円をソシャレン業者が不動産会社に貸し付ける。つまり、山田、中村、花田その他諸々、投資家がソシャレン業者を通じて不動産会社にお金を貸すわけです。

利息と元本の分配

そして、1年が経って不動産会社が支払った利息と元本が、ソシャレン業者を経由して投資家に戻ってきます。

投資家がお金を貸し、利息を得る。これが貸付型クラウドファンディング(ソーシャルレンディング)です。

投資型クラウドファンディング

投資型クラファンは投資

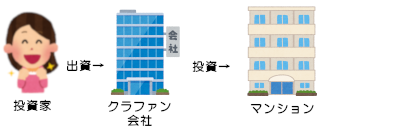

これに対して投資型クラウドファンディングでは、業者と投資家の立ち位置が異なります。

まず、クラファン業者が投資に適したマンションを探してきます。そして投資家に「予定利回り6%、運用期間1年でマンションに投資しませんか~?」と呼びかけます。

そして、呼びかけに応じた山田さん他から集まった資金で、クラファン業者はマンションを購入します。つまり、投資家はクラファン業者を通してマンションを購入します。

運用益と譲渡益の分配

厳密に言うと山田さんにマンションの所有権はないのですが、総額1億円の内の5万円分を、山田さんがマンションに投資した、オーナーになったようなイメージです。

1年が経つとマンションを売却し、売却益と1年間の家賃収入が、クラファン業者を通じて山田さんたちに分配されます。

投資家が不動産に投資し運用益と譲渡益を得る。これが不動産の場合の投資型クラウドファンディングです。

ソーシャルレンディングとの違い

ソーシャルレンディングとの違いを明確にすることで、投資型クラウドファンディングをより正確に理解できると思います。

上の2枚の図で説明した内容をもう一度まとめます。

金貸しVS投資

ソーシャルレンディングは金貸しです。マンション投資をしたいという不動産会社に、ソシャレン業者を通じて金を貸します。投資家はお金を貸すだけで、マンション投資をするわけではありません。

これに対して、投資型クラウドファンディングは投資です。クラファン業者を通して投資家自身がマンションを購入します。

ソシャレンは金貸し、投資型クラファンは投資。これが本質的な違いです。

利息VS運用益+譲渡益

ソーシャルレンディングは金貸しですので、ソシャレン業者経由で投資家に分配されるのは利息です。

これに対して投資型クラウドファンディングは投資ですので、購入したマンションから得られる収益が投資家に分配されます。

その収益ですが主に2つあります。1つは運用益です。購入した不動産を運用して得られる利益、例えばマンションの部屋を貸して得られる家賃です。

もう1つは譲渡益です。1億円で購入したマンションを1億2千万円で売却した。このときの2千万円です。

投資家が得るのはソシャレンでは利息、投資型クラファンでは運用益+譲渡益です。

利回りと元本の保証

例えば利回りが5%だとします。

ソーシャルレンディングは金貸しですから、借り手が責任を持って5%の金利を支払います。借り手が返済不能になったら担保を処分して回収します。

ですので担保割れが起こらない限り、最悪でも元本は回収できます。

これに対して投資型クラファンでは、購入したマンションの空室率が上がれば家賃収入が減ります。マンションが思ったほど高く売れなかったら売却益も減ります。その結果、利回りが予定よりも下がります。

さらに、1億円で購入したマンションが8千万円でしか売れなかったら、元本の一部が戻ってこなくなります。

ですので一概には言えないですが、安全度はソーシャルレンディングの方が高いと思います。

監督官庁と適用法令

細かいところを2点。

ソーシャルレンディングの監督官庁は金融庁です。適用される法令は貸金業法と金融商品取引法です。

不動産の投資型クラウドファンディングの監督官庁は国土交通省です。適用法令は不動産特定共同事業法です。

借り手の匿名化

ソーシャルレンディングでは貸金業法が適用されるため、ソシャレン業者を通してお金を貸す相手、つまり借り手の詳しい情報を知ることはできません。(今年度中に開示される見通し)

これに対し、投資型クラウドファンディングではそういった制約はありません。投資対象の所在地などはすべて公表されます。

小規模不動産特定共同事業

今回、Renosyが投資型クラウドファンディングを始めた背景には、2017年12月1日に施行された不動産特定共同事業法の改正があります。

関係する部分だけ簡単に説明しておきます。

不動産特定共同事業法

法律の狙い

不動産特定共同事業法(以下、不特法)は1994年6月に制定されました。

この中で「不動産特定共同事業」とは、多数の人から資金を集めて不動産投資を行い、得られた収益を投資額に応じて配分する不動産事業と規定されています。

個人で1億円のマンションを購入して不動産投資をするのはハードルが高い。そこで、10人で1千万円ずつ出し合うのをOKにして、不動産取引を活性化させよう。

そういう狙いで作られた法律です。

狙いが外れた

ところが、不特法の基準が厳しかったため、実際に不動産特定共同事業を行うことができるのは、東京など大都市圏の大手不動産会社に限定されてしまいました。

この結果、地方などの中小業者は不動産特定共同事業に参加できない状態が長く続いていました。

その一方で空き家や空き店舗の増加など、不動産市場がより多くの資本の参入を必要とするように社会が変化してきました。

不動産特定共同事業法の改正

これらの問題を解決するため、2017年12月1日に不特法の改正が施行されました。

投資型クラウドファンディングに関係する変更点は以下の3点です。

小規模不動産特定共同事業の創設

従来の不動産特定共同事業(以下、従来型)よりも規模を小さくした小規模不動産特定共同事業(以下、小規模型)を創設しました。(改正不特法第2条第6項、出典:国土交通省PDF、以下同)

従来型と小規模型の違いは以下の2点です。

| 従来型 | 小規模型 | |

|---|---|---|

| 1人の投資家が出資できる上限額 | なし | 100万円 |

| 1つの案件で募集できる上限額 | なし | 1億円 |

従来型では、例えば「品川区マンション投資1号」という案件を組成したとして、この案件に1人の投資家がいくらでも投資できますし、案件全体で集める資金の上限もありません。

ですが、小規模型として行う場合は、この品川案件に(機関投資家などを除き)1人の投資家が出資できる上限は100万円で、品川案件全体で集めることができる資金の上限は1億円です。

小規模不動産特定共同事業の規制緩和

小規模型を行う事業者に対する規制を従来型の規制よりも、2つの点で緩和しました。(改正不特法第41条、44条)

| 従来型 | 小規模型 | |

|---|---|---|

| 資本金 | 1億円 | 1千万円 |

| 国土交通大臣または都道府県知事の関与 | 許可 | 登録 |

まず、事業者の資本金の最低額を1億円から1千万円に下げました。これにより、中小の不動産業者も参入しやすくなりました。

また、従来型を行うには国土交通大臣または都道府県知事の許可が必要でしたが、小規模型については5年ごとの登録で行えるようになりました。

クラウドファンディングの利用が可能に

さらに、契約書などの交付を印刷された紙を使わず、インターネットでできるようになりました。(改正不特法第24条、25条、28条)

これにより、クラウドファンディングを使って不動産特定共同事業を行えるようになりました。

Renosyの参入

Renosyの運営会社の資本金は1億円ですので、資本金については従来から問題はありませんでした。

しかし、小規模不動産特定共同事業が創設されたことで、許可よりも手続きが容易な登録で良くなり、クラウドファンディングも使えるようになったことから、今回Renosyで投資型クラウドファンディング事業を行うことになったのです。

運営会社

運営会社について簡単に触れておきます。

GA technologies

Renosyを運営するのは「株式会社GA technologies」(以下、GA社)です。

GA社は不動産会社です。ただし、普通の不動産会社と違って、ITやAIなどを使って業務を効率化させています。

ざっくり言うとGA社は「IT技術を駆使して高度に効率化した不動産屋さん」です。(この認識で間違いないとGA社に確認済)

業績を急拡大させており、2018年7月25日に東京証券取引所マザーズ市場に上場しています。

Renosy

ここまでRenosy=投資型クラウドファンディングみたいに書いてきましたが、実はそうではありません。

GA社はRenosyという名前で不動産の売買やリフォーム、不動産投資とその管理などのサービスを提供しています。RenosyはGA社が提供するサービスのブランド名みたいなものです。

そして、Renosyの新しいサービスとして、投資型クラウドファンディングが加わったということです。

これまでの動き

投資型クラウドファンディングを巡るGA社の動きをまとめておきます。

- 2017年12月1日:国交省が不動産特定共同事業法を改定

- 2018年5月15日:東京都がGA社を小規模不動産特定共同事業者として登録

- 2018年7月26日:Renosyクラウドファンディングサイトを開設

- 2018年8月2日:第1号案件の募集開始予定

Renosyのメリットと特長

Renosy投資型クラウドファンディングの特長や良い点などをまとめます。

投資家への分配を優先

RenosyではGA社が不動産への投資を募集しますが、その投資にはGA社も加わります。

投資に加わる以上、投資家と同じようにGA社も利益の分配を受けますが、その際に投資家への分配が優先されます。

例えば、投資総額1億円、投資家分が7千万円、GA社分が3千万円で、運用期間1年、利回り5%だとすると、全体で500万円の分配金が必要です。

| 投資額 | 予定利回り | 必要分配金 | |

|---|---|---|---|

| 投資家 | 7千万円 | 5% | 350万円 |

| GA社 | 3千万円 | 5% | 150万円 |

仮に400万円しか収益が得られなかった場合、まず投資家に350万円を分配し、残りの50万円がGA社に分配されます。

投資家の元本を優先保証

また、元本も投資家のものが優先して保証されます。

例えば上の例で、1億円で取得したマンションが8千万円でしか売れなかった場合、まず投資家の元本7千万円を返還し、残った1千万円をGA社がもらいます。

ですので、マンションが3千万円を超えて値下がりしない限り、投資家の元本は保証されます。

購入する物件は都市部の分譲マンション

Renosyでは投資家とGA社が共同で出資して不動産を購入します。GA社に問い合せたところ、購入する不動産は都市部の既存の分譲マンションとのことです。

都市部のマンションですので流動性が高く、新築ではなく既存ですので入居率を事前に把握した上で投資判断ができます。

地方の新築アパートなどに比べると、投資対象として安全性が高いです。

1万円から投資可能

不動産投資と言うと、マンションにしてもアパートにしても数千万円は最低でもかかります。

Renosyは不動産特定共同事業法を活用して不動産投資を小口化し、個人が1万円から不動産投資に参加できるようにしました。

短期運用できる

不動産投資で一番怖いのが市況の変化です。

オリンピック後に不動産不況が来るとか、いやいや2019年に始まるとか、いろいろ言われていますよね。

そんな不動産で運用期間が1年や2年の案件に投資するのは不安があるでしょう。

Renosyは運用期間を3~6ヶ月としていますので、特に知識も経験も不十分な投資初心者にオススメです。

募集が抽選式

Renosyの案件への応募は早い者勝ちではありません。募集期間中に集まった応募者の中から、抽選で投資できる人が決まります。この方法は2つの点で良いです。

あるべき投資ができる

多くのソーシャルレンディング業者は、案件情報の開示と募集開始が同時で、しかも応募は先着順です。

応募が早い者勝ち状態になっているため、案件の内容をしっかり吟味し、納得した上で応募することが難しくなっています。

抽選式であれば募集期限ギリギリまで十分に時間を使って、案件を吟味することができます。自分でしっかり調べて納得した上で自己責任で投資するという、本来あるべき投資ができます。

機会の平等

もう一つ。早い者勝ち方式では募集開始時に時間がある人しか投資できません。

現在、OwnersBookやLENDEXなどが募集開始日時を事前予告していますが、17時や19時頃が多いです。

多くのサラリーマンやOLがまだ働いている時間で、サボりでもしない限り応募できません。

クラウドバンクやmaneoなどは事前予告なしですので、朝から晩までパソコンに張り付いていられるリタイア層やプロの投資家が圧倒的に有利になります。

投資の機会を平等にし、特にお金を増やす必要性が高い現役世代に投資の機会を提供するためにも、早い者勝ちより抽選式の方が良いです。

すべてオンラインで完結

僕的にはこれが一番です。

会員登録から投資の実行まで、すべてオンラインで手続きが完結します。

会員登録の際に簡易書留が送られてきたり、出資の際に書類に署名して送ったりする必要もありません。ネットですべて終わるので簡単便利です。

Renosyの良くない点

気になる点を4つ。

収益の超過分はGA社取り

これは悪いとまでは言わないけれど、良いとも言えないという点です。

収益が超過した場合

先ほどあげた投資の例ですが、投資家分とGA社分で合わせて500万円の収益が必要です。

| 投資額 | 予定利回り | 必要分配金 | |

|---|---|---|---|

| 投資家 | 7千万円 | 5% | 350万円 |

| GA社 | 3千万円 | 5% | 150万円 |

ところで、もし予定より収益が多かった場合、例えば700万円の収益が得られた場合、超過分の200万円は誰のものになるのでしょうか?

GA社に問合せたところ、超過分はすべてGA社のものになるそうです。

つまり、予定より収益が多い場合でも、投資家の収益が予定利回りを超えることはありません。

OwnersBookは投資家にも分配

これについて、不動産系ソーシャルレンディングで僕がイチオシのOwnersBookでは、超過分は投資家にも分配されます。

このため、予定では利回り5%だったのに、実際には9%になるといったことが、たまにですがOwnersBookではあります。

Renosyはリスクを取っている

ただ、上述したようにRenosyは収益の分配や元本の保証で投資家を優先しており、その分のリスクはGA社がすべてかぶっています。

ですので、超過分もちょうだいよと言いたい気持ちもありますが、そこまで求めるのはGA社に対して酷すぎるかな?と僕は思っています。

利回りは低い?

GA社はRenosyクラウドファンディングの説明の中で「年利3~8%を予定」と書いています。そして、第1号案件の利回りは確かに8%です。

しかし、同じ投資型クラウドファンディングのTATERU Fundingの利回りは4%台です。

8%というのはオープン記念特価みたいなもので、最終的には4%前後に落ち着くのではないでしょうか?

事前に案件情報を得られない

Renosyでは案件の詳しい情報は、投資する前に同意を求められる成立前書面(重要事項説明資料)に書かれています。

しかし、Renosyの会員登録、出資者登録を済ませていても、案件の募集が始まるまでは中身を見ることはできません。

これでは募集期間が短い場合、忙しい人が内容を吟味する時間を確保できない可能性があります。

事前に案件情報を開示するデメリットがあるのでしょうか?なぜGA社がこのようなやり方にしているのか、まったく理解に苦しみます。

出資比率が事前に分からない

Renosyの案件には投資家とGA社が共同で出資しますが、それぞれどれくらいの比率で出資するかは固定ではありません。GA社の出資比率が常に30%で固定されているのではありません。

これについてGA社に問合せたところ、成立前書面(重要事項説明資料)に書かれているそうです。

出資比率が分からないと投資総額、つまり、物件の購入価格が分からず、案件の妥当性を判断できません。これについても事前開示をお願いしたいです。

1号案件

Renosyの記念すべき第1号案件を紹介します。

案件の概要

概要は以下の通りです。

| タイプ | 不動産 |

|---|---|

| 今回募集額 | 1,540万円 |

| 予定利回り | 8.0% |

| 運用期間 | 3ヶ月 |

| 募集開始日時 | 8月2日18時 |

| 募集終了日 | 8月13日24時 |

| 運用開始予定日 | 8月31日 |

| 運用終了予定日 | 11月30日 |

| 償還予定日 | 12月14日 |

物件の概要

投資対象物件の概要は以下の通りです。

- 所在地:東京都品川区

- 最寄り駅:京急本線立会川駅(徒歩7分)

- 投資物件:ワンルームマンション1室(延床23平米)

- 構造:鉄筋コンクリート造地上5階建

- 逐年:15年(2003年3月竣工)

- 駐車場:なし

- 入居状況:入居中

安全性は?

投資家分が1,540万円で年利8%、運用期間3ヶ月ですので、投資家への分配として必要な収益は1,540万円×8%÷12ヶ月×3ヶ月=30万8千円です。3ヶ月で30万円も収益出るの?

立会川駅徒歩7分で23平米、つまり6畳ちょっとのワンルームで家賃が月額10万円とか無理ですよね。

入居中だからリフォームして物件の価値を上げることもできない。どうやって30万円も収益を出すのだろう?

と思ってGA社に聞いてみたところ、運用益+譲渡益で目処が立っているとのことでした。

上場したばかりの企業が第1号案件でウソは言わないでしょう。安全度は高いと判断します。

抽選の注意点

抽選となると当選率をちょっとでも上げたいですよね?

で、考えたのですが、例えば60万円を一発で応募するのではなく、10万円、20万円、30万円と3回に分けて応募したら、1つくらい当たったりして?

GA社に問合せたところ、60万円分の1人の投資家としてまとめて抽選されるので、0円or60万円になるそうです。う~ん、この作戦はダメなようです。笑

後日追記

この第1号案件ですが、募集開始と同時にサーバーダウンするほどの応募殺到となり、募集額の実に12倍の1億8,561万円の応募が集まりました。

僕は100万円で応募しましたが、あえなく落選!

第2号案件は1,680万円の募集に対して11倍の1億8,594万円の応募。僕は10万円に減らして応募してみましたが、今回も敗退しました。

熱狂的な大人気状態となっています。

TATERU Fundingとの違い

TATERU Fundingとの関係

さて、Renosyクラウドファンディングのサイトを見て気付いた方も多いでしょうが、TATERU Fundingのサイトと似てますよね?

実はTATERU Fundingを運営する株式会社TATERUは、GA社が7月25日にマザーズに上場する前の時点で、GA社の持株比率7.88%の第4位株主でした。

TATERU社はGA社の樋口社長などGA関係者を除くと筆頭株主で、GA社と業務提携をしています。

GA社が上場した際にTATERU社が出したプレスリリースの中でも「今後もGA社に積極的に出資や支援を行う」としています。

今回のRenosyクラファン立ち上げにおいてもTATERU社が支援、指導を行った、システムの構築などでも協力したことは間違いないと思います。

違い

しかし、RenosyクラファンとTATERU Fundingとの間には、次のような違いもあります。

投資対象

TATERU Fundingの投資対象、つまり、投資家と一緒に資金を出して購入するのは、TATERUが建設する新築アパートです。

RenosyはどうなのかGA社に聞いたところ、都市部の既存の分譲マンションとの回答でした。

都市部限定であること、入居者が入るかどうか分からない新築物件でないこと、この2点は良い材料だと思います。

募集方法

Renosyは抽選式ですが、TATERUは早い者勝ち方式です。

上述したようにこの点についてはRenosyの方が優れています。

募集できる金額

かなり上の方で説明しましたが、Renosyは小規模不動産特定共同事業者です。これに対してTATERUは不動産特定共同事業者です。

不特法の規定により、小規模業者は1つの案件で1億円までしか募集できません。

TATERUは上限がないのに対し、Renosyは総額1億円までの案件しか募集できないので不利です。

応募できる金額

同じく不特法の規定により、小規模業者が募集する案件では投資家1人あたりの投資額の上限は100万円です。

TATERUの案件では1人の投資家がいくらでも投資できるのに、Renosyでは100万円までしか投資できないということです。

どちらをやるべきか?

では、RenosyとTATERUのどちらをやるべきかですが、どちらもやったほうが良いと思います。

ここまで見てきたように、RenosyとTATERU Fundingの違いはそこまで大きくありません。

その一方で、TATERU Fundingは競争が激しくてなかなか投資できませんし、Renosyも抽選式なので必ず投資できるとは限りません。投資先を一つに絞るのはリスク分散の面でもマイナスです。

ですので、この2社と上場系、大手系の手堅いソーシャルレンディング業者を組み合わせて投資するのが良いと思います。

Renosy期待します!

グリーンインフラレンディングの一件もあって、僕は投資先を安全度が高い上場系、大手系に集約中です。

今回新しく登場した上場企業の投資型クラウドファンディングであるRenosyにも期待しています。

第1号案件はしっかり内容を吟味し、前向きに投資を検討するつもりです!

コメント