「不動産クラファンをするなら収益還元法を知っておいた方が良さ気だけど、よく分からない…」という方のための記事です。

この記事は以下の理由で書いています。

- 不動産クラファンで収益還元法の知識は必須

- しかし、初学者向けに分かりやすく解説した記事がない

- プロよりアマチュアの方が初学者目線で説明できる

ところで、僕は不動産ド素人です。

ですので、この記事には間違っているところが必ずあります。

言っちゃった!

そこでプロのみなさん、間違いに気づいたら教えて下さい。

よろしくお願いします!

一方、僕と同じ不動産ド素人の方は、この記事を読んで「なるほど、そういうことか」で終わってはダメです。

まず、以下のようなキーワードでグーグル検索し、

- 収益還元法

- 直接還元法

- NOI利回り

- キャップレート

- 還元利回り

最低でも半日から丸一日かけて、片っ端から読み漁ってください。

そして、収益還元法について自分の頭で理解し直すことを、強く、強く、もう一つオマケに強く!おすすめします。

それでは始めます!

タップできる目次

収益還元法の知識の必要性

まず最初に、なぜ収益還元法の知識が必要なのかを説明します。

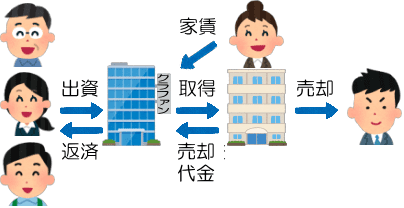

不動産クラファンの仕組み

不動産クラファンでは投資家から集めたお金で不動産を取得します。

そして、運用期間の最後で物件を売却し、その売却代金で投資家にお金を返済します。

いくらで売れるかが最重点

例えば、次のような出資比率でマンションを取得したとします。

- 出資総額:3,000万円

- 投資家分:2,400万円

- 業者分:600万円

このマンションを2,400万円以上で売却できなければ、投資家の元本の一部が戻ってこなくなりますよね?

したがって不動産クラファンでは、物件がいくらで売れるかが最重点です。

不動産の2つの価格

居住用物件としての価格

もちろんみなさんも売却価格の重要性は分かっていて、あの手この手でいくらで売れるかを調べていると思います。

そして少なからずの投資家が、不動産情報サイトの価格を参考にしているのではないでしょうか?

これらの価格の多くは自分が住むための物件、つまり、居住用物件としての価格です。

普通はこの価格よね。

収益物件としての価格

これに対して不動産投資家は、人に貸して賃料を得るために物件を購入します。

「自分が住むため」という尺度で物件を見ているのではありません。

不動産投資家にとって物件の価格とは収益物件としての価格です。

2つの価格は異なる

そして、不動産の2つの価格、

- 居住用物件としての価格

- 収益物件としての価格

この2つは異なります。

サラブレッドを競走馬として見るか食肉として見るかで価格は変わりますよね?

それと同じように、同じ物件でも居住用物件としての価格と収益物件としての価格は変わるのです。

同じ物件でも

買う人の立場によって

価格は変わる!

不動産クラファンでは収益物件として買う

そして、不動産クラファンでは多くの場合、物件の売却先は不動産投資家です。

居住用物件としてではなく収益物件として買う人たちです。

それなのに僕たちが投資判断をする際に、不動産情報サイトを見て居住用物件としての価格を出していて良いのか?

競走馬として300万円の価値があると言っている人を相手に、痩せてて不味そうだから10万円が良いところだと言っても話は通じませんよね。

それと同じで、収益物件としては3,000万円の価値があるマンションを、居住用物件として2,500万円と評価していては、正しい投資判断をできるわけがない。

収益物件として売る不動産の価格を、居住用物件の基準で算出するのは妥当ではありません。

やはり、収益物件としての価格を出す必要があるのです。

食肉ではなく競走馬として評価しないとダメだよと。

収益還元法の知識が必要

そして、この収益物件としての価格の算出方法が収益還元法です。

収益還元法が分からないと、収益物件としての価格を出せません。

それはつまり、不動産クラファンで正しい投資判断ができないということです。

だから不動産クラファンで投資するには収益還元法の知識が必要なのです。

必要だということを理解してください!

収益還元法の考え方

次に、収益還元法はどのような考え方なのかを説明します。

非常に重要なので、よく読んで完全に理解してください。

収益物件の利回り

収益物件には利回りがあります。

例えば次の物件の場合、年間の利回りは5%です。

- 年間の利益:500万円

- 物件の価格:1億円

- → 利回り:500万円÷1億円=5%

年間の利回りが5%というのは、年間で5%儲かるということです。

利回りには相場がある

利回りは物件によって異なる

そして、利回りは物件によって異なります。

例えば次のような物件。

- ド田舎

- 駅から徒歩30分

- 築50年

- 木造2階建てアパート

入居者がつくか分からないし、いざ売るとなった時に買い手がつくか分かりません。

リスクが高すぎるので利回り15%くらいないと割に合わないでしょう。

逆に次のような物件ですと、

- 都心の一等地

- 駅から徒歩2分

- 新築

- デザイナーズマンション

入居者がつきやすいし、売却もしやすい。

リスクが低いので利回り3%でも買い手がつくかもしれません。

利回りには相場がある

ド田舎のボロアパートならば15%はほしい。

都心のピカピカならば3%でもOK。

このように、立地や物件の状態などによって、不動産には利回りの相場が形成されます。

この物件なら5%ってとこだろうみたいな?

そんな感じです!

利回りから物件価格を逆算する

さて、ここで問題です。

次のようなマンションがあるとします。

- 年間の利益:150万円

- 利回りの相場:5%

このマンション、あなたならいくらで買いますか?

言い方を変えると「いくらで買えれば割に合う」でしょうか?

いくらだろう?

「物件価格✕利回り=利益」ですよね。

なので、

物件価格✕5%=150万円

ってことは、

3,000万円で買えれば利回り5%が実現できます。

このように、利益と利回りから逆算で物件の価格を出すのが収益還元法です。

逆から出すんだ!

収益還元法の考え方

この物件ならば利回りは5%が相場だろう。

そして現在、この物件では年間150万円の利益が出ている。

ならば、この物件を3,000万円で買えれば割に合う。

したがって、この物件の適正価格は3,000万円である。

割に合う適正な利回りから逆算して物件価格を算出する。

これが収益還元法の考え方です。

ここまで2千文字を費やして長々と説明してきたのは、この1点を理解してもらうためです。

これを頭の中に叩き込んだ上で、ここから先を読んでください。

ここまでをしっかり理解してね。

収益還元法と利回りの種類

さて、ここまで「利回り」という言葉を使ってきましたが、 不動産の世界には何種類もの利回りがあります。

そのうち、不動産クラファンで使われるものを紹介します。

表面利回り

表面利回りとは?

最も単純な利回りで、想定利回りや単純利回りとも言います。

満室の場合の年間家賃収入を物件価格で割ったものです。

例えば次の物件の場合、

- 月額賃料:6万円

- 部屋数:12室

- 物件価格:1億4,400万円

表面利回りは6%です 。

表面利回りは非現実的

表面利回りは満室を前提に算出されます。

また、保険料や共用部分の電気代など、発生する費用を考慮していません。

このため、投資効率を測る指標としては非現実的です。

ただ 、次に紹介するNOI利回りを出せない場合もあるので、知識としては知っておいた方が良いと思います。

使える武器は多い方が良いです!

NOI利回り

NOI利回りとは?

収益還元法には直接還元法とDCF法があります。

- 収益還元法

- 直接還元法

- DCF法

このうち、直接還元法で使うのがNOI利回りです。

実質利回りやキャップレートともいいます。

NOI利回りの出し方

NOI利回りはNOI(Net Operating Income、営業純利益)を物件取得費で割ったものです。

どれくらい効率よく儲かっているかの指標ですね。

ここから、NOIと物件取得費を分解すると次のようになります。

さらにそれぞれの項目を見ていくと、まず収入には次のものを含みます。

- 年間賃料(空室率を加味した現実的なもの)

- 共益費

- 駐車場代

- 自動販売機の収入

- その他

一方、諸経費には次のものが含まれます。

- 維持管理費

- 修繕費

- 広告費

- 公租公課

- 保険料

- 共用部分水道光熱費

- その他

購入時諸費用には次のものが含まれます。

- 不動産取得税

- 不動産会社の手数料

表面利回りより項目が多いね。

NOI利回りは現実的

NOI利回りは実際にかかるコストを反映させた利回りです。

- 実際に財布に残った儲けを

- 実際に物件取得にかかった費用で割る

さきほどの表面利回りの例では6%でしたが、

これは空室とかコストとかを踏まえていません。

そこで、

- 空室が2部屋は出るだろう

- 駐車場代が9台分は入ってくる

- 入居者探しの広告費がいくら

- 管理を任せている不動産屋に払う手数料

- 固定資産税と都市計画税

- 階段の電気代もかかるし

- 町内会費も払わないといけないし

- etc

みたいなリアルな要素を加味していくわけです。

そうすると、手元に残る利益は満室想定よりかなり減る。

その結果、利回りは6%ではなく4%になりますよみたいな。

思いっきりリアルなわけだ。

いささか机上の空論的な表面利回りと違い、NOI利回りは現実的です。

このため、不動産の世界ではNOI利回りが一般に使われます。

NCF利回り

NCF利回りとは?

直接還元法で使う利回りにはNOI利回りの他にもう一つあります。

それがNCF利回りです。

NCF利回りの出し方

NCF利回りはNCF(Net Cash Flow、正味純利益)を物件取得費で割ったものです。

さきほどと同様に分解すると次のようになります。

NOI利回りと計算式は同じですが、収入の項目が増えます。

- NOIの収入

- 敷金や保証金など預り金の運用益(利息など)

また、経費の項目も増えます。

- NOIの経費

- 大規模修繕費

- 修繕積立金

大規模修繕費って?

不動産鑑定はNCF利回り

1棟マンションなど大きな物件では、壁の塗替えやエレベーターの設備更新など、数年単位で大きな費用が発生します。

こういったコストも加味して出すのがNCF利回りです。

このため、大規模物件ではNCF利回りで評価するのが良いそうです。

また、不動産鑑定はNCF利回りで行われるのが一般的です。

僕はまだボンヤリとしか分かっていません!

割引率と最終還元利回り

収益還元法には大きく分けて2つあると書きましたが、

- 収益還元法

- 直接還元法

- DCF法

DCF法で使うのが割引率と最終還元利回りです。

僕はま~ったく(100%!)分かりません。

ただ、CREALやRimpleなどの不動産鑑定書に出てくるので、理解できるようにならないといけないと思っています。

道は遠いね。

不動産クラファンで使うのはNOI利回り

ここまで4つの利回りを見てきました。

- 表面利回り

- NOI利回り

- NCF利回り

- 割引率と最終還元利回り

表面利回りは机上の空論で、収益物件の評価には不向きと思います。

NCF利回りですが、壁の塗替えが投資対象物件でいつ行われいくらかかるとか、僕らレベルでは調べようがありません。

一方で、NCF利回りとNOI利回りの差は大きくないです。

割引率と最終還元利回りは手も足も出ません。笑

以上より、不動産ド素人が不動産クラファンで使うには、NOI利回りがベストだと思います。

以下、NOI利回りを前提に話を進めます!

収益還元法での評価額の出し方

ここからが本題です。

不動産クラファンで収益還元法を使って評価額を出す。

どのように出せば良いのか、僕がやっている方法を紹介します。

なお、僕自身まだ手探り状態で、これが正解ということではありません。

この記事をきっかけにみなさんが収益還元法に挑戦し、自身にとってベストな方法を探り出してください。

参考になれば幸いです!

評価額の出し方の基本

上述の通り、僕はNOI利回りで評価額を出しています。

収益還元法(直接還元法)での評価額の出し方はこうでした。

したがって、投資対象物件について次の2つを出せばOKです。

- 年間純利益

- 適正なNOI利回り

この2つから逆算で評価額を出すのね。

以下、それぞれの出し方を見ていきます。

年間純利益(NOI)の出し方

それではまず、年間純利益(NOI)の出し方です。

僕は3つの方法を使っています。

その1.不動産鑑定書を見る

鑑定書から引用する

CREALやRimpleなど不動産鑑定書が付いている業者の場合です。

鑑定書に年間純利益が書かれているので 、それをそのまま使います。

細かい点はスルー

ただ、鑑定書に書かれている年間純利益が空室を考慮しているのか分かりません。

また、年間純利益が本当に正しい保証もありません。

ただ、仮に正しくないとしても、より正しい値を出すことが僕にはできません。

なので、そこは気にせずにと言うか考えずにやっています。苦笑

鑑定書のNOIをそのまま受け入れています!

その2.サイトの情報をもとに計算する

項目を拾って計算する

ジョイントアルファなどではサイトの案件説明のページに、収入や支出の項目が書かれています。

それらをもとに年間純利益を計算して出します。

不明点はあの手この手で強引に出す

ただ、共用部分の電気代が書かれていないとか、 この項目は経費に入れていいのだろうかとか、分からないことが次から次へと出てきます。

それらはその都度ググって、あの手この手で強引に計算しています。

なので、正確な値は出せていません。

衝撃の告白!

その3.推計する

情報がほとんど示されていない場合は、推計しています。

賃料相場から収入を出す

まず、不動産情報サイトで近隣の賃料相場を調べ、部屋の面積、部屋数から満室賃料を出します。

そして、新築ならば5%とか築古ならば20%とか、空室率を加味して収入を出します。

空室率はどれくらいが正しいのか、正直まだ手探りです。

経費率から年間純利益を出す

次に経費ですが率で出しています。

経費は家賃収入の何%のように、ある程度推計できるようです。

そこで例えば、築古の木造アパートなので経費率は25%として、先ほどの年間収入に75%をかけて年間純利益を出します。

すごい強引ねw

自覚しとります…

NOI利回りの出し方

次にNOI利回りをどうやって出しているかです。

基準となるNOI利回りを決める

まず最初に基準となる利回りを決めます。

僕はCaprateMapというサイトで近隣の物件の利回りを調べ、基準となる利回りを決めています。

ただ、CaprateMapの利回りはNCF利回りです。

上述の通り、NOI利回りはNCF利回りより少し高くなります。

そこでNCF利回りに若干プラスしてNOI利回りを決めているのですが、その若干加減は今のところ手探りです。

そしてここから利回りを調整していきます。

その説明の前に、利回りと物件価値の関係を知ることが必要です。

利回りと物件価値の関係

上の方で「ド田舎のボロ物件ならば利回り15%ないと割に合わないが、都心のナイス物件ならば利回り3%でも割に合う」と書きました。

つまり、

- 物件価値が上がると利回りは下がる

- 物件価値が下がると利回りは上がる

ということです。

逆なんだ!

例えば、

- 新宿駅徒歩1分

- 新築

- デザイナーズマンション

- → 利回り:3%

だとすると、

- 新宿駅徒歩15分

- 築30年

- 中古マンション

- → 利回り:4%

という感じです。

本当にそうなの?

実際に計算式に当てはめてみましょう。

どちらも年間純利益が360万円だとすると、

- 徒歩1分:360万円÷3%=1億2,000万円

- 徒歩10分:360万円÷4%=9,000万円

新築徒歩1分の方が物件価値が高くなっていますよね?

「価値が上がると率が下がる」というのがなかなかピンとこないと思います。

僕もこの感覚がしっくりこず、なかなか身につきませんでした。

何度も練習していると徐々に腹落ちしてきます。

僕は2カ月かかりました!

NOI利回りを調整する

さて、さきほどの基準となる利回りを決めたところに戻りましょう。

例えば、投資対象物件の近くにある利回り4%の物件を基準にしたとします。

その基準物件に比べて投資対象物件が築年が古く駅からも遠ければ、基準の利回り4%にプラスして想定NOI利回りを4.2%とします。

条件が悪いから減点の意味で利回りが上がると。

逆に投資対象物件の方が築浅など条件が良ければ、基準の4%からマイナスして想定利回りは3.9%みたいにします。

条件が良ければ加点の意味で利回りを下げるわけか。

プロの不動産鑑定士は、築年が古いのでプラス何%、利便性が高いのでマイナス何%のように、評価項目ごとに点数をつけて最終的な利回りを出します。

もちろん僕にそんな知識はないので、これも手探りでやっています。

不動産鑑定士には利回りの相場観があるそうです!

評価額を出す

以上より、例えば

- 年間純利益:417万円

- 想定NOI利回り:3.7%

であれば、

に当てはめて、

この物件は安くても1億1,270万円で売れるだろう。

で、投資家の出資総額は8,000万円なので、さすがに元本割れはないだろう。

よって投資して大丈夫、と判断しています。

以上が評価額の出し方です!

収益還元法を使ってやっていること

僕が不動産クラファンで収益還元法を使って何をしているかと言うと、次のような流れの作業です。

1.案件を見る

業者から案件が募集されます。

- 利回り:3.5%

- 運用期間:12カ月

- 募集総額:8,000万円

ここから従来は不動産情報サイトで物件の価格を調べ、「1億円で売れそうだから元本は戻ってきそうだな。よし、OK!」と判断していました。

それが現在は…

2.年間純利益を出す

まず、年間純利益(NOI)をあの手この手で算出します。

年間純利益:417万円

あの手この手で出すやつだね。

3.想定NOI利回りを出す

次にCaprateMapを足がかりに、物件の想定NOI利回りを出します。

想定NOI利回り:3.7%

4.物件の評価額を出す

年間純利益と想定NOI利回りが出たので、

- 年間純利益:417万円

- 想定NOI利回り:3.7%

これを計算式に当てはめて、

物件の評価額を出します。

収益還元法で出したよと。

5.判断する

そして、募集総額と比べ、

- 募集総額:8,000万円

- 物件評価額:1億1,270万円

元本割れはなさそうなのでOK!と判断します。

収益還元法を使うことで、投資判断の基準が居住用物件としての価格から収益物件としての価格に変わったということです。

不動産投資家目線での投資判断です!

収益還元法に挑戦しよう!

ここまで読んで、みなさんの頭の中に大いなる疑問が浮かんでいると思います。

「お前がやってることって意味なくね?」

ですよね。笑

最後にこの点について僕の考えを述べます。

現時点では意味がない

正直、現時点で僕が収益還元法で出している物件評価額はデタラメです。

爆弾発言!笑

NOIは不動産鑑定書から引用するのに、NOI利回りは引用しないとか矛盾だらけですし。

収入も経費も見逃している項目が山ほどあるはずですし。

町内会費とかインターネット契約料とか、あの業者は書いていたのに今回の業者は書いていないけれど大丈夫かな?とか 。

ぶっちゃけ毎回分からないことだらけです。

結果として僕が出している評価額は間違いなく不正確です

案件分析の記事を出すだびに、業者の方々の失笑を買っているだろうことは百も承知です。

自覚はあるのね。

それでも不動産の価値評価をすべき

ただそれでもなお、不動産の価値評価は自力ですべきだと僕は思います。

業者を理由に選ぶのは間違い

もし不動産の価値評価を放棄するならば「Rimpleだから大丈夫」といった理由で投資判断をするしかありません。

業者について詳しく調べた上で選ぶのならば、まだ良いでしょう。

しかしそれすらもせず、業界最大手だからとか東証一部だからといった理由で業者を選ぶのならば、それは投資ではなく信仰です。

また「この業者は大丈夫=この業者の案件はすべて大丈夫」ではないことは、2018年にSBI-SLが証明した通りです。

ですので、「Rimpleだから大丈夫」といった投資の仕方は間違いです。

不動産の価値評価を放棄すべきではない

そもそも、不動産クラファンは匿名組合型だから物件の所有権を有しないだけで、本質は不動産投資そのものです。

であるのに対象不動産の価値評価をせずに投資するのは、京セラがどんな事業をやっているのかを知らずに京セラの株を買うようなものです。

そうは言いつつ僕自身、不動産ド素人だからと言い訳し、2カ月前まで収益還元法での物件評価から逃げていました。

しかし、必要な知識であることは間違いないので、学びから逃げるべきではないと渋々勉強を始めた次第です。笑

がんばれ、1年生。

2~3年がんばればなんとかなる!

今の僕の物件評価はズタズタのボロボロです。

でも毎月、

- ジョイントアルファ:1件

- Rimple:2件

- 大家どっとこむ:2件

- CREAL:1件

- FANTAS:2~5件

- ASSECLI:1件

- その他の業者:数件から10数件

最低でも10件は案件があるので、年間120回は練習できます。

これを2~3年続ければ、年間純利益をある程度の精度で出せるようになるかも。

利回りも「恵比寿でこの物件なら3.4%」みたいな相場観が、ちょっとは身につくんじゃないかな?と。

今はボロボロですが少しずつまともになっていきたい、そしてそれは可能だと思っています。

ですので、「自分には無理…」と思っている方は、月に1案件でも良いからぜひ挑戦してほしい。

少しでも正しい投資判断ができるように、みんなで頑張りましょう!

ともに学びましょう!

コメント