僕はソーシャルレンディングと不動産投資型クラウドファンディングで2千万円以上を運用中です。

現役のソシャレン投資家がどのように投資しているのか?

2022年7月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

フルオープンで紹介します!

タップできる目次

新たに投資した案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2022年7月は5つの案件に380万円を投資しました。

bitREALTY

ジニア不動前・センチュリー尾山台

- 運用期間:6カ月

- 利回り:3.2%

- 投資額:510,000円

- 税引前利益:8,160円

LTV81%で、元本の4割は期限前の償還が決定済みです。

また、今回の案件は借り手への融資の一部をbitREALTYが6カ月だけ肩代わりするみたいな形になっているのですが。

融資本体は貸付期間が4年以上残っています。

6カ月後にどうするのか知りませんが(レム六本木みたいに再募集?)、6カ月でどうこうなることはないと考えました。

★公式サイト:bitREALTY

KORYO Funding

2号 茨城南

- 運用期間:12カ月

- 利回り:4.5%

- 投資額:500,000円

- 税引前利益:22,500円

1年後に自社運用に戻すはず

今回は香陵が自社で運用中の8物件をクラファンに移します。

自社所有で自社で収益を得ているものを、クラファン(投資家)所有にしてクラファンが収益を得るってイメージです。

で、想定売却益がゼロ円になっているので、1年後に香陵の自社運用に戻すのだと思います。

または、別案件(茨城南2期)として再募集かな?

香陵がしっかり儲けている

それと、この8物件の年間収入731万円に対して支出が380万円です。

半分以上と多いので、PMフィーや運用報酬みたいな形で香陵がそれなりに抜いているのではないか?

であるならば、香陵がきっちり儲けているということですので、逆に安全性が高くて安心です。

儲からん商売やってる会社と取引したくないじゃないですか?

それと同じ考え方です。笑

ただし、どの物件も築年がかなり古いので、純粋に経費率が高いのかもしれません。

担当者がしっかりしてるっぽい?

案件とはちょっと外れますが、KORYO Fundingの担当者の方ってキッチリしてるのかな?と感じたところが。

まず、募集2回目にして早くも応募額に上限50万円を設定してきました。(前回の激戦を受けてでしょう)

また、1口10万円だったので応募額間違えの注意喚起したり。

キャンセル待ちの追加当選は先着順ではなくランダムだと明記したり。

事務面がキッチリしているなと感じました。

ぶっちゃけ、不動産業界って書類の記載ミスなど事務面が弱いというか、大雑把というか、ズボラという印象を持っています。

その分、今回のKORYO Fundingには好印象をもった次第です。

第3号も待ってます!

★公式サイト:KORYO Funding

B-Den

13号 明大前

- 運用期間:6カ月

- 利回り:3.0%

- 投資額:2,000,000円

- 税引前利益:30,246円

割れるものなら割ってみろw

投資対象は1棟マンションで、優先出資3千万円に対して劣後出資1億4,300万円、劣後比率83%です。

周辺の地価公示価格は安くても60万円。

敷地が166平米なので、そのまま掛け算しても1億円です。

また、年間賃料が1千万円なので、仮に経費率30%、還元利回り4.5%としても評価額1億5千万円です。

対して優先出資は3千万円。

元本割れできるものなら割ってみろ!笑

ガッチガチに堅いと判断し、大口で投資しました。

★公式サイト:B-Den

T’s Funding

7月のニューフェイスです!

1号 豊見城

- 運用期間:3カ月

- 利回り:7.3%

- 投資額:200,000円

- 税引前利益:3,680円

どのように判断したか忘れちゃったのですが。笑

元本回収はまず間違いない内容でした。

あと、初物にハズレ無しの原則で。

100万円で応募し部分当選の20万円でした。

★公式サイト:T's Funding

投資総額

以上をまとめると、7月の投資実績は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| bitREALTY | 不動産 | 3.2% | 6カ月 | 51万円 | 8,160円 |

| KORYO | CF | 4.5% | 12カ月 | 50万円 | 22,500円 |

| B-Den | CF | 3.0% | 6カ月 | 200万円 | 30,246円 |

| プレファン | CF | 4.85% | 6カ月 | 59万円 | 14,307円 |

| T's | CF | 7.3% | 3カ月 | 20万円 | 3,680円 |

| 平均/合計 | 4.6% | 6.6カ月 | 380万円 | 78,893円 |

6月はT'sを抜いても平均利回り3.9%でした。

なんとか4%台に乗せたいです。

B-Denの200万円を除くと180万円ですね。

もうちょっと積極的に投資しないといけないんだけど…

根がビビリなもので…

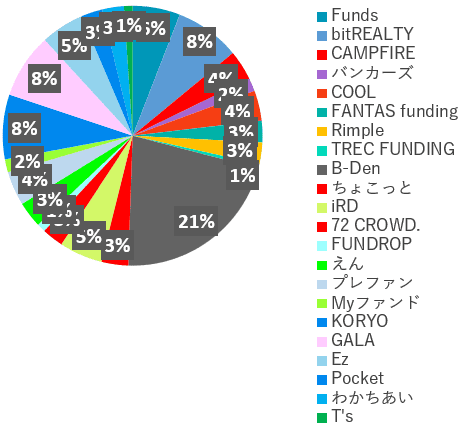

現在の投資状況

次は7月末時点での投資状況です。

こんな感じになっています!

業者別投資額

7月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| Funds | 110万円 |

| bitREALTY | 151万円 |

| CAMPFIRE Owners | 70万円 |

| バンカーズ | 30万円 |

| COOL | 70万円 |

| FANTAS funding | 50万円 |

| Rimple | 50万円 |

| TREC FUNDING | 10万円 |

| B-Den | 400万円 |

| ちょこっと不動産 | 62万円 |

| iRD | 100万円 |

| 72CROWD. | 50万円 |

| FUNDROP | 20万円 |

| えんfunding | 60万円 |

| プレファン | 79万円 |

| Myファンド | 30万円 |

| KORYO Funding | 150万円 |

| GALA FUNDING | 150万円 |

| Ezファンド | 100万円 |

| 50万円 | |

| わかちあいファンド | 50万円 |

| T's Funding | 20万円 |

| 合計 | 1,862万円 |

7月は過去2番目の償還ラッシュで700万円が戻ってきました。

380万円投資しましたが全然追いつかず。

3カ月ぶりに残高が2千万円を割り込んでしましました。

業者ではCRE、AG、大家など残高がゼロになってしまいまして。

投資中の業者は22社に減ってしまいました。

目標の30社がまた遠のきました。とほほ…

受け取った分配金

さぁ、お楽しみ、7月にゲットした分配金(税引前)です!

| 事業者名 | 分配金額 |

|---|---|

| CAMPFIRE Owners | 2,672円 |

| CRE Funding | 5,102円 |

| AGクラファン | 3,200円 |

| FANTAS funding | 8,741円 |

| property+ | 4,350円 |

| TREC FUNDING | 1,290円 |

| 大家どっとこむ | 23,340円 |

| B-Den | 15,120円 |

| iRD | 3,600円 |

| 7月合計 | 67,415円 |

| 7月までの累計 | 2,094,125円 |

償還が多かった割には分配金はイマイチで。

利回りの低さが反映されてきたのかな?

そんな中、大儲けになったのが大家どっとこむの押上4期です。

早期償還で21日間の運用になったのですが、元本56万円に対して分配が15,820円。

年利換算で驚異の利回り49%!!!

21日と言わず21年くらいお世話になりたかったです。笑

あざっす!

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信

7月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 1,833,331円 | 1,939,091円 | 105,760円 |

| ウェルスナビ | 600,000円 | 791,980円 | 191,980円 |

| 合計 | 2,433,331円 | 2,731,071円 | 297,740円 |

ひふみは6月とほぼ同じでプラスの5.8%です。低迷が続いています。

一方のウェルスナビはプラスの32%と相変わらず好調です。

ここからも日本経済の低迷がうかがえてしますのでしょうか?

ですが、これからも今まで通りに積み立て続けます。

7月の投資のまとめ

それでは7月の反省と8月の方針です。

より安全重視に

根拠のないなんとなくの感覚ですが。

都心部の不動産価格の値上がりについて、不動産自体の価値は上がっているのでしょうか?

価値に関係なくお金の流れの都合で価格が上がっているみたいな。

そのうち、価値に関係なくお金の都合で価格が下がるんじゃないかな?と。

不動産ってそんなものでしょと言われればそれまでですが。

いずれネジレが限界を迎え調整が入るのでは?と、漠然とした不安を感じています。

不動産担保のソシャレンにしても不動産クラファンにしても、より短期でより安全性が高い案件に絞っていこうと考え中です。

業者の取捨選択をシビアに

それと、新規参入の不動産クラファンの業者さん。

もちろんしっかりした業者さんもいらっしゃいます。

でも同時に、アレ?って思うような業者さんが以前より増えてるっぽい気が。

なんかいい加減だったりザルだったり、ノウハウあるの?みたいだったり。

以前は新規業者はすべて会員登録していましたが、先日久々に登録を見送った業者さんが出ました。

僕はソシャクラあわせて約90社で会員登録していますが、1割弱の業者がいまだ募集ゼロ、もしくは、募集1件で止まっています。

ブームに乗って参入したのは良いけれどみたいな、要は準備不足、失礼ながら実力不足な業者もあるってことでしょう。

僕は基本的に参入ウェルカムですし、初物には積極的に投資するスタンスです。

ただ、ちょっと用心した方が良いような気がしてきています。

でも基本はアグレッシブに!

と、ネガティブなことを書きましたが、基本はイケイケです。

守るものがない貧乏人が守りに徹してどうすんねん。

人生、攻めてなんぼじゃ!

ってことで、暑い8月、アグレッシブに投資します。

イケイケです!

コメント