【2025年4月5日更新】

プレファンってどうなの?

上場企業系なので安全そうだけど。

超人気で大盛り上がりって感じでもない。

投資して良いか迷いますよね?

そこで、プレファンで200万円を投資した現役投資家が、実体験から解説します。

結論から言うと以下の通りです。

- 結論:確信を持てるならフル突っ込み!

- 運営会社が上場企業

- 営業ツールゆえに安全

- ポイントは確信を持てるか

- 持てるなら、迷わず投資!

実際にやってみた立場から、プレファンの悪いところも含めてホンネで解説します。

みなさんの参考になったらうれしいです!

忖度なしのガチ解説です!

見落としている業者がきっとある!

タップできる目次

プレファンの概要

それではさっそくプレファンの概要から説明します。

基本情報

プレファンの基本情報は以下の通りです。(2025年4月5日現在、利回りと運用期間は直近1年間の傾向)

| サービス名 | プレファン |

|---|---|

| 運営会社 | 株式会社プレサンスリアルタ |

| 運営開始 | 2021年10月 |

| 累計調達額 | 5億2,744万円 |

| 利回り | 3.5~5.5% |

| 運用期間 | 6カ月 |

| 最低投資額 | 1万円 |

プチ解説 利回りとは?

プチ解説 運用期間とは?

プチ解説 最低投資額とは?

プレファンは僕がガッチガチに堅いと確信している業者です。

これまでに利払いの遅れを含め投資家の被害は起きていません。

投資家は損してないよ。

プチ解説 業者とは?

●公式サイト:プレファン

投資の仕組み

プレファンは不動産投資型クラウドファンディングというタイプの投資です。

どのような仕組みの投資なのか説明します。

知っている方は次へGO!

→ 次へGO!

不動産投資型クラウドファンディングとは?

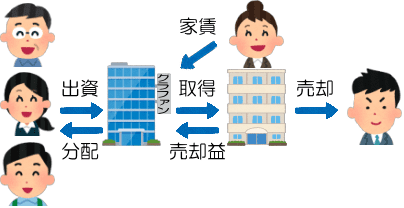

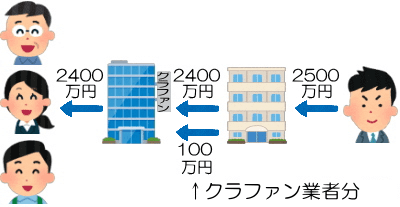

不動産投資型クラウドファンディング(以下、不動産クラファン)は次のような仕組みの投資です。

- 多数の投資家が出資する

- クラファン業者が物件を取得する

- 物件を貸して家賃を得る

- 運用期間の最後に売却して売却益を得る

- 利益を投資家に分配する

- 売却代金で投資家に元本を返す

プチ解説 出資とは?

プチ解説 分配とは?

プチ解説 元本とは?

不動産をみんなで保有して利益を分け合うイメージです。

共同の大家さんだね。

手軽にできる不動産投資

個人で投資用不動産を取得すると最低でも数百万円かかりますが。

不動産クラファンは1万円から投資可能です。

また、不動産投資では次のような作業が発生しますが、

- 物件探し

- 不動産登記手続き

- 入居者探し

- 家賃の徴収

- クレーム対応

- 売却手続き

- etc.

これらの作業はすべてクラファン業者が代行します。

少額からできて手間いらず。

不動産クラファンは手軽にできる不動産投資です。

プレファンはクラファン業者です!

運営会社

運営会社はプレサンスリアルタ

プレファンはプレサンスリアルタが運営しています。

同社は中古マンションの売買、仲介を行う不動産会社です。

| 会社名 | 株式会社プレサンスリアルタ |

|---|---|

| 代表者 | 原田 昌紀 |

| 所在地 | 大阪市中央区城見1丁目2-27 |

| 設立 | 2008年8月 |

| 資本金 | 1億100万円 |

実質的な運営会社はプレサンスコーポレーション

プレサンスリアルタはプレサンスコーポレーションの100%子会社です。

| 会社名 | 株式会社プレサンスコーポレーション |

|---|---|

| 代表者 | 原田 昌紀 |

| 所在地 | 大阪市中央区城見1丁目2-27 |

| 設立 | 1997年10月 |

| 資本金 | 73億2,602万円 |

代表者も所在地も同じですので、リアルタはプレサンスの中古マンション事業部のような位置付けです。

なのでこの記事では、プレファンの実質的な運営会社はプレサンスコーポレーションであるとします。

以下同社についての解説です。

プレサンスは大手マンションデベロッパー

プレサンスコーポレーションは東証スタンダード上場の大手マンションデベロッパーです。

プレサンスブランドのマンションを販売しており、特に関西、中京で高い知名度を誇ります。

新築分譲マンションの市場動向調査を行う不動産経済研究所は、分譲マンションの供給ランキングを毎年発表しています。

それによると、プレサンスコーポレーションはトップ3の常連です。

| 順 | 2023年 | 2022年 | 2021年 | |

|---|---|---|---|---|

| 1 | 三井不動産 | 3,423戸 | 野村不動産 | 野村不動産 |

| 2 | プレサンス | 3,390戸 | プレサンス | 三井不動産 |

| 3 | 野村不動産 | 3,061戸 | 三井不動産 | プレサンス |

直近では全国で2位ね。

特に近畿圏、中京圏(下表のその他に含む)に強く、財閥系に大差を付けて首位に立っています。

| 順 | 2023年 | |||

|---|---|---|---|---|

| 企業 | 首都圏 | 近畿圏 | その他 | |

| 1 | 三井不動産 | 2,788戸 | 262戸 | 197戸 |

| 2 | プレサンス | 20戸 | 1,761戸 | 1,609戸 |

| 3 | 野村不動産 | 2,262戸 | 274戸 | 429戸 |

プレサンスコーポレーションの経営状況

プレサンスコーポレーションの経営状況を見てみましょう。

2024年9月期は売上高1,807億円で増収増益でした。(連結、100万円)

| 決算期 | 売上高 | 経常利益 | 純資産 | 自己資本比率 |

|---|---|---|---|---|

| 2020年3月 | 243,813 | 29,079 | 140,132 | 51.8% |

| 2021年9月 | 99,752 | 13,888 | 148,256 | 57.6% |

| 2022年9月 | 145,205 | 20,809 | 160,768 | 63.8% |

| 2023年9月 | 161,311 | 25,322 | 176,266 | 64.6% |

| 2024年9月 | 180,745 | 28,015 | 196,009 | 60.1% |

決算期の変更などがあったため数字が大きく動いていますが。

純資産が1千億円以上あり、自己資本比率は60%超と極めて高いです。

大企業です!

募集状況

次にプレファンの募集状況について解説します。

募集実績

まず募集実績です。(2025年は3月募集分まで)

| 期間 | 案件数 | 募集額 |

|---|---|---|

| 2021年 | 2件 | 1,645万円 |

| 2022年 | 17件 | 2億579万円 |

| 2023年 | 17件 | 2億8,880万円 |

| 2024年 | 1件 | 1,640万円 |

| 2025年 | 0件 | 0円 |

プチ解説 案件とは?

2023年まで順調に募集額を増やしてきました。

しかし、2024年6月を最後に募集が止まっています。

募集頻度と1回あたり募集額

次に月平均の募集回数と1回あたりの募集額です。(2025年は3月募集分まで)

| 期間 | 月平均募集回数 | 1回あたり募集額 |

|---|---|---|

| 2021年 | 1.0件 | 823万円 |

| 2022年 | 1.4件 | 1,211万円 |

| 2023年 | 1.4件 | 1,699万円 |

| 2024年 | 0.1件 | 1,640万円 |

| 2025年 | 0件 | – |

2024年に入り募集回数が激減しています。

募集額は1千万円台です。

募集が増えてほしいね。

償還実績

投資家のお金は戻ってきているか、償還実績を見てみましょう。(2025年4月5日現在)

| 区分 | 金額 | 構成比 |

|---|---|---|

| 累計調達額 | 5億2,744万円 | 100% |

| 内、償還済み | 5億2,744万円 | 100% |

| 内、運用中 | 0円 | 0% |

プチ解説 償還とは?

すべての案件で運用が終了し、元本が投資家に戻ってきています。

募集が減った結果であり、投資家としてはあまり喜べる状況ではありません。

利回りと運用期間

直近1年間(2024年4月~2025年3月)に募集された案件の利回りと運用期間を解説します。

利回り

利回りは最低3.5%、最高3.5%、平均3.5%です。

| 利回り | 案件数 | 構成比 |

|---|---|---|

| 3%台 | 1件 | 100% |

以前は多くの案件で利回り4%台でした。

上場企業系の業者では高めと言って良い水準です。

プチ解説 上場企業系とは?

上場系は3%台だよね。

平均利回りの推移

次に平均利回りの推移です。(2025年は3月募集分まで)

| 期間 | 平均利回り |

|---|---|

| 2021年 | 5.0% |

| 2022年 | 4.8% |

| 2023年 | 4.6% |

| 2024年 | 3.5% |

| 2025年 | – |

一時は4%台前半まで下がった後、4%台後半まで戻りました。

しかし、2024年に初めて3%台の案件が出ています。

4%台に戻ってほしい。

運用期間

運用期間はすべて6カ月以下です。

| 運用期間 | 案件数 | 構成比 |

|---|---|---|

| 6カ月以下 | 1件 | 100% |

2023年12月に初めて運用期間5カ月の案件が募集されましたが、それまではすべて6カ月でした。

運用期間は短いほどリスクが下がるので好条件です。

手数料

プレファンの手数料は以下の通りです。

| 項目 | 金額 | ||

|---|---|---|---|

| 会員登録 | 無料 | ||

| 口座維持 | 無料 | ||

| 投資申込 | 無料 | ||

| 退会 | 無料 | ||

| 入金時の振込手数料 | 投資家負担 | ||

| 出金時の振込手数料 | 無料 | ||

プチ解説 入金、出金とは?

振込先はGMOあおぞらネット銀行の口座です。

ですので、GMO銀行の口座から振り込めば手数料は無料になります。

僕も使ってます!

●公式サイト:プレファン

プレファンのデメリットとリスク

ここからはプレファンの悪いところを見ていきます。

分配金と元本は保証されない

空室続きで家賃が入ってこないと、分配金は得られません。

運営会社の倒産で元本が戻ってこないこともありえます。

ノーリスクの儲け話ではないことを理解しておきましょう。

他の業者も同じだよ。

中途解約できない

運用期間中の中途解約は不可です。

クーリングオフ期間はプレサンスへの譲渡を申請することができますが、それを除いて解約はできない点に注意が必要です。

プチ解説 譲渡とは?

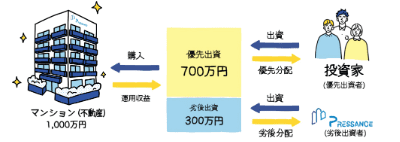

劣後出資比率が低い

以前は30%だった

プレファンのサイトには下の図があります。

これを見てプレファンの劣後出資比率は30%だと思うかもしれません。

プチ解説 劣後出資比率とは?

確かに、プレファンの劣後出資比率は第3号案件までは30%でした。

現在は5%以下

しかしその後は急落し、2023年下期は業界最低レベルの平均3.9%でした。

2024年6月には過去最低となる0.6%の案件も出ています。(2025年は3月募集分まで)

| 期間 | 劣後出資比率 |

|---|---|

| 2021年 | 30.0% |

| 2022年 | 11.5% |

| 2023年 | 4.5% |

| 2024年 | 0.6% |

| 2025年 | – |

ただ、後述しますが劣後出資比率に関係なくプレファンの安全性は高いと考えます。

のちほど説明します!

投資しにくい

抽選倍率が高い

プレファンの募集は抽選方式ですが募集額が少ないです。

1回あたりの募集額は1千万円台にすぎません。

プチ解説 抽選方式とは?

このため、抽選倍率が高止まりしています。(2025年は3月募集分まで)

| 期間 | 抽選倍率 |

|---|---|

| 2021年 | 7.9倍 |

| 2022年 | 9.7倍 |

| 2023年 | 8.3倍 |

| 2024年 | 5.2倍 |

| 2025年 | – |

なかなか当選しないため投資しにくいです。

それはツライ…

部分当選がある

ただ、50万円で応募して30万円だけ当選という、部分当選がよく適用されます。

プレファン側でも当選者を増やしたい意向はあるようです。

僕も部分当選しました!

新規会員の優遇がある

また、新規会員限定の優遇案件が募集されることもあります。

応募できるのが新規会員だけなので抽選倍率が下がり投資しやすくなる案件です。

応募はしよう

プレファンは投資しにくいですが、後述するように安全性が高いです。

また、利回りは4%台と上場企業系としては高い水準です。

当たればラッキーで毎回応募することをおすすめします。

ポチるだけだよ。

分配が満期一括

プレファンの分配は運用終了後にまとめて支払われる満期一括です。

最後まで分配金が入ってこないので、儲かっている実感を得にくいかもしれません。

ここまでデメリットでした!

●公式サイト:プレファン

プレファンのメリットと特長

プレファンには良いところもたくさんあります。

セイムボート出資方式を採用

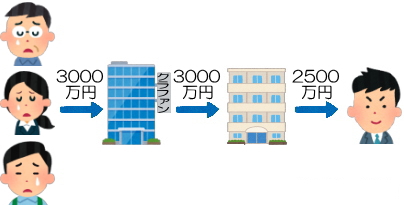

投資家だけでの出資は危険

投資家だけで3,000万円を出資してマンションを取得したとします。

もしこのマンションが2,500万円でしか売れなかったら?

投資家が500万円の損失ですよね。

ところが、売却を担当したクラファン業者は損失ゼロです。

もしかしたら売った相手が友人で、わざと安く売ったかも?

不正じゃん!

このように投資家だけでの出資は危険です。

業者も一緒に出資する

そこで不動産クラファンでは業者も一緒に出資します。

こうすれば安く売ると業者も損をするので、高く売ろうとがんばりますよね。

セイムボート出資方式

このように投資家と業者が一緒に出資する仕組みをセイムボート出資方式といいます。

プレファンはセイムボート出資方式を採用しているので、投資家の安全性が高まるのです。

優先劣後出資方式を採用

投資家への償還を優先

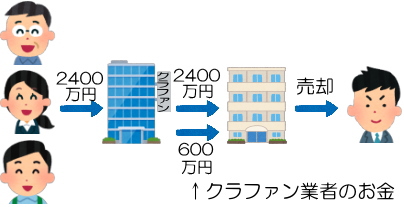

ただ、業社ががんばっても2,500万円でしか売れないこともあるでしょう。

この場合、売却代金の2,500万円はまず投資家分の償還にあてられます。

業者が受け取るのは残った100万円だけです。

| 出資者 | 出資額 | 償還額 |

|---|---|---|

| 投資家 | 2,400万円 | 2,400万円 |

| 業者 | 600万円 | 100万円 |

500万円の損は業者がかぶるのね。

優先劣後出資方式

このように、

- 投資家分の償還が優先され

- 業者分の償還が後回し(劣後)にされる

出資の仕方を優先劣後出資方式といいます。

プレファンは優先劣後出資方式を採用しているので、最悪の場合のリスクが低くなります。

運営会社が上場企業

運営会社がスタンダード上場企業

プレファンの実質的な運営会社はプレサンスコーポレーションです。

創業は1997年で20年以上の歴史を持つ東証スタンダード上場企業です。

上場企業は信頼性、安全性が高いです。

また、経営数値などが公開されるので、経営悪化などを早いタイミングでつかむことができます。

早めに逃げられる。

プライム上場企業の子会社

さらに、プレサンスコーポレーションの親会社はオープンハウスグループです。

同社は東証プライム上場の大手不動産会社で、売上高1兆3千億円、総資産は1兆円を超えます。

プレファンはプライム上場系でもあるので、高い信頼性が期待できるでしょう。

上場系は安心だよ。

本業のノウハウを活用している

プレサンスコーポレーションはマンションデベロッパー大手です。

グループ全体で分譲マンションの開発から管理までを手掛けています。

これらは不動産クラファンを運営する上で必要不可欠な業務です。

- マンションの仕入れ

- 入居者探し

- 賃貸管理

- 売却etc.

プレファンは本業で培った豊富なノウハウを活かして運営されています。

不動産のプロが運営してるよ。

本業の営業ツール

ここからが最も重要なところです。

プレファンを運営する目的は?

プレサンスコーポレーションの売上高は年間1千億円以上。

これに対してプレファンの募集額は数億円です。

本体の規模に比べて小さすぎ、十分な利益が出るとは思えません。

プレサンスコーポレーションは何のためにプレファンを運営するのでしょうか?

言われてみれば確かに。

狙いはマンション販売

恐らくプレサンスコーポレーションの狙いは自社マンションの販売です。

- プレファンで投資をする

- マンション投資に興味を持つ

- プレサンスの投資用マンションを買う

投資家にプレサンスのマンションを買ってほしい。

プレファンは本業のための営業ツールということです。

プレファンの会員登録が個人しかできないのも、投資家に投資用マンションを買ってもらうのが狙いだからでしょう。

営業ツールゆえに安心

もし、投資家がプレファンで損をしたら、プレサンスのマンションを買うでしょうか?

買うわけない!

なので、プレファンが投資家に損をさせる可能性は限りなくゼロだと僕は考えています。

営業ツールゆえに安全性が高い。

これがプレファンの最大の強みです。

ガチガチに堅いです!

利回りが高め

プレファンの利回りは4%台が中心です。

もちろん、ASSECLIやVERFUNDのように6~7%台の業者もありますが。

上場企業系で4%台であれば納得できるレベルでしょう。

運用期間が短い

プレファンの運用期間はすべての案件で6カ月以内です。

運用期間が短いほどリスクが下がるので好条件といえます。

手数料が少ない

プレファンで投資家が負担する手数料は入金時の振込手数料だけです。

なお、プレファンの口座はGMOあおぞらネット銀行なので、GMO銀行から振り込めば手数料は無料になります。

手軽に投資できる

プレファンの最低投資額は1万円です。

また、投資家がやる作業は3つだけ。

- 案件を選ぶ

- 応募する

- お金を振り込む

少額からできて手間いらず。

プレファンは手軽にできる投資です。

入金は当選してから

応募する前にデポジット口座への入金が必要な業者では、次のような問題が起こります。

- お金を振り込んだ

- 落選で投資できなかった

- デポジット口座でお金が寝る

- 引き出すには手数料が必要

プチ解説 デポジット口座とは?

プレファンは当選してからお金を振り込む後入金方式です。

なので、お金が寝る心配はありません。

ここまでメリットでした!

●公式サイト:プレファン

プレファンの評判と口コミ

プレファンの評判です。

悪い評判と口コミ

募集期間が長い

長すぎると忘れてしまうし資金計画が立てにくいですよね。

僕は募集期間の最後の方で応募するようにしています。

抽選の倍率が高い

当落の通知メールが来ないことがある

落選した

倍率が高くて投資しにくい、落選したという声が多いです。

こればかりは人気業者の宿命です。

不人気だと心配だし。

良い評判と口コミ

当選した

もちろん、当選したという声もあります。

部分当選した

また、プレファンは部分当選が多いのも特長です。

全落ちよりも一部でも当選する方がうれしいですよね。

なお、常に40%と決まっているわけではありません。

僕は3回当選しています!

●公式サイト:プレファン

プレファンの注意点と対策

僕が考えるプレファンで投資する際の注意点と対策です。

営業ツールの保証はない

僕はプレファンは安全性が極めて高いと考えています。

- プレファンは営業ツール

- 目的はマンションを買ってもらうこと

- なので投資家に損はさせない → 安全性が高い

ただ、これは僕の推測にすぎないです。

間違いなく営業ツールである保証はありません。

保証はない…

どうすれば良いの?

安全対策を取って投資

自分なりの結論を出す

プレファンは本当に営業ツールなのか?

まずは、自分でプレファンのサイトを見て調べ考える。

そして、営業ツールなのか自分なりの結論を出しましょう。

営業ツールだと確信を持てるならばフル投資です。

僕は確信しているので、毎回ガッツリ応募しています。

Max100万円です!

少額と分散を徹底する

逆に確信を持てないならば見送りです。

自信を持てない投資に手を出すべきではありません。

でも投資したいw

その場合はしっかり安全対策を取りましょう。

- 堅い案件を選ぶ

- 少額で投資する

- 複数の案件に分散させる

少額、分散を徹底することで、万が一の場合の被害を小さくできます。

他の業者も利用する

ただ、少額で投資すると全体の投資額を増やせません。

ですので、他の業者も積極的に利用しましょう。

利用する業者を増やすことで、投資の機会が増え分散投資にもつながります。

分散は投資の基本だよ。

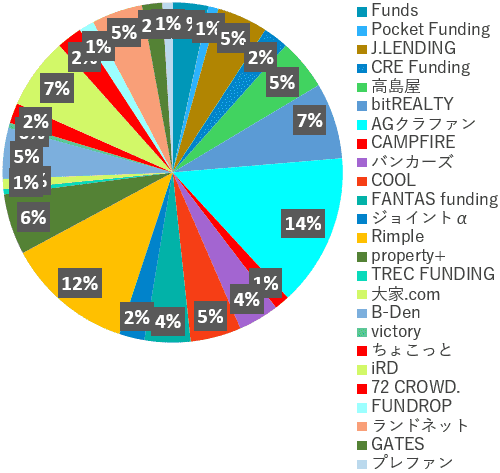

僕は常に20社以上で投資しており、会員登録済みの業者は100社以上です。

僕がおすすめする業者は、こちらの記事で紹介しています。

こちらはソシャレン、クラファン、すべての業者のリストです。

知らない業者がきっとある!

●公式サイト:プレファン

プレファンでの投資実績と体験談

プレファンでの僕の投資実績を公開します。

僕の投資実績

僕がこれまでに投資したのは以下の案件です。

約5万円の利益が出ています。

| 投資時期 | 案件 | 利回り | 投資額 | 分配金 |

|---|---|---|---|---|

| 2021年12月 | 2号 玉造 | 4.90% | 20万円 | 4,948円 |

| 2022年7月 | 12号 心斎橋 | 4.85% | 59万円 | 14,426円 |

| 2023年7月 | 29号 神戸 | 4.75% | 40万円 | 9,500円 |

| 2023年10月 | 33号 神戸 | 4.54% | 80万円 | 18,210円 |

| 合計 | 199万円 | 47,084円 |

プレファンでの体験談

当選しにくい

僕はプレファンでこれまでに募集された37案件すべてに応募しています。

4回しか当選していないのは、ひとえにクジ運の絶望的な悪さによるのですが。苦笑

それを差し引いてもプレファンは当選しにくいです。

業界屈指のレベルだと思います。

あまり力を入れていない

僕が利用してみての実感ですが、プレファンは不動産クラファン事業にあまり力を入れていないと感じます。

自社マンションを売るための営業ツールと割り切っている。

不動産クラファンを収益事業としてやっている他社と比べて、注力度が低いなというのが僕の本音です。

募集がずっと止まっているのも、マンション販売にあまりつながっていないからかもしれません。

それでも優良投資先

とは言え、上述したように営業ツールゆえに安全性が高いことに変わりはありません。

注力度が高かろと低かろうと、安全に投資できてしっかり儲かるならば、何も問題ありませんよね。

ですのでプレファンが営業ツールである限り、僕は今後も投資し続けます。

RimpleやGALA FUNDINGと並んで、間違いなくガチ堅の業者です。

募集を待ってます!

●公式サイト:プレファン

プレファンの会員登録の注意点

プレファンで会員登録する際の注意点です。

会員登録のポイント

条件

- 20歳未満は不可

- 法人での登録は不可

手続きの流れ

- 他の業者と同じ流れ

- eKYC(スマホでの本人確認)に対応

- アップロード+ハガキ送付でも可

- 転送不可簡易書留

本人確認資料として使えるもの

- eKYCの場合

- 運転免許証

- マイナンバーカード

- 写真付き住民基本台帳カード

- ハガキの場合(以下から2点)

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード

- 住民票

- 年金手帳

- 身体障害者手帳

マイナンバーの扱い

- マイナンバーの登録が必要

- 会員登録時に提出する

- 以下のいずれかをアップロード

- マイナンバーカード

- マイナンバー通知カード

- マイナンバーの記載がある住民票の写し

- マイナンバーの記載がある住民票記載事項証明書

提携銀行

- GMOあおぞらネット銀行

- 同行から振り込めば振込手数料が無料

- 出金手数料は業者負担(無料)

登録完了までの所要日数の目安

- eKYCは数日

- ハガキの場合は最長で1週間程度

会員登録の注意点

入金時の注意

- 本人名義の口座から振り込む

- 会員登録時に登録した口座以外からでも可能

簡単に登録できるよ。

●公式サイト:プレファン

プレファンのまとめ

以上、プレファンについて見てきました。

最後に要点をまとめます。

プレファンの要点

プレファンの要点は以下の通りです。

- 主なデメリット

- 劣後出資比率が低い

- 投資しにくい

- 主なメリット

- 運営会社が上場企業

- 本業の営業ツール

- 利回りが高め

- 注意点と対策

- 営業ツールの保証がない

- 営業ツールか自分なりに判断

- 少額と分散を徹底

確信できるならフル突っ込み!

プレファンは運営会社が東証スタンダード上場企業です。

その親会社のオープンハウスグループも東証プライム上場企業。

上場企業がダブルでついており、信頼性の高さは業界屈指です。

上場系は安心できる。

それ以上に大きいのはプレファンが営業ツールであること。

プレファンを運営する真の狙いはマンション販売です。

であるならば、プレファンで投資家に損をさせることは考えにくい。

マンションを買ってもらえなくなるから。

営業ツールゆえに安全。

これがプレファンの一番の強みです。

元本はきっと戻ってくる!

ただ、これは僕の推測に過ぎません。

「プレファンは営業ツール」であることに確信を持てるか?

これがプレファンで投資するかの最大のポイントになります。

ですので、まずプレファンのサイトを読んでしっかり考える。

そして、自分なりに判断する。

営業ツールだと確信を持てるならば、迷わずフル投資です。

僕は100%の確信を持っています。

この判断が変わらない限り、フルで突っ込み続けます。

100万円で応募です!

逆に確信を持てないならば、勇気を持って見送りましょう。

自分で自信を持てない投資をすべきではありません。

もしどうしてもするならば、少額+分散を徹底。

安全対策をしっかり取ってください。

上場企業2社がついた堅い業者です。

プレファンでお金を増やしましょう!

サイトを読んで判断を!

会員登録だけでアマゾンギフト券1万円以上ゲットできます!

コメント