ALTERNA(オルタナ)と不動産クラウドファンディング(以下、不動産クラファン)は似ていますが、まったくの別物です。

何が同じで何が違うのか?

現役のクラファン投資家が初心者に分かりやすく解説します。

バッチリ理解できます!

会員登録だけでAmazonギフト券がもらえます!

タップできる目次

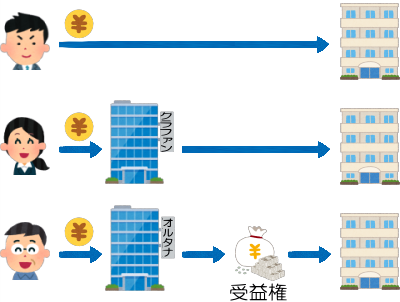

オルタナと不動産クラファンの仕組みの違い

オルタナと不動産クラファンでは、そもそも投資の仕組みが違います。

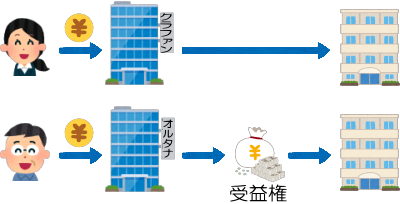

投資対象が違う

不動産クラファンでは投資家から集めた資金で不動産を取得します。

一方、オルタナでは不動産の信託受益権を取得します。

不動産の信託受益権とは「不動産から生まれる利益を受け取る権利」のことです。

| 投資商品 | 投資対象 |

|---|---|

| 不動産クラファン | 不動産 |

| オルタナ | 信託受益権 |

オルタナでは間に1ステップ入るところが両者の仕組みの違いです。

オルタナは不動産クラファンではない

不動産クラファンは不動産特定共同事業を使った投資商品です。

そして、不動産特定共同事業の対象となる不動産取引は不動産の売買、交換または賃貸借に限定されます。

この法律において「不動産取引」とは、不動産の売買、交換又は賃貸借をいう。(不動産特定共同事業法 第2条第2項)

オルタナで売買するのは不動産ではなく信託受益権です。

この点でオルタナは不動産特定共同事業に該当しません。

それゆえ、オルタナは不動産クラファンではないのです。

不動産クラファンだと思ってた。

オルタナと不動産クラファンの共通点

それではまず、オルタナと不動産クラファンで同じところを見てみましょう。

不動産への間接投資

不動産を自分で保有しない

一般の不動産投資では投資家が自分で不動産を保有します。

不動産への直接投資です。

これに対して、オルタナと不動産クラファンは自分で保有するのではありません。

あくまでも不動産への間接投資です。

手間から開放される

不動産を自分で保有しないので、物件探しや登記手続きといった作業をせずに済みます。

また、設備の保全や入居者対応などの物件管理、賃貸管理は業者にお任せです。

オルタナと不動産クラファンは不動産への間接投資であるため、投資家は不動産投資の手間から開放されます。

丸投げで手間いらず。

不動産への小口投資

不動産への直接投資では最低でも数百万円、普通は1千万円以上の資金が必要です。

これに対し、オルタナと不動産クラファンは10万円や1万円といった小口で投資できます。

貧乏人でも大丈夫。

手軽にできる不動産投資

手間いらずで少額からできる。

手続きはすべてスマホで完結。

オルタナと不動産クラファンは手軽にできる不動産投資です。

電話も郵便も不要です!

利益と元本は保証されない

空室続きで家賃が入らず、分配金が減ったりゼロになる可能性があります。

また、災害で物件が倒壊したら売却できず、元本は1円も戻ってきません。

オルタナ、不動産クラファンともにリスクのある投資です。

ノーリスクの美味しい儲け話じゃない。

オルタナと不動産クラファンの相違点

次はオルタナと不動産クラファンで違うところです。

物件の規模と分配原資

オルタナはインカムゲイン中心の大型物件

オルタナで扱う物件は数十億円の大型物件です。

また、分配原資が家賃収益(インカムゲイン)中心の案件として組成されます。

不動産クラファンの大型物件はキャピタルゲイン中心

これに対して不動産クラファンの投資対象は数千万円の物件がメインです。

もちろん、中には数億円、数十億円の大型物件もあります。

ただ、ほとんどが分配原資が売却益(キャピタルゲイン)中心の案件です。

オルタナは低リスクで大型物件に投資できる

インカム型は入居者がいる限り安定して利益が上がります。

一方、キャピタル型は売れたときの利益は大きいものの、売れなかったり想定より安値になるなどリスクも高いです。

| 区分 | 利益 | リスク |

|---|---|---|

| インカム型 | 小さい | 低い |

| キャピタル型 | 大きい | 高い |

キャピタル型より低いリスクで大型物件に投資できる点で、オルタナは不動産クラファンより有利です。

優良大型物件はオルタナの特長だよ。

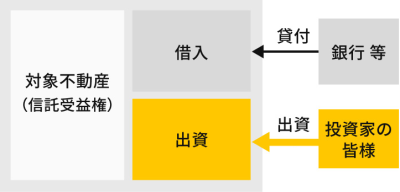

レバレッジ効果の有無

オルタナはレバレッジ効果あり

オルタナでは投資家の出資と銀行の融資を組み合わせることで、より規模の大きい物件を扱います。

また、物件の利回りと銀行金利の差を使って、分配利回りをアップします。

これをレバレッジ効果といいます。

不動産クラファンでレバレッジ活用は少ない

不動産クラファンでも銀行融資を併用した案件の組成は大家どっとこむなどで事例があります。

ただ、そのようなレバレッジ効果を活かした案件はごく一部です。

この点もオルタナの勝ちだね。

値動きの有無

不動産クラファンは値動きはない

不動産クラファンでは10万円投資したら自分の出資持分の価値は10万円のままです。

株やFXのような値動きはありません。

相場を気にせずに済む投資。

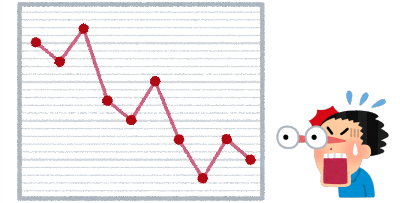

オルタナは値動きがある

オルタナでは投資対象は不動産の信託受益権です。

そして、不動産価値の変動に伴って信託受益権の価値は変動します。

自分の出資持分の価値が上がったり下がったりする。

オルタナは値動きがある投資です。

暴落したり…

オルタナの値動きは小さい

ただ、オルタナは都心の好立地など価値が安定した物件を扱うようにしています。

ですので、株やFXと違い値動きは小さいです。

とは言え、値動き自体はありますので、この点では不動産クラファンの方が有利でしょう。

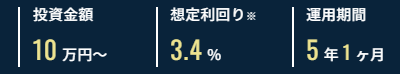

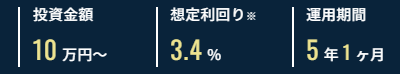

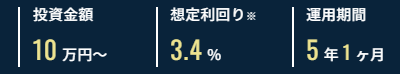

運用期間

不動産クラファンの運用期間は業者によりますが、多くが数カ月から1年、長くても2年です。

これに対して、オルタナの運用期間は5年前後もあります。

| 投資商品 | 運用期間 |

|---|---|

| 不動産クラファン | 2年以内 |

| オルタナ | 5年前後 |

一般に運用期間が長くなるほど不確実性が高まりリスクも高まります。

運用期間の安全性は不動産クラファンの方が高いです。

オルタナは途中で売れるよね?

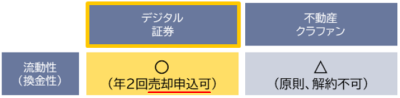

途中解約の可否

オルタナの途中売却について説明しましょう。

不動産クラファンは途中解約不可

まず、不動産クラファンはほぼすべての業者で途中解約はできません。

大半の案件で途中解約できるのは大家どっとこむくらいです。

オルタナは途中解約可

これに対し、オルタナは半年ごとに出資持分を売却できます。

つまり、途中解約可です。

素晴らしい!

必ず売却できるとは限らない

ただし、オルタナ側の事情で新規の売却を停止する場合があります。

だから、オルタナのサイトには「売却可」ではなく「売却申込可」と書かれているのです。

途中で逃げるチャンスがある点で、不動産クラファンよりオルタナの方が有利であることは間違いありません。

ただし、必ず逃げられる保証はない点に注意が必要です。

安全装置の有無

不動産クラファンはある

不動産クラファンにはセイムボート出資、優先劣後出資、マスターリース契約といった安全装置が用意されています。

セイムと優劣はほぼ全社であるよ。

オルタナはない

オルタナにはこれらの安全装置は一切ないです。

運用開始時点で含み益が出る案件が多いので、これを優先劣後出資に相当する値下げ余地と見なすことはできますが。

開始時点の含み益は過去最高でも4%であり、不動産クラファンで多い10~20%には遠く及びません。

値下がりで元本毀損は怖いな。

サイバー犯罪のリスク

オルタナはブロックチェーンの技術を使っています。

このため、秘密鍵の盗難といったサイバー犯罪に遭うリスクが想定されます。

ただ、オルタナのブロックチェーンは暗号資産と違いクローズドなものです。

アクセスできる人は極めて限定されます。

また、仮に台帳が改竄されても元に戻せる仕組みが用意されています。

ですので、サイバー犯罪のリスクが現実化する可能性は極めて低いでしょう。

利回り

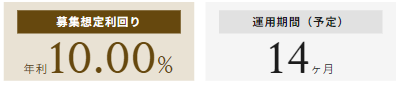

不動産クラファンの利回りは業社によって異なります。

上場企業系で3%台の業者がある一方で、6%を超える業者も多く、中には10%台の業者もあるほどです。

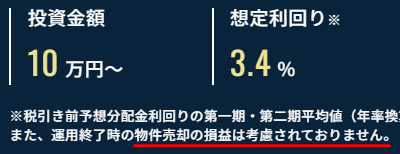

これに対し、オルタナの利回りは3%台が中心で、過去最高でも4%です。

高利回り派にオルタナはおすすめしません。

堅い代わりの低利回りだよ。

利回りが上がる可能性

売却益で利回りアップ

オルタナで募集時に示される利回りは分配原資を家賃収益とする利回りです。

利回りに売却益は含まれていません。

売却益が出れば分配されるので、当初予定より利回りが上がる可能性があります。

ボーナスゲット!

売却損で利回りダウン

もちろん、利回りが上がるのは売却益が出た場合です。

逆に売却損が出れば損が分配されるので、利回りは下がります。

ダメージゲット…

不動産クラファンで利回りアップは少ない

不動産クラファンでも予定以上の売却益が分配され、利回りが予定より上がる業者はありますが。

それはごく一部で、大半の業者は予定利回りが上限です。

その一方で売却損による利回りダウンの可能性はすべての業者にあります。

その意味では利回りアップの可能性が確実にあるオルタナの方が有利でしょう。

ただし、ダウンの可能性もあります!

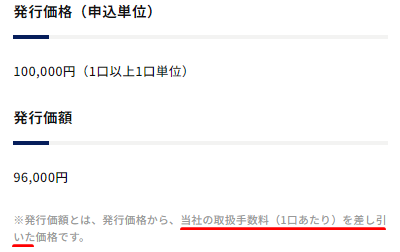

手数料

不動産クラファンの手数料は銀行の振込手数料だけです。

オルタナも表面的には振込手数料だけです。

ただし、10万円投資して得られる持分の価額は96,000円です。

つまり、出資時点で4%の手数料を取られる形になっています。

最低投資額

オルタナの最低投資額は10万円で、10万円単位での増額になります。

これに対し、不動産クラファンでは1万円から1万円単位で投資できる業者が多いです。

ただし、不動産クラファンにも最低投資額が10万円の業者はあります。

ここまで相違点でした!

オルタナと不動産クラファンの一概に言えない点

業社によって事情が異なるため、同じか違うか一概に言えないものもあります。

信頼性の高さ

オルタナは運営会社が三井物産グループですので、信頼性が高いことは間違いありません。

では不動産クラファンはどうかというと、中小企業もあれば東証プライム上場企業もあります。

ですので、オルタナの方が信頼性が高い、不動産クラファンの方が低いとは一概には言えないでしょう。

税制の有利さ

税制は課税所得金額や利用する制度により、どちらが有利か変わります。

税率は課税所得金額による

オルタナは所得税が申告分離課税なので住民税も含めた税率は20.315%の定率です。

- 所得税:15%

- 復興特別所得税:0.315%

- 住民税:5%

一方の不動産クラファンは所得税が総合課税であるため、課税所得金額によって税率が変わります。

- 所得税:5~45%

- 復興特別所得税:0.105~0.945%

- 住民税:10%

具体的には下表の通りです。

| 課税所得金額 | 総合課税 |

|---|---|

| 195万円以下 | 15.105% |

| 195万円超~330万円以下 | 20.21% |

| 330万円超~695万円以下 | 30.42% |

| 695万円超~900万円以下 | 33.483% |

| 900万円超~1,800万円以下 | 43.693% |

| 1,800万円超~4,000万円以下 | 50.84% |

| 4,000万円超 | 55.945% |

オルタナは20.315%なので、課税所得金額が330万円以下であれば税率は不動産クラファンの方が低い。

330万円を超えればオルタナの方が低いです。

| 課税所得金額 | 税率 |

|---|---|

| 330万円以下 | 不動産クラファンの方が有利 |

| 330万円超 | オルタナの方が有利 |

オルタナが常に有利ではないんだ。

なお、オルタナでも源泉徴収なしにして確定申告で総合課税を選べば、330万円以下で不動産クラファンと同じ税率になります。

損益通算と繰越控除

オルタナは確定申告で損益通算と繰越控除ができます。

不動産クラファンは総合課税なのでどちらもできません。

この点ではオルタナの方が有利です。

物件管理や賃貸管理のレベル

物件管理や賃貸管理のレベルは現場で実務を請け負う管理会社によります。

そして、管理会社のレベルは委託する業社次第です。

ですので、オルタナと不動産クラファンのどちらがレベルが高いかは一概には言えません。

現場次第だもんね。

空室リスク

オルタナの空室リスクは低め

オルタナは扱う不動産が大型物件です。

マンションの全室が空室になる可能性は低いので、その点では空室リスクは低いと言えるでしょう。

ただし、物件がホテルの案件ではコロナ禍のようなリスクも想定されます。

不動産クラファンは物件次第

一方の不動産クラファンは投資対象が区分マンションの1室である場合は空室リスクが高いでしょう。

逆に1棟マンション案件やジョイントアルファのような数十室の区分マンションをまとめた案件ですとリスクは低いです。

こちらも案件によります。

売却の難易度

オルタナは数十億円の大型物件なので、買い手が限られる点がハンディです。

不動産クラファンは区分マンションならば買い手となる個人投資家は多数います。

逆に大型物件ならば規模次第ですし、物流施設やホテルですと買い手は限定されるでしょう。

買いたい人の絶対数が少ないよね。

先入金による資金拘束

オルタナは応募時点で入金が必須で、抽選結果や繰上当選が決まるまで資金が拘束されます。

不動産クラファンは先入金で抽選方式の業者は資金拘束になります。

こちらも業者次第です。

決まってから入金にしてほしいな。

オルタナと不動産クラファンの違いのまとめ

それでは最後にオルタナと不動産クラファンの違いをまとめます。

共通点・相違点・一概に言えない点のまとめ

- 共通点

- 不動産への間接投資

- 不動産への小口投資

- 手軽にできる不動産投資

- 利益と元本は保証されない

- 相違点

- 物件の規模と分配原資

- オルタナはインカム中心の大型

- レバレッジ効果の有無

- 大半の不動産クラファンはない

- 値動きの有無

- オルタナは小さいがあり

- 運用期間

- オルタナは長い

- 途中解約の可否

- オルタナは可能性あり

- 安全装置の有無

- オルタナは一切ない

- サイバー犯罪のリスク

- オルタナはあるが可能性は低い

- 利回り

- 不動産クラファンの方が高い

- 利回りが上がる可能性

- オルタナは上げ下げともあり

- 手数料

- オルタナは出資手数料4%

- 最低投資額

- 不動産クラファンは1万円も

- 物件の規模と分配原資

- 一概に言えない点

- 信頼性の高さ

- 税制の有利さ

- 税率は330万円で分かれる

- オルタナは損益通算と繰越控除

- 物件管理や賃貸管理のレベル

- 空室リスク

- 売却の難易度

- 先入金による資金拘束

違いを理解して上手に活用

オルタナ、不動産クラファン、それぞれ良し悪し、向き不向きがあります。

オルタナについて言うならば、

- 高利回り狙いには不向き

- 安全重視派に向いている

です。

とは言え、高利回りを狙いつつ安全対策でオルタナで少額投資もありでしょう。

また、安全重視派でもオルタナに全額投資では逆にリスクが高まります。

分散ゼロになっちゃうから。

オルタナは確実に堅い業者ですので、まず投資先の一つとしてキープ。

その上で不動産クラファンとの違いをよく理解し、長所を活かして上手に活用しましょう。

僕は両方で投資します!

コメント