【2025年6月6日更新】

「J.LENDINGで投資しても大丈夫?」という方へ。

クラウドファンディングで2億円以上を投資してきて損失ゼロの僕の結論は以下の通りです。

- 結論:J.LENDINGはおすすめ

- 運営会社が上場企業で安心

- 高利回りで投資しやすい

- サブの投資先として優秀

この記事ではJ.LENDINGで投資してきた現役投資家の立場で詳しく解説します。

悪いところも語ります!

ソシャレン、クラファン、すべての業者をリストアップしました。

タップできる目次

J.LENDINGの概要

それではまず、J.LENDINGの概要です。

基本情報

J.LENDINGの基本情報は以下の通りです。(2025年6月6日現在、利回りと運用期間は直近1年間の傾向)

| サービス名 | J.LENDING |

|---|---|

| 運営会社 | 株式会社ジャルコ |

| 運営開始 | 2015年12月 |

| 累計調達額 | 123億1,430万円 |

| 利回り | 5~6% |

| 運用期間 | 7~13カ月 |

| 最低投資額 | 50万円 |

プチ解説 利回りとは?

プチ解説 運用期間とは?

プチ解説 最低投資額とは?

運営開始以来、分配の遅れや元本割れは起きていません。

投資家の被害はゼロだよ。

プチ解説 分配とは?

プチ解説 元本割れとは?

●公式サイト:J.LENDING

投資の仕組み

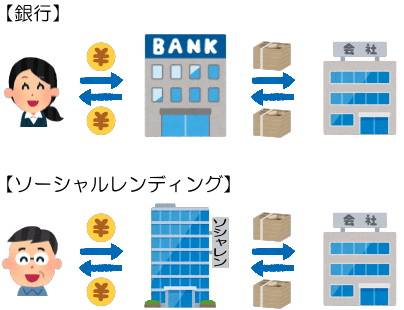

J.LENDINGはソーシャルレンディングというタイプの投資です。

どのような投資なのか仕組みを簡単に説明します。

ご存知の方は次に飛んでください!

→ 次に飛ぶ

ソーシャルレンディングとは?

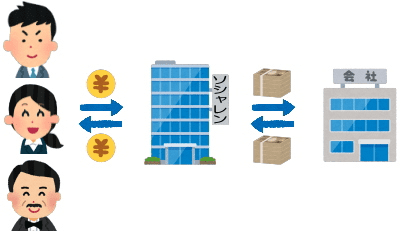

ソーシャルレンディングは「投資家のお金を企業に貸して利息で儲ける投資」です。

- 投資家が出資する

- そのお金をソシャレン業者が企業に貸す

- 企業が利息を付けて返す

- 投資家に利益を分配する

- 投資家に元本を返す

プチ解説 出資とは?

プチ解説 業者とは?

プチ解説 元本とは?

私たちのお金を企業に貸すのね。

J.LENDINGは投資家と企業との間で作業を代行するソーシャルレンディング業者です。

ソーシャルレンディングの本質は貸金業

お金を貸して利息で儲ける。

つまり、ソーシャルレンディングの本質は貸金業です。

貸金業と聞くと不安に感じるかもしれませんが。

私たちは銀行を経由して企業にお金を貸して利息を得ていますよね?

間接的な貸金業という点で、ソーシャルレンディングの仕組みは銀行と同じです。

銀行の代わりにJ.LENDING経由です!

運営会社と経営者

次にJ.LENDINGの運営会社と経営者です。

運営会社はジャルコ

J.LENDINGの運営会社はジャルコです。

| 会社名 | 株式会社ジャルコ |

|---|---|

| 代表者 | 代表取締役 田辺順一 |

| 本社 | 東京都中央区日本橋2丁目16番11号 |

| 設立 | 1956年3月9日 |

| 資本金 | 3億5,000万円 |

| 株主 | JALCOホールディングス(100%) |

どんな会社なの?

上場企業がJ.LENDINGを運営

ジャルコの親会社は東証スタンダード上場のJALCOホールディングスです。

グループの持株会社で実質的にジャルコと同一企業です。

ですので、J.LENDINGは上場企業が運営するソーシャルレンディングです。

上場企業だと安心ね。

ジャルコの主要事業

ジャルコは主に以下の事業を行っています。

- 不動産賃貸事業

- 企業に土地や建物を貸す

- 賃貸収益を得る「大家さん業」

- 貸金事業

- 企業に資金を融資

- 個人相手の消費者金融ではない

そして、J.LENDINGで我々投資家から集めたお金を貸す相手はジャルコの貸金事業での優良な借り手です。

つまり、

- ジャルコの貸金事業で

- 返済実績が優良な借り手に

- J.LENDINGで投資家のお金を貸す

安全性が高い借り手にお金を貸します!

ジャルコの経営状況

ジャルコを含むJALCOホールディングスの経営状況は以下の通りです。(連結、単位:百万円)

| 決算期 | 売上高 | 経常利益 | 純資産 | 自己資本比率 |

|---|---|---|---|---|

| 2021年3月 | 2,717 | 793 | 13,880 | 37.9% |

| 2022年3月 | 2,782 | 1,001 | 14,007 | 28.9% |

| 2023年3月 | 4,963 | 2,267 | 15,662 | 27.8% |

| 2024年3月 | 12,738 | 4,993 | 19,146 | 26.4% |

| 2025年3月 | 6,859 | 622 | 19,043 | 24.5% |

2024年3月期は不動産事業とM&A事業で大きな売上がありました。

その反動で2025年3月期は減収減益となっています。

経営自体に問題はないと。

ジャルコの経営者

ジャルコの経営者は田辺順一氏です。

- 1965年11月:三重県伊勢市生まれ

- 1990年3月:一橋大学商学部卒

- 1990年4月:野村證券入社

- 2002年4月:同、企業金融二部課長

- 2004年8月:アイ・キャピタル証券入社

- 2006年8月:MTラボ入社

- 2009年6月:ジャルコ取締役

- 2011年2月:ジャルコ代表取締役社長(現任)

- 2011年10月:JALCOホールディングス代表取締役社長(現任)

一橋大学を卒業後、野村證券などを経てジャルコに入社しました。

社長就任後に従来の電気部品の製造業から金融・不動産業に事業転換し業績を急上昇させています。

運営会社、経営者ともに安心です!

募集状況

次にJ.LENDINGの募集状況を見ていきます。

募集実績

まず募集実績です。(2025年は5月募集分まで)

| 年度 | 案件数 | 募集額 |

|---|---|---|

| 2021年 | 27件 | 32億4,500万円 |

| 2022年 | 21件 | 33億3,500万円 |

| 2023年 | 5件 | 14億円 |

| 2024年 | 2件 | 10億6,000万円 |

| 2025年 | 3件 | 8億5,000万円 |

ソーシャルレンディング事業は2015年から行っていますが、当初は募集が年に数件と小規模でした。

2020年から募集額が急増し、翌2021年は前年比で2.7倍に急成長しました。

しかし、2022年後半から大幅に減速しています。

最近ちょっと低調です…

募集頻度と1回あたり募集額

次に1カ月の平均募集回数と1回あたりの募集額です。(2025年は5月募集分まで)

| 時期 | 月平均募集回数 | 1回あたり募集額 |

|---|---|---|

| 2021年 | 2.3回 | 1億2,019万円 |

| 2022年 | 1.8回 | 1億5,881万円 |

| 2023年 | 0.4回 | 2億8,000万円 |

| 2024年 | 0.2回 | 5億3,000万円 |

| 2025年 | 0.6回 | 2億8,333万円 |

2022年上期には月平均募集回数が2.5回、募集額も1回あたり平均1億円を超えるまでに成長しました。

2022年秋から急激に募集ペースが鈍化しましたが、2025年に入ってやや回復傾向です。

元のペースに戻ってほしいね。

利回りと運用期間

直近1年間(2024年6月~2025年5月)に募集された案件の利回りと運用期間は以下の通りです。

利回り

利回りは最低5.0%、最高6.0%、平均5.6%でした。

| 利回り | 案件数 | 構成比 |

|---|---|---|

| 5%台 | 3件 | 60.0% |

| 6%台 | 2件 | 40.0% |

上場企業系のソシャレン業者としては平均的な水準と言って良いでしょう。

上場系で5%台はうれしい。

プチ解説 上場企業系とは?

平均利回りの推移

利回り水準がどのように変わってきたかも見てみましょう。(2025年は5月募集分まで)

| 時期 | 平均利回り |

|---|---|

| 2021年 | 5.6% |

| 2022年 | 5.5% |

| 2023年 | 5.9% |

| 2024年 | 6.0% |

| 2025年 | 5.4% |

2020年以降、5%台中盤から後半で推移していました。

2025年は久々に5%台前半に下がっています。

運用期間

運用期間は最短7カ月、最長13カ月、平均10.8カ月でした。

| 利回り | 案件数 | 構成比 |

|---|---|---|

| 7~12カ月 | 3件 | 60.0% |

| 13~18カ月 | 2件 | 40.0% |

運用期間が15カ月を超える案件はめったに出ません。

運用期間が長いほどリスクが高まるので良い傾向です。

運用期間が短い案件を選ぼうね。

手数料

J.LENDINGの手数料は以下の通りです。

| 項目 | 金額 | |

|---|---|---|

| 会員登録 | 無料 | |

| 口座維持 | 無料 | |

| 投資申込 | 無料 | |

| 退会 | 無料 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 無料 | |

プチ解説 会員登録とは?

プチ解説 入金と出金とは?

投資家負担は投資するお金を入金する際の振込手数料だけです。

なお、振込先の口座はみずほ銀行なので、みずほ以外の銀行からの振込では手数料が発生します。

ここまで概要でした!

●公式サイト:J.LENDING

J.LENDINGのデメリットとリスク

次にJ.LENDINGのデメリットとリスクです。

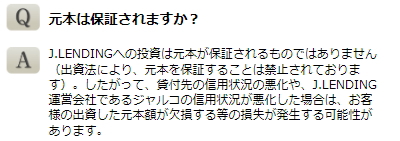

元本と利益は保証されない

元本と利益は保証されません。

最悪の場合、分配金が受け取れず元本も戻ってこない可能性があります。

余裕資金での投資を心がけましょう。

他の業者も同じだよ。

途中解約できない

いったん投資すると途中解約はできず、運用期間が終わるまでお金は引き出せません。

安全のためできるだけ運用期間が短い案件を選ぶことをおすすめします。

プチ解説 途中解約とは?

最低投資額が高い

最低投資額は50万円で、追加も10万円単位と大きいです。

少額での投資ができず、資金が少ない投資家には使いにくいかもしれません。

好条件の案件に絞って投資しましょう!

担保の安全性が途中で変わる

担保の安全性が途中で変わることがあります。

どういうこと?

仮に、1億円の土地を担保に5千万円を融資するA案件に投資したとします。

この時点でA案件のLTVは50%です。

- 担保:1億円

- 融資額:5千万円

- LTV:50%

プチ解説 LTVとは?

かなり安全だね。

このあとで、同じ土地を担保に3千万円を融資するB案件が募集されました。

J.LENDINGでは多くの場合、A案件とB案件の返済の優先順位は変わりません。

この結果、A案件のLTVが80%に変わるのです。

- 担保:1億円

- 融資額:8千万円

- A案件分:5千万円

- B案件分:3千万円

- LTV:80%

え~っ!

LTV50%で安全だと思って投資したのに、あとから80%に変わる。

ちょっと困りますよね?

どうすれば良いの?

J.LENDINGでは案件を募集する際に、同じ担保で追加融資を最大いくら行う可能性があるかが明示されます。

それを見てなるべく担保に余裕がある案件を選ぶようにしましょう。

借り手が中小企業中心

J.LENDINGの借り手は中小企業が中心です。

信用力が低く、返済できなくなる可能性がゼロとはいえません。

その場合は担保を処分して貸したお金を回収することになります。

ですので、担保がしっかりしているかをチェックしましょう。

借り手が偏る

J.LENDINGは借り手を厳選しているので借り手が少ないです。

このため同じ借り手がよく出てきます。

2024年以降に募集された5案件はすべて同じ借り手です。

安全のため、同じ借り手の案件は避けることをオススメします。

ここまでデメリットとリスクでした!

●公式サイト:J.LENDING

J.LENDINGのメリット

次はJ.LENDINGのメリットです。

運営会社が上場企業

J.LENDINGの運営会社は東証スタンダード上場企業です。

非上場の企業に比べて信頼性が高く、経営数値なども公開されます。

それらをチェックすることで安全性を高められます。

やっぱり上場系は安心。

貸金業のノウハウがある

ソーシャルレンディングの本質は貸金業です。

そして、貸金業はジャルコの主力事業の一つです。

貸金業のノウハウを持つジャルコが運営しているので安全性が高まります。

貸金業のプロが運営しています!

事業者リスクが低い

ソーシャルレンディングでは過去に複数の事業者で不正が発生しました。

J.LENDINGではそういった事業者リスクは低いです。

J.LENDINGの重要度は低い

ジャルコの売上高に占めるJ.LENDINGの割合は数%にすぎません。

そんなJ.LENDINGで不正を行い主力事業に悪影響を及ぼすことは考えにくいです。

主力事業が好調なのでサブで変なことはしません!

田辺氏はJALCOホールディングスの筆頭株主

ジャルコ社長の田辺氏はJALCOホールディングスの筆頭株主です。

J.LENDINGで不正が発覚し株価が下がると、田辺氏は数億円の損失をこうむります。

この点でもJ.LENDINGで不正が行われる可能性は低いです。

利回りが高い

J.LENDINGは多くの案件で利回りが5%以上です。

利回りが2~3%台の業者もある中、高い水準を維持しています。

競争率が低く投資しやすい

J.LENDINGは人気業者に比べると利用者が少ないです。

また、1回の募集額が平均1億円を超えています。

募集開始と同時に応募すれば高い確率で投資できる状況です。

翌日まで余ることもあります!

手数料が少ない

J.LENDINGで投資家が負担するのは投資するお金を入金する際の振込手数料だけです。

他の業者に比べて手数料が少ないです。

ここまでメリットでした!

●公式サイト:J.LENDING

J.LENDINGの評判と口コミ

ここからはJ.LENDINGの評判と口コミを見ていきます。

否定的な評判と口コミ

投資できない時もある

普段は投資しやすいですが、募集額が千万円台の時はクリック合戦になります。

抽選方式の募集がない

J.Lendingは抽選方式がありません。

ただ、瞬殺することは少ないので影響は大きくないかと。

早期償還になることもある

早期償還で運用期間が予定より短くなることもあります。

サイトが重い時がある

募集額が少ない時はサイトが重くなることもあるようです。

募集が減ってきた

募集が減ってるのは心配だよね。

肯定的な評判と口コミ

投資しやすい

J.LENDINGが他社と違うのは「投資しやすい」という評価が多いことです。

50万円のハードルで参加者が少ないので、競争率が下がり投資しやすいという意見もありました。

キャンセル待ちで投資できることもある

乗換投資ができるのが便利

既存投資家優遇で運用が終わったら次の案件に乗換投資できるのも評判が良いです。

また口コミが出たら追加します!

●公式サイト:J.LENDING

J.LENDINGの注意点と対策

J.LENDINGの注意点と対策です。

安全性はジャルコ次第

J.LENDINGの安全性の裏付けは、運営会社のジャルコの業績が好調なことです。

ジャルコが傾くとJ.LENDINGも傾きます。

直近の決算を見る限り依然として業績は好調のようですが。

ジャルコに関するニュースや株価などには注意を払いましょう。

ジャルコが危なくなったらすぐに逃げる。

借り手企業が少ない

J.LENDINGは安全性を重視し借り手を厳選しています。

その結果、借り手企業が多くなく同じ借り手の案件がよく出るのです。

リスクを下げるため、同じ借り手の案件に重複して投資しないようにしましょう。

同じ借り手が続く時は投資しない勇気も必要です!

多数の案件に投資するのは難しい

投資回数を増やしにくい

J.LENDINGには以下の難点があります。

- 最低投資額が50万円

- 借り手が少ない

- 募集は数カ月に1回

借り手の重複も考えると毎月いくつもの案件に投資するのは無理ですよね?

資金の問題もあるしね。

堅い案件に数カ月に一度投資

そこで最初から割り切って、

- 多数の案件に投資できることは期待せず

- 堅い案件を選んで数カ月に一度投資する

ことをおすすめします。

それでも最低投資額が50万円と多いので、分配金はそれなりの金額になります。

仮に以下のような案件だと分配金は25,000円です。

- 利回り:5%

- 運用期間:12カ月

- 投資額:50万円

- → 分配金:25,000円

数カ月に1回、25,000円が入ってくるなら悪くないですよね?

堅い案件を選んで投資するサブの投資先と位置付けるのがJ.LENDINGの上手な使い方です。

サブとしては超優秀です!

他の業者も合わせて使う

ただ、J.LENDINGだけで投資額を増やすことは無理です。

なので、他の業者も合わせて使いましょう。

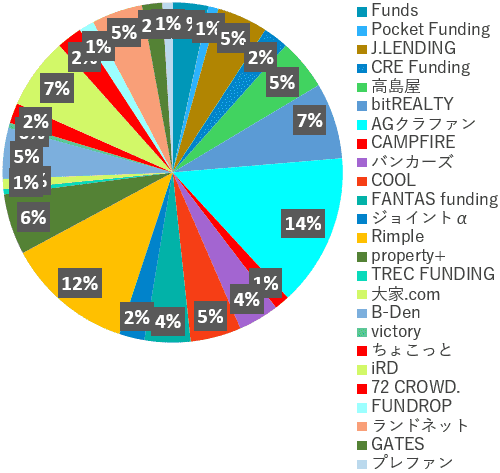

僕はこれまでに100社以上の業者で会員登録しており、常に20社以上で投資しています。

僕のおすすめの業者は以下の記事で紹介しているので参考にしてください。

こちらの記事ではソシャレン、クラファン、すべての業者をリストアップしています。

業者を増やすと分散投資になります!

●公式サイト:J.LENDING

J.LENDINGでの僕の投資実績

J.LENDINGでの僕の投資実績を公開します。

僕の投資実績

僕がこれまでに投資したのは以下の15案件です。

| 投資時期 | 利回り | 運用期間 | 投資額 |

|---|---|---|---|

| 2019年11月 | 4% | 4カ月 | 50万円 |

| 2019年12月 | 4% | 6カ月 | 50万円 |

| 2020年1月 | 4.5% | 4カ月 | 50万円 |

| 2020年2月 | 4.7% | 3カ月 | 50万円 |

| 2020年5月 | 5.1% | 6カ月 | 50万円 |

| 2020年6月 | 4.5% | 5カ月 | 50万円 |

| 2020年6月 | 4.7% | 7カ月 | 50万円 |

| 2020年10月 | 5.1% | 2カ月 | 50万円 |

| 2020年11月 | 5% | 4カ月 | 50万円 |

| 2020年12月 | 7% | 6カ月 | 50万円 |

| 2021年1月 | 5% | 5カ月 | 100万円 |

| 2021年4月 | 5% | 4カ月 | 50万円 |

| 2021年6月 | 4.5% | 5カ月 | 50万円 |

| 2021年7月 | 5.5% | 6カ月 | 50万円 |

| 2021年9月 | 5.5% | 5カ月 | 50万円 |

平均で利回り4.9%、運用期間4.8カ月です。

最近は10~12カ月の案件が増えてきたため、あまり投資できていません。

短期の案件を選んでるんだね。

たまに投資でガッツリ儲かる

借り手の重複を避けているので、2021年に投資したのは5案件だけです。

ですが、その5案件で分配金は6万5千円です。

5回応募するだけで6万5千円ゲットなら悪くないですよね?

たまに投資してガッツリ儲かる。

J.LENDINGは優秀なサブの投資先です。

コスパの良い投資先だね。

●公式サイト:J.LENDING

J.LENDINGの会員登録の注意点

会員登録の際の注意点を箇条書きで挙げます。

会員登録のポイント

条件

- 20歳以上74歳以下

- 法人登録可(国内法人に限る)

手続きの流れ

- 他の業者と同じ

- スマホで本人確認をするeKYCには非対応

- 確認キーが書かれたハガキが送られてくる

- 転送不可の簡易書留で

- ログイン後に確認キーを入力して登録完了

プチ解説 eKYCとは?

本人確認資料として使えるもの

- 運転免許証

- パスポート

- 国民健康保険

- 住民票

- 在留カード

- 特別永住者証明書

- 印鑑登録証明書

- 国民年金手帳

提携銀行

- みずほ銀行

- 出金手数料は業者負担(無料)

所要日数

- 明確な基準や目安はない

- 僕の場合、申請3日後にハガキが届きました

会員登録の注意点

入金時の注意

- 出資金の振り込みは本人名義の口座からに限る

- 会員登録時に登録した口座以外からも可

本人名義以外からは不可です!

●公式サイト:J.LENDING

J.LENDINGのまとめ

最後に要点をまとめます。

J.LENDINGの要点

J.LENDINGの要点は以下の通りです。

- 主なデメリット

- 最低投資額が50万円

- 借り手企業が少ない

- 主なメリット

- 業績好調な上場企業が運営

- 利回り高め、運用期間短め

- 競争率が低く投資しやすい

- 注意点と対策

- ジャルコの動向に注意

- 借り手の重複を避ける

- 堅い案件に数カ月に一度投資

- 他の業者も合わせて使う

サブの投資先としてオススメ

上場企業が運営、利回り高め、投資しやすい。

投資の機会は多くないけれど、ガッツリ儲かる。

J.LENDINGはサブの投資先として超優秀です。

利回り2~3%台の業者もある中、コンスタントに5%以上が出るのはJ.LENDINGの大きな魅力です。

借り手の重複に注意した上でJ.LENDINGを活用し、あなたの資産を増やしましょう。

利回り5%をゲットしましょう!

会員登録だけでアマゾンギフト券がもらえます!

コメント