【2025年3月5日更新】

利回り不動産ってどうなの?

利回りは高いけど安全性は?

新しい業者で投資するのって不安ですよね?

利回りが高いとかえって心配になる人もいるかも。

利回り不動産で投資して大丈夫か?

クラウドファンディングで2億円以上を投資して損失ゼロの現役投資家が、忖度なしのホンネで解説します。

結論から言うと以下のとおりです。

- 結論:十分に注意して高利回り狙い

- 利回りが高い

- 投資しやすい

- リスクもある

- 厳選&少額を徹底して高利回り狙い

良いところだけでなく悪いところも隠さず紹介します。

みなさんの投資の参考になればうれしいです!

徹底解説します!

・条件:会員登録

・金額:Amazonギフト券 1,000円分

・期間:2025年8月20日まで

投資をしなくても会員登録だけでもらえます。

利回り不動産で会員登録するなら今がオトクです♪

見落としている業者がきっとある!

タップできる目次

利回り不動産の概要

それでは、利回り不動産の概要から解説していきます。

基本情報

基本情報は以下の通りです。(2025年3月5日現在、利回りと運用期間は直近1年間の傾向)

| サービス名 | 利回り不動産 |

|---|---|

| 運営会社 | 株式会社ワイズホールディングス |

| 運営開始 | 2021年4月 |

| 累計調達額 | 89億4,257万円 |

| 利回り | 6~12% |

| 運用期間 | 12~15カ月 |

| 最低投資額 | 1万円 |

プチ解説 利回りとは?

プチ解説 運用期間とは?

プチ解説 最低投資額とは?

その名の通り利回りの高さが特長の業者です。

過去に利払いの遅れや元本の毀損を起こしたことはありません。

投資家に損をさせたことはないよ。

プチ解説 業者とは?

プチ解説 元本の毀損とは?

●公式サイト:利回り不動産

投資の仕組み

利回り不動産は不動産投資型クラウドファンディングです。

どんな投資なのか仕組みを簡単に説明します。

知っている方は次へGO!

→ 次へGO!

不動産投資型クラウドファンディングとは?

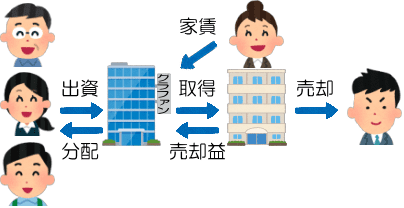

不動産投資型クラウドファンディング(以下、不動産クラファン)は不動産投資の一種です。

次のような流れで行われます。

- 多数の投資家が出資する

- 集まったお金でクラファン業者が物件を取得する

- 入居者から家賃を得る

- 運用期間の最後に物件を売却し、売却益を得る

- 投資家に利益を分配する

- 売却代金で投資家に元本を返す

プチ解説 出資とは?

プチ解説 分配とは?

共同の大家さんになって利益を分け合うイメージです。

運用期間は1年など事前に設定されます。

期間限定で大家さんになるのね。

手軽にできる不動産投資

1人で不動産投資をするには数百万円から数千万円の資金が必要です。

でも、不動産クラファンならば少額で参加できます。

利回り不動産は1万円からだよ。

また、不動産投資では次のような作業が発生しますが、

- 物件探し

- 不動産登記手続き

- 入居者探し

- 家賃の集金

- クレーム対応

- 退去手続き

- 売却先探し etc.

不動産クラファンではこれらの作業はすべてクラファン業者が代行します。

不動産クラファンは少額でできて手間いらずな手軽にできる不動産投資です。

利回り不動産はクラファン業者です!

運営会社と経営者

運営会社はワイズホールディングス

利回り不動産の運営会社はワイズホールディングスです。

| 会社名 | 株式会社ワイズホールディングス |

|---|---|

| 代表者 | 和泉 隆弘 / 萩 公男 |

| 所在地 | 東京都港区虎ノ門4丁目3-1 |

| 設立 | 2014年8月 |

| 資本金 | 1億円 |

ワイズホールディングスは港区にある不動産業者です。

利回り不動産の運営のほか、不動産開発事業などを行っています。

ワイズホールディングスの経営状況

2024年4月期の売上高は75億円でした。(百万円)

売上は高水準ですので利益がついてくることを期待します。

| 決算期 | 売上高 | 経常利益 | 純資産 | 自己資本比率 |

|---|---|---|---|---|

| 2021年 | 4,855 | 73 | 500 | 23.5% |

| 2022年 | 1,420 | 50 | 533 | 23.4% |

| 2023年 | 8,002 | 18 | 551 | 19.8% |

| 2024年 | 7,510 | 17 | 567 | 10.5% |

ワイズホールディングスの事業内容

ワイズホールディングスはホテル用地やマンションの開発、リノベーション、土地再販などの不動産開発事業を行ってきました。

これまでに数々の開発実績があります。

2020年に不動産特定共同事業に進出し、2021年4月に利回り不動産の運営を開始しました。

プチ解説 不動産特定共同事業とは?

経営者は和泉隆弘氏

ワイズホールディングスの経営者は代表取締役の和泉隆弘氏です。

和泉氏は東京都練馬区の出身です。

1991年に青山学院大学法学部を卒業し、当時の協和埼玉銀行(現りそな銀行)に入行しました。

主に資産家、富裕層担当業務、不動産業務などに従事したあと、2019年12月にりそな銀行を退職。

翌2020年1月にワイズホールディングスに専務取締役として入社し、2020年4月から代表取締役を務めています。

前職のキャリアを活かしています!

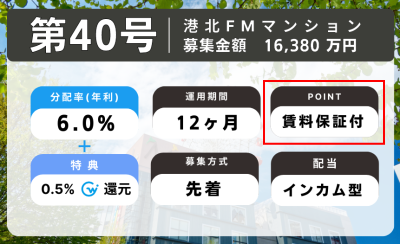

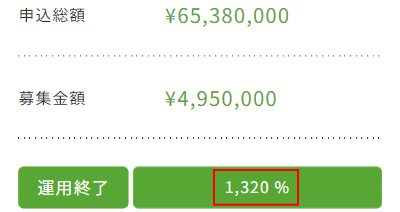

募集状況

ここからは利回り不動産の募集状況を解説します。

募集実績

まず募集実績です。(2025年は2月募集分まで)

| 期間 | 案件数 | 募集額 |

|---|---|---|

| 2021年 | 17件 | 4億9,084万円 |

| 2022年 | 17件 | 8億6,697万円 |

| 2023年 | 16件 | 21億2,031万円 |

| 2024年 | 16件 | 49億1,067万円 |

| 2025年 | 2件 | 5億6,700万円 |

毎年、募集額が大幅に増えています。

2024年は50億円に近づく大躍進でした。

急成長しているね。

募集頻度と1回あたり募集額

次に月平均の募集回数と1回あたりの募集額です。(2025年は2月募集分まで)

| 期間 | 月平均募集回数 | 1回あたり募集額 |

|---|---|---|

| 2021年 | 1.9件 | 2,887万円 |

| 2022年 | 1.9件 | 5,100万円 |

| 2023年 | 1.3件 | 1億3,252万円 |

| 2024年 | 1.3件 | 3億692万円 |

| 2025年 | 1.0件 | 2億8,350万円 |

募集回数は月に1回強です。

以前は全体の半分が数百万円の小型案件でした。

それが2023年からは1億円を超える大型案件が大半になっています。

償還実績

投資家のお金はちゃんと戻ってきているか?

償還実績を見てみます。(2025年3月5日現在)

| 区分 | 金額 | 構成比 |

|---|---|---|

| 累計調達額 | 89億4,257万円 | 100% |

| 内、償還済み | 37億5,983万円 | 42.0% |

| 内、運用中 | 51億8,274万円 | 58.0% |

プチ解説 償還とは?

以前は償還率は5割でした。

最近の募集増により4割まで下がっています。

これまでは問題なし。

利回りと運用期間

直近1年間(2024年3月~2025年2月)に募集された案件の利回りと運用期間を解説します。

利回り

利回りは最低5.2%、最高12.0%、平均8.8%です。

| 利回り | 案件数 | 構成比 |

|---|---|---|

| 5~6%台 | 3件 | 18.8% |

| 7~9%台 | 4件 | 25.0% |

| 10~12% | 9件 | 56.3% |

6%未満は2割だけ、半分以上が10%以上。

海外案件で10%を超えるTECROWDなどを除くと、国内屈指の高利回り業者です。

ここは高利回りが魅力ね。

平均利回りの推移

次に平均利回りの推移です。(2025年は2月募集分まで)

| 期間 | 平均利回り |

|---|---|

| 2021年 | 6.6% |

| 2022年 | 6.8% |

| 2023年 | 6.3% |

| 2024年 | 8.4% |

| 2025年 | 10.0% |

2023年10月から利回り7%以上の案件が増加し、2024年9月以降は10%以上の案件が中心になっています。

高利回りはうれしい!

運用期間

運用期間は最短4カ月、最長18カ月、平均12.1カ月でした。

| 運用期間 | 案件数 | 構成比 |

|---|---|---|

| 1~6カ月 | 1件 | 6.3% |

| 7~12カ月 | 13件 | 81.3% |

| 13~18カ月 | 2件 | 12.5% |

最近は大半の案件で運用期間は12カ月です。

運用期間が長すぎないのは安全面で有利と言えます。

短いほうが安全だよ。

手数料

利回り不動産の手数料は以下の通りです。

一部のサイトやブログで「運用手数料が有料」「手数料が分かりにくい」との指摘がありますが、これらは誤りです。

運用手数料は無料で手数料体系も明快です。

| 項目 | 金額 | |

|---|---|---|

| 会員登録 | 無料 | |

| 口座維持 | 無料 | |

| 投資申込 | 無料 | |

| 退会 | 無料 | |

| 入金時の振込手数料 | 投資家負担 | |

| 出金時の振込手数料 | 出金先 | 手数料 |

| GMO銀行 | 無料 | |

| 他行 | 145円 | |

プチ解説 会員登録とは?

プチ解説 入金と出金とは?

振込手数料は入出金時ともに投資家負担です。

ただし、利回り不動産の口座はGMOあおぞらネット銀行です。

ですので、自分の口座をGMO銀行で登録すれば入出金時ともに手数料を無料にできます。

GMO銀行はおすすめです!

●公式サイト:利回り不動産

利回り不動産のデメリットとリスク

ここからは利回り不動産の悪いところを解説します。

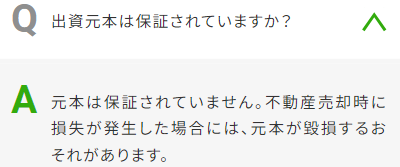

元利保証はない

元本、利益ともに保証はありません。

空室続きなどで利益が得られない場合があります。

また、物件が売却できず元本が戻ってこない可能性もあります。

他の業者も同じだよ。

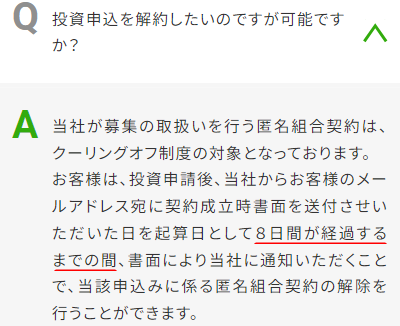

途中解約はできない

運用期間中の解約はできません。

プチ解説 途中解約とは?

解約できるのはクーリングオフの8日間だけで、それ以降の解約は不可です。

これも他社も同じだよ。

運営会社が非上場企業

信用力が劣る

利回り不動産を運営するワイズホールディングスは非上場企業です。

上場企業に比べて信用力が劣ります。

歴史が浅い

また例えば、ジョイントアルファを運営する穴吹興産は60年以上の歴史を持ちます。

ワイズホールディングスは2014年設立で、まだ10年ほどの営業実績しかありません。

不動産業者としての実績、経験の蓄積といった面で不安を感じる投資家もいるでしょう。

主力事業が不動産クラファンの可能性

利回り不動産が主力事業の可能性

ワイズホールディングスは主力事業が利回り不動産=不動産クラファンの可能性があります。

問題あるの?

不動産クラファンが主力はリスキー

例えば穴吹興産は売上高が1千億円です。

不動産クラファンの売上は全社の1%足らずなので、仮に全損になっても会社が傾くことはありません。

これに対して、不動産クラファンが主力事業であると、

- 不動産クラファン事業で大きな損失

- 会社が倒産

- 元本が戻ってこない

という可能性が出てきます。

元本全損…

情報の開示を期待

ただ、ワイズホールディングスが不動産クラファン事業主力というのは可能性にすぎません。

サイトで不動産クラファン事業と他の事業の売上高を開示するなど、安心材料を提供していただければと思います。

ご検討を!

リスク案件が増えてきている

2022年前半までの利回り不動産は、案件のほぼすべてがマンションなど住居を投資対象としていました。

住居は景気の影響を受けにくく、需要の波が小さい物件種です。

しかし、2022年後半からはホテル、リゾート、ゴルフ練習場といった余暇・宿泊系を投資対象とする案件が急増しています。

これらの物件は景気などの影響を受けやすいため、住居系に比べてリスクが高いです。

また、利回り不動産では余暇・宿泊系案件の大半が開発案件です。

ゼロから開発するので物件が完成せず売却できないリスクもあります。

元本が戻ってこなくなる…

募集規模が急拡大中

利回り不動産は2022年後半から募集規模が急拡大中です。

それまで数百万円の案件が中心だったのが、2022年後半からは過半数が1億円以上になっています。

| 期間 | 平均募集額 |

|---|---|

| 運営開始~2022年7月 | 3,085万円 |

| 2022年8月~2023年7月 | 1億738万円 |

| 2023年8月~2024年7月 | 1億4,319万円 |

無理に拡大していないか、拡大で無理が出ていないか注視する必要があるでしょう。

油断禁物ってことね。

劣後出資比率が低い

劣後出資比率が高いほど安全

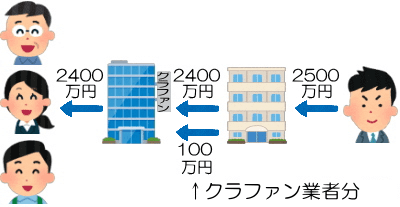

不動産クラファンでは投資家と業者が共同で出資します。

そして、合計の出資総額に対する業者分の比率を劣後出資比率といいます。

ここでは説明を省きますが、劣後出資比率が高いほど安全です。

数字が大きいほど安全だよ。

利回り不動産は10%

利回り不動産はほとんどの案件で劣後出資比率は10%です。

他社と比べて低いです。

| 業者 | 劣後出資比率 |

|---|---|

| Rimple | 30% |

| GALA FUNDING | 30% |

| ジョイントアルファ | 20~30% |

| みらファン | 20% |

| えんfunding | 20% |

| ASSECLI | 5~10% |

| CREAL | 5% |

| プレファン | 3~5% |

ワイズコインの使い勝手が悪い

独自のポイント制度

ワイズコインは利回り不動産独自のポイント制度です。(独自通貨ではない)

投資などでポイントが付与され、1ポイント=1円で投資に使えます。

また、Amazonギフト券と交換することも可能です。

逆に言うとそれ以外の使い道がないです。

他のポイントに換えたりできないのね。

交換しにくく交換比率も悪い

Amazonギフト券との交換ですが、最低2,000ポイント必要で、1,000ポイント単位でしか交換できません。

その上、交換比率は1ポイント=0.5円と投資する場合の半分です。

なので、仮に3,500ポイント持っていてもアマギフ1,500円分だけしか得られません。

- 3,000ポイント → アマギフ1,500円分

- 500ポイント → 端数なので交換不可

端数は放置するしかないか。

ポイントを貯めることもできない

また、利回り不動産で投資をすると保有しているポイントは強制的に投資に充当されます。

例えば1,500ポイント持っている状態で1万円投資すると、1,500ポイントは1万円の一部に充当です。

- コインと現金で1万円投資に

- コイン:1,500ポイント=1,500円

- 現金:8,500円

あと500ポイント集めて2,000ポイントにしてアマギフ交換ということができません。

もう少し自由度が上がれば良いと思います。

出金手数料が有料

利回り不動産では出金時の振込手数料は投資家負担、つまり有料です。

ただし、出金先となる自分の口座がGMOあおぞらネット銀行であれば無料になります。

| 自分の口座 | 振込手数料 |

|---|---|

| GMOあおぞらネット銀行 | 0円 |

| その他の銀行 | 145円 |

GMO銀行で出金無料になる業者は多いので、口座を持っておくことをおすすめします。

僕も持ってます!

●公式サイト:利回り不動産

利回り不動産のメリットと特長

利回り不動産には良いところもたくさんあります。

セイムボート出資方式を採用

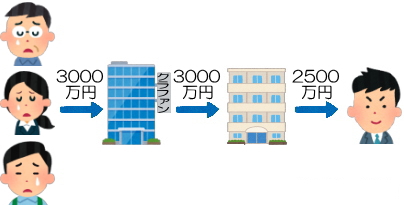

投資家だけでの出資は危険

投資家だけで3,000万円を出資してマンションを取得したとします。

このマンションが2,500万円でしか売れなかったら、投資家は500万円の損失です。

でも、売却を担当したクラファン業者は痛くもかゆくもないですよね?

実は面倒くさくなって適当に売却したのかも。

ヒドイよ~

このように投資家だけでの出資は危険です。

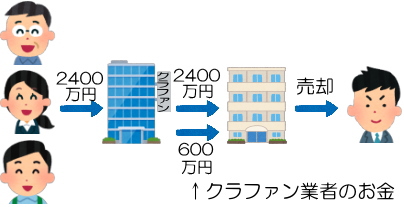

業者も一緒に出資する

そこで不動産クラファンでは業者も一緒に出資します。

こうすれば売値が安いと業者も損をするので、高く売ろうと頑張りますよね。

セイムボート出資方式

このように、投資家と業者が一緒に出資する仕組みをセイムボート出資方式といいます。

利回り不動産はセイムボート出資方式を採用しているので、投資家の安全性が高まります。

優先劣後出資方式を採用

投資家分の償還を優先

しかし、業者が頑張っても2,500万円でしか売れないこともあるでしょう。

この場合、売却で得た2,500万円はまず投資家分の償還にあてられます。

業者が受け取るのは残った100万円だけです。

| 出資者 | 出資額 | 償還額 |

|---|---|---|

| 投資家 | 2,400万円 | 2,400万円 |

| 業者 | 600万円 | 100万円 |

| 合計 | 3,000万円 | 2,500万円 |

業者が損をかぶる!

優先劣後出資方式

このように、

- 投資家分の償還が優先され

- 業者分の償還が後回し(劣後)にされる

出資の仕方を優先劣後出資方式といいます。

利回り不動産はセイムボート出資方式を採用しているので、投資家の安全性が高まります。

マスターリース契約を採用

空室リスク

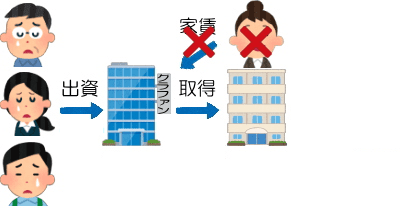

入居者が見つからず空室になると、家賃が入らず分配金を受け取れない可能性があります。

これを空室リスクといいます。

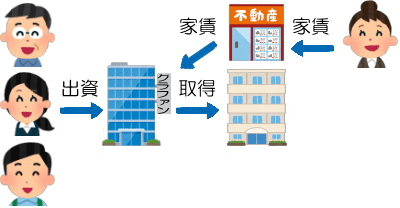

マスターリース契約

そこで、物件をまず不動産会社に貸し、不動産会社が入居者に貸す2段構えにします。

その際、入居者の有無に関わらず不動産会社は家賃を毎月支払う契約にします。

- クラファン業者:不動産会社に貸す

- 不動産会社:入居者に貸す

- 入居者がいなくても家賃を払う

こうすれば投資家は空室リスクとは無縁です。

このような契約をマスターリース契約といいます。

空室でも大丈夫。

分配金を確実に得られる

利回り不動産はマスターリース契約を採用しています。

このため、分配金を確実に得ることができるのです。

マスターリース契約は一部の案件

なお、利回り不動産の案件でマスターリース契約付きなのは一部です。

2024年の場合、マスターリース契約付きは全体の半分でした。

| マスターリース契約 | 案件数 |

|---|---|

| あり | 8件 |

| なし | 8件 |

また、分配原資に家賃収入だけでなく売却益も含まれる案件では、マスターリース契約があっても分配金が満額得られない場合があります。

ご注意を!

プチ解説 分配原資とは?

地域分散につながる

利回り不動産の投資対象の立地は北海道から沖縄まで広範です。

地域分散でリスク低減につながります。

- 札幌

- 青森

- 東京

- 千葉

- 神奈川

- 福井

- 滋賀

- 京都

- 大阪

- 兵庫

- 沖縄

物件の種類が多い

利回り不動産は投資対象の種類も多いです。

こちらも分散効果でリスク低減につながります。

- 区分マンション

- 1棟マンション・アパート

- 宿泊施設

- リゾート施設

- ゴルフ練習場

- 駐車場

- 土地

ただし、宿泊施設やゴルフ練習場といった余暇・宿泊系の物件はリスクが高いので注意が必要です。

コロナでもダメージ受けたよね。

運用期間が長くない

現在、利回り不動産の運用期間は12カ月が大半となっています。

運用期間が長くないので安全面で有利です。

利回りが高い

利回り不動産は利回りが高いです。

すべての案件が5%以上で、最近は平均で8%台に達しています。

利回りの高さは利回り不動産の最大の魅力でしょう。

8%はうれしい!

ワイズコインで利回りアップ

利回り不動産では「投資額の0.5%のワイズコインを付与」といったキャンペーンがよく行われます。

ワイズコインで実質利回りが上がるのも利回り不動産の魅力でしょう。

投資しやすい

以前は投資しにくかった

以前の利回り不動産は多くの案件で募集額が数百万円でした。

このため、先着方式はクリック合戦、抽選方式は超高倍率と、非常に投資しにくかったです。

最悪だ…

プチ解説 クリック合戦とは?

プチ解説 抽選方式とは?

現在は投資しやすい

しかし、2022年後半から募集額が1億円を超える大型案件が多くなりました。

抽選方式も減ったため、現在は一部の案件を除いて投資しやすいです。

ジャスト参戦で勝てます!

手軽に投資できる

利回り不動産の最低投資額は1万円です。

また、投資家に必要な作業は3つだけです。

- 案件を選ぶ

- 応募する

- お金を振り込む

少額からできて手間いらず。

利回り不動産は手軽にできる投資です。

入金はあとから

投資する前にデポジット口座への入金が必要な業者では、次のような問題が起こります。

- デポジット口座に入金した

- クリック合戦で投資できなかった

- デポジット口座で資金が寝る

- 引き出すには手数料がかかる

悲しすぎる…

プチ解説 デポジット口座とは?

利回り不動産では入金は投資できることが決まったあとです。

なので資金が寝る心配はありません。

ここまでメリットでした!

●公式サイト:利回り不動産

利回り不動産の評判と口コミ

利回り不動産の評判と口コミを紹介します。

悪い評判と口コミ

落選した

抽選方式はどうしても落選が出ますよね。

交換に時間がかかる

交換には時間がかかるようです。

交換できないってことはさすがにないのでは?

交換のレートが悪い

5,000ポイントをAmazonギフト券にすると、2,500円分になります。

投資に使う場合の半分のレートです。

半分はツライなぁ…

良い評判と口コミ

投資しやすい

利回り不動産は案件の大型化で非常に投資しやすくなりました。

迷う時間があるってありがたいですよね。

当選した

もちろん、当選する人もいます。

ワイズコインで利回りが上がる

ワイズコインがもらえるキャンペーンがよく行われます。

利回りがバグってますね。笑

ワイズコインで投資できる

投資で現金代わりに使える点も評価されているようです。

新しい口コミはまた追加します!

●公式サイト:利回り不動産

利回り不動産の注意点と対策

僕が考える利回り不動産で投資する際の注意点と対策を説明します。

事業者リスクが大きい

利回り不動産には運営会社としてのリスクが2つあります。

- 非上場企業

- 不動産クラファン専業の可能性

ジョイントアルファなど上場企業系の業者に比べて信用力が劣るのは間違いありません。

プチ解説 上場企業系とは?

また、もし不動産クラファン専業であれば、不動産クラファン事業の破綻が会社の破綻に直結します。

元本が戻ってこない…

この2点から利回り不動産は事業者リスクが大きいと考えます。

大きな変革期にある

もう一つ指摘したいのは、利回り不動産が大きな変革期にあることです。

2022年後半から案件が急激に大型化し、リスク案件が増加しています。

急激な大型化で無理が出る可能性があるでしょう。

また、余暇・宿泊系の開発案件は、住居系のインカム型案件に比べてハイリスクです。

他の業者にも変革期はありますが…

注意点への対策

住居系のインカム型案件に絞る

ではどうするかですが、手堅いのは投資対象を住居系のインカム型案件に絞ることです。

ただ、住居系のインカム型案件が以前より減っているので、投資機会も減ってしまいます。

それも悩ましい…

リスク案件は厳選して少額投資

それに利回り不動産の高利回りはやっぱり魅力ですよね?

なので、余暇・宿泊系案件に手を出したい気持ちも理解できます。

仮に投資するのであれば以下の2点を徹底しましょう。

- よく調べて厳選する

- 少額で投資する

基本を徹底だね。

他の業者も利用する

もちろん、厳選して少額では全体の投資額を増やせません。

これについてはいつも言っている通り、利用する業者を増やすのがベストです。

業者を増やすことで投資のチャンスが増えますし、分散投資でリスクの低減にもつながります。

分散は投資の基本。

プチ解説 分散投資とは?

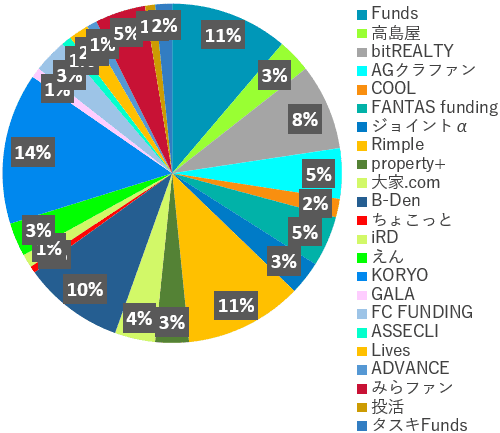

僕は常に20社以上で投資しており、100社以上で会員登録済みです。

僕のオススメ業者はこちらの記事で紹介しています。

こちらの記事はすべてのソシャラン、クラファン業者のリストです。

参考にしてください!

●公式サイト:利回り不動産

利回り不動産での僕の投資実績

利回り不動産での僕の投資実績を公開します。

僕の投資実績

僕は利回り不動産ではまだ投資したことがありません。

| 投資時期 | 案件 | 投資額 | 分配金 |

|---|---|---|---|

| – | – | 0円 | 0円 |

読者のみなさんはご存知の通り、極度の小心者でして。

ちょっとでもリスクがあると避けてしまいます。笑

さすがはチキンw

●公式サイト:利回り不動産

利回り不動産の会員登録の注意点

利回り不動産で会員登録する際の注意点です。

会員登録のポイント

条件

- 18歳未満、75歳以上は不可

- 法人での登録も可

手続きの流れ

- 他の業者と同じ流れ

- eKYC(スマホでの本人確認)にも対応

- 審査通過後、本人確認コードが送られてくる

- 転送不可簡易書留で

- eKYCの場合はメールで

- 初回ログイン時に本人確認コードを入力して登録完了

本人確認資料として使えるもの

- スマホでの本人確認の場合(以下から1点)

- 運転免許証

- 運転経歴証明書

- マイナンバーカード

- 在留カード

- 画像アップロードでの本人確認の場合(以下から2点)

- 運転免許証

- 運転経歴証明書

- 写真付き住民基本台帳カード

- マイナンバーカード

- パスポート

- 特別永住者証明書

- 在留カード

- 銀行口座確認書類(以下から1点)

- 通帳

- ネット銀行のサイト画像(銀行名、支店名or支店番号、口座名義人、口座番号が分かるもの)

マイナンバーの扱い

- マイナンバーの登録が必要

- 会員登録完了後に提出する

- 以下のいずれかをアップロード

- マイナンバーカード

- マイナンバーが記載された住民票

提携銀行

- GMOあおぞらネット銀行

- 同行から振り込めば振込手数料が無料

- 出金手数料は投資家負担

- 自分の口座がGMO銀行:0円

- 自分の口座がGMO銀行以外:145円

登録完了までの所要日数の目安

- 3~5営業日程度

会員登録の注意点

入金時の注意

- 本人名義の口座から振り込む

- 会員登録時に登録した口座以外からでも可能

会員登録は簡単にできます!

●公式サイト:利回り不動産

利回り不動産のまとめ

最後に要点をまとめます。

利回り不動産の要点

利回り不動産の要点は以下の通りです。

- 主なデメリット

- 運営会社が非上場企業

- 主力事業が不動産クラファンの可能性

- 大きな変革期にある

- 主なメリット

- 利回りが高い

- ワイズコインで利回りアップ

- 投資しやすい

- 注意点と対策

- 事業者リスクが大きい

- 変革期のリスク

- 厳選して少額投資

十分に注意して高利回り狙い

利回り不動産の魅力はなんといっても高利回りであることです。

クリック合戦+高倍率だった以前とは変わり、投資しやすくなりました。

まさに儲けやすい業者と言って良いでしょう。

低利回りの業者が増えてるだけに。

一方で運営会社のワイズホールディングスは非上場企業です。

可能性にすぎませんが不動産クラファン専業であれば大きなリスクになります。

案件の大型化、リスク案件の増加と、大きな変革期にある点も不安要素でしょう。

無理が出てないか?

ただそれでもなお、高利回りが魅力であるのも事実。

半分以上が10%台という好条件を、見逃したくないのが人情でしょう。

その通り!

そこで大切なのがリスク対策です。

- よく調べて厳選する

- 少額で投資する

リスクテイクする代わりに安全対策も万全に。

そのために基本を徹底する。

十分に注意した上で高利回りを狙ってください!

リスクを踏まえた投資を!

・条件:会員登録

・金額:Amazonギフト券 1,000円分

・期間:2025年8月20日まで

投資をしなくても会員登録だけでもらえます。

利回り不動産で会員登録するなら今がオトクです♪

会員登録だけでアマゾンギフト券がもらえます!

コメント