僕はソーシャルレンディングと不動産投資型クラウドファンディングで1千万円以上を運用中です。

現役のソシャレン投資家がどのように投資しているのか?

2022年1月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

フルオープンで紹介します!

タップできる目次

新たに投資した案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2022年1月は6つの案件に330万円を投資しました。

bitREALTY

レム六本木

- 運用期間:11カ月

- 利回り:3.3%

- 投資額:500,000円

- 税引前利益:15,125円

メインテナントがホテルです。

ただ、阪急ホテルズですからね。

どこぞの聞いたこともないような宿屋じゃなく、阪急さんですから。

テナント契約は2037年までありますし、11カ月でどうこうなることはないと確信しております。(頼むで~)

★公式サイト:bitREALTY

B-Den

9号 神奈川

- 運用期間:6カ月

- 利回り:3%

- 投資額:1,000,000円

- 税引前利益:15,534円

2回目の投資です

B-Denは第1号案件に投資しましたが。

2号以降は利回りが3%を切ったため見送っていました。

今回久々の3%で案件事態も非常に固く、元本毀損の可能性は限りなくゼロ。

そこで9カ月ぶりに投資した次第です。

上限額を引き下げては?

久々の利回り3%、しかも募集額が1千万円と少なかったため、超激戦であっという間に満了しました。

で、1人で10分の1をゲットした僕が言うのもなんですが。

1人あたりの出資上限を20万円くらいに下げた方が良くないですかね?

募集1千万で上限100万だと、最悪10人しか投資できません。

募集額が小さい時は上限も下げた方が良いんじゃないかなと。

でも抽選導入は勘弁!笑

★公式サイト:B-Den

COOL

ラ・アトレ

- 運用期間:5カ月

- 利回り:4.5%

- 投資額:500,000円

- 税引前利益:9,986円

ガチに堅い広告目的案件と判断

借り手親会社のLAホールディングスはジャスダック上場です。

- 直近で売上高前期比36%増、営業利益9倍

- 純資産60億円、現預金56億円

- 12月16日に今期配当を前期比3倍に増配と発表

さらに今回の募集の目的を「自社開発マンションのラ・アトレの知名度向上」と案件募集ページに明記されており。

しかも募集額はたったの1千万円。

踏み倒すわけがないじゃないですか!

資金ショート気味で50万円に抑えましたが、できれば100入れたかったです。

人気上昇気味ですね

今回、募集額が1千万と少なかったこともありますが。

募集開始から1分で満了しました。

良さが理解され人気が上がってきましたね。

楽勝で投資できるのは今の内かもしれません。

★公式サイト:COOL

FANTAS funding

131号 世田谷区上野毛

- 運用期間:5カ月

- 利回り:4.0%

- 投資額:300,000円

- 税引前利益:4,931円

2案件同時募集でしたが、値下がり余地により余裕がある131号にしました。

しかし、埋まるの早かったですね。

僕は応募完了したのが12時10秒だったのですが、その時点で90%埋まっていました。

どこも厳しくなってきたなぁ…

★公式サイト:FANTAS funding

72CROWD.

2号 代田橋

- 運用期間:6カ月

- 利回り:5.0%

- 投資額:500,000円

- 税引前利益:12,500円

東証一部の大東建託の子会社が運営しています。

その安心感と今回の案件の堅さで応募。

抽選倍率3倍でしたが、昨夏の1号に続いて2回連続で当選しました。

ラッキ~!

★公式サイト:72CROWD.

Rimple

29号 浅草橋・恵比寿

- 運用期間:6カ月

- 利回り:5.0%

- 投資額:500,000円

- 税引前利益:12,397円

お年玉の利回り5%案件でした。

倍率9倍でま~ったく期待していなかったのですが、今年の運をすべて使い果たしてしまいました。

Rimpleさん、あざっす!

★公式サイト:Rimple

投資総額

以上をまとめると、1月の投資実績は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| bitREALTY | 不動産 | 3.3% | 11カ月 | 50万円 | 15,125円 |

| B-Den | CF | 3% | 6カ月 | 100万円 | 15,534円 |

| FANTAS | CF | 4% | 5カ月 | 30万円 | 4,931円 |

| Rimple | CF | 5.0% | 6カ月 | 50万円 | 12,397円 |

| COOL | 不動産 | 4.5% | 5カ月 | 50万円 | 9,986円 |

| 72CROWD. | CF | 5.0% | 6カ月 | 50万円 | 12,500円 |

| 平均/合計 | 4.1% | 6.5カ月 | 330万円 | 70,473円 |

FANTAS以外はすべて上場系です。

それで利回り4%台キープ、運用半年ですので、僕としては上出来です。

Rimpleと72が当選してB-Denの激戦に勝てたのが大きかった。

2022年の出だし好調です。

今年も突っ走ります!

現在の投資状況

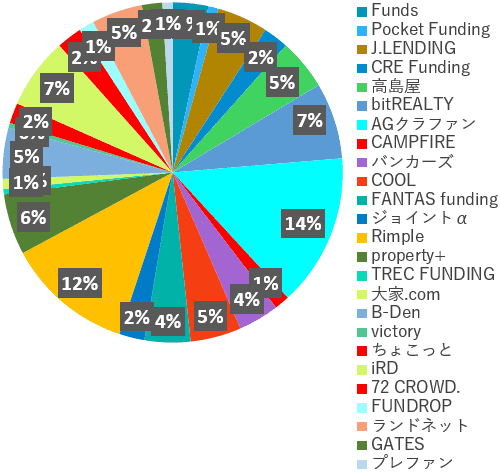

次は1月末時点での投資状況です。

こんな感じになっています!

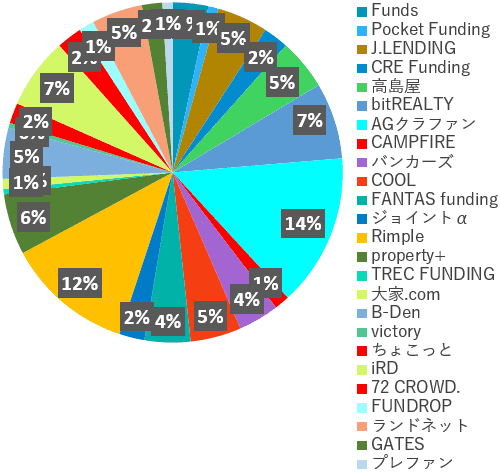

業者別投資額

1月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| Funds | 70万円 |

| Pocket Funding | 20万円 |

| J.LENDING | 100万円 |

| CRE Funding | 50万円 |

| 高島屋SL | 100万円 |

| bitREALTY | 150万円 |

| AGクラファン | 300万円 |

| CAMPFIRE Owners | 30万円 |

| バンカーズ | 80万円 |

| COOL | 100万円 |

| FANTAS funding | 90万円 |

| ジョイントアルファ | 50万円 |

| Rimple | 250万円 |

| property+ | 120万円 |

| TREC FUNDING | 10万円 |

| 大家.com | 20万円 |

| B-Den | 100万円 |

| victory fund | 10万円 |

| ちょこっと不動産 | 40万円 |

| 72CROWD. | 50万円 |

| iRD | 140万円 |

| FUNDROP | 30万円 |

| LANDNET Funding | 100万円 |

| GATES FUNDING | 40万円 |

| プレファン | 20万円 |

| 合計 | 2,070万円 |

想定外の当選2件があったので予定より少し増えましたが、おおむね予定通りです。

2月、3月と300万円台の償還なので、案件を選んでですが強めに投資し残高2千万円前後を維持したいと思います。

投資先ですが、CREAL、信長、ぽちぽち、Globalbankが残高ゼロに、B-Den、72が復活で、2社減少の25社となりました。

30社が遠いですねぇ。足踏みが続きなかなか届きません。

2月も1社はニューフェイスが出るはずなので、それを狙いつつ既存の業者も再開拓していきます。

有名どころにしがみついている限り、投資額を増やせずクリック合戦で消耗するだけですので。

新しい業者を果敢に攻めていきます。

受け取った分配金

さぁ、お楽しみ、1月にゲットした分配金(税引前)です!

| 事業者名 | 分配金額 |

|---|---|

| Pocket Funding | 627円 |

| bitREALTY | 8,206円 |

| AGクラファン | 3,000円 |

| COOL | 1,440円 |

| CREAL | 163円 |

| FANTAS funding | 3,912円 |

| TREC FUNDING | 1,130円 |

| Rimple | 9,526円 |

| 信長ファンディング | 11,000円 |

| ぽちぽちFUNDING | 2,506円 |

| victory fund | 10,080円 |

| ちょこっと不動産 | 3,820円 |

| Globalbank | 10,000円 |

| 1月合計 | 65,410円 |

| 1月までの累計 | 1,727,285円 |

幸先よく6万5千円です。

国民年金の受給額と一緒ですね。笑

投資残高2千万円ちょいをキープすれば国民年金分が毎月入ってくる。

そう考えれば、ソシャレン、クラファン投資って悪くないですよね?

国民年金+ソシャクラ年金で月々13万円。

よし、老後はその作戦で行こう。笑

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信と、ロボアドバイザー最大手のウェルスナビ

です。

1月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 1,633,333円 | 1,728,907円 | 95,574円 |

| ウェルスナビ | 540,000円 | 687,869円 | 147,869円 |

| 合計 | 2,173,333円 | 2,416,776円 | 243,443円 |

株価下落の影響をモロに受けました~

含み益がひふみは26万円、ウェルスは4万円吹っ飛びました。あはは。

それでもトータルでは、ひふみはプラス5.9%、ウェルスは27.4%ですからね。

これっぽっちも痛くありません。

答え合わせは20年後。

今後もブレることなく淡々と積み立て続けます。

長期投資に短期で一喜一憂は禁物です!

1月の投資のまとめ

それでは1月の反省と2月の方針です。

上々の滑り出しです!

1月はジョイントアルファとプレファンが落選でしたが。

それ以外は狙い通りの案件に投資できました。

330万円の内、300万円が上場系への投資。

2022年、上々の滑り出しです!

このまま大晦日まで絶好調!

進んで変化しないといけない

僕は投資家デビューの2018年6月からすべての投資実績を公開しています。

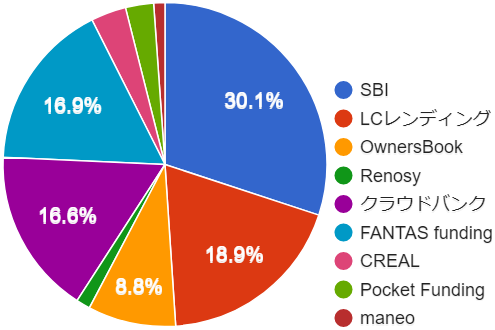

で、3年前の2019年1月分から投資先のグラフを1年ごとに並べてみました。

昔はどうだったの?

2019年1月

今から3年前です。

いやぁ、なんともまぁ、我ながら赤面すぎて赤壁の戦いでござんす。笑

SBIが全体の3割、maneoで16万円の遅延を食らっていました。

投資先はわずか9社です!

19年1月ってクラリやトラレンが事件化する前だったかな?

このころはまだ業者を絞るのが正解だったのかもしれません。

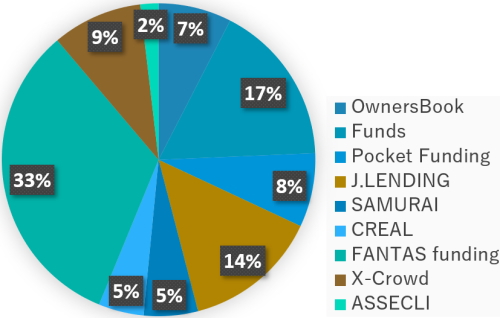

2020年1月

その1年後。

この月にSBIからの脱出を完了、同時に運営終了でLCから泣く泣く撤収しました。

1年前から半分以上の業者が入れ替わっていますが、投資先は9社のまま。

この頃は僕の認識がまだ甘かったのだと思います。

増やそうと思えば増やせたはずだし、FANTAS1社に33%とかアホ丸出しです。

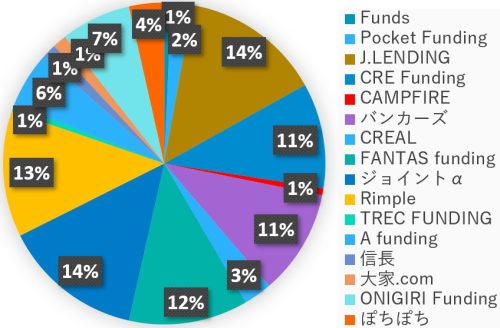

2021年1月

そして今から1年前。

今の形にかなり近づいています。

投資先は16社で、その中で1年前から残っているのは5社。

残ったのは3分の1だけです。

この頃には堅さは重視しつつ業者を増やそうという意識が強くなっていたと思います。

2022年1月

そして今。

投資先は25社で1年前から残っているのは11社です。

半分以上が1年前から投資している業者なので、1年前と比べて僕が変われていないってことですよね。

ちなみに、2019年1月からずっと残り続けているのは、FANTASとポケファンの2社だけです。

地味にポケファンが。

恐れず面倒がらず変わる

今の日本経済や日本社会の衰退の原因の一つって、変化から逃げたことだと思っています。

それは政治家や官僚、経営者だけでなく国民も。

いやむしろ、変化を最も嫌がっているのは国民かもしれない。

マイナカードは情報漏えいとか、ハンコは必要とか、ドローンは危ないとか、テレワークは上手くいかないとか。

なんだかんだ理由をつけて変化を拒否。

その結果、いまだに紙のワクチン接種券を郵便で送り、ドローンで中国に大差をつけられ、いざやってみたらテレワークって良くね?って。

変化を恐れ、面倒がり、リスクは一切テイクしない。

この国民性が失われた30年を生み出したと思っています。

ちょっと話がズレちゃいましたが。

日本人は変化を避ける国民性です。僕も含めて。

なので、意識的に変化を心がけないとドツボにはまる。

業者選びも同様です。

もちろん、見境なく新しい業者に手を付けるってことではない。

でも、1年前と比べて投資先の顔ぶれが大して変わっていないならば、それはリスキーだと思います。

1年前を見ると僕も反省なので、今後はより一層意識して変化に挑みます。

2月も攻めましょう!

1月は行く、2月は逃げる、3月は去るって言いますよね。

ボーッとしていたらあっというまに第1四半期が終わってしまいます。

2月も毎日ファイティングポーズ。

新しい業者を開拓し、良い案件を選び、ガッツリ攻めていきましょう!

365日アグレッシブに!

コメント

こんばんわーっす

私も同じような金額をタロウさんの情報を頼りに21社に分散してます

できれば2500くらいは行きたいっすねー

3000いったら4%計算で月10万っすからねー

まー、クラウドバンクに25%くらい突っ込んでるのはやや心配っす

ただ、案件が安定して出てくるのとデポジット方式なのでずるずるいってる感じっすねー

ソシャレン/クラファンは良い投資先だと思うのですが、所得が雑収入で所得税直撃が痛いとこっすねー

タロウさんは33-40%くらい引かれるのでは?

こんにちは~

クラバンは商売上手だからなかなか抜けられませんよね。

出金無料なので少しずつ減らしてみては?

税金は税理士に任せているのでよく分かりません。(ウソ!)