僕はソーシャルレンディングと不動産投資型クラウドファンディングで1千万円以上を運用中です。

現役のソシャレン投資家がどのように投資しているのか?

2020年8月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

全部オープンにするから参考にしてね!

タップできる目次

新たに投資したソーシャルレンディング案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2020年8月は4つの案件に200万円を投資しました。

Funds

極楽湯、ダメでした!

抽選は倍率7倍で当然のごとく落選。

先着も募集開始直後からしばらく画面が更新できず撃沈。

Fundsもそろそろ1人あたり投資額の上限を設けてほしいですね。

★公式サイト:Funds

CREAL

レジデンシャル・アート代々木公園

- 運用期間:12カ月

- 利回り:3.0%

- 投資額:100,000円

- 税引前利益:3,000円

CREALは3回連続の区分マンション3%12カ月です。

今回も上限10万円が設定され、余裕を持って投資できました。

CREALは募集額数億円の大型案件or上限付き小型案件なので、クリック合戦知らずで平和で良いです。

★公式サイト:CREAL

ジョイントアルファ

久々のジョイントアルファです。

アルファアセットファンド長崎SC

- 運用期間:12カ月

- 利回り:3.8%

- 投資額:1,000,000円

- 税引前利益:38,000円

今回は今までとはまったく違うアプローチで投資判断をしました。

ちょっと長くなるけど読んでね。

穴吹グループの内部案件

今回の案件ですが、穴吹興産が建設したマンションに付随するスーパーの建物を取得します。

そこに穴吹グループのスーパーが入居し、スーパーが払う賃料が分配金の原資となります。

なので最大のポイントはスーパーがつぶれるか否かです。

つぶれないなら投資OKって前提です!

穴吹が地場のスーパーを買収した

さて、この案件を最初に見た時、僕は強烈な違和感を感じました。

それは、テナントとして入るスーパーが穴吹グループであることです。

なぜ不動産屋の穴吹が自社でスーパーを持つのか?

しかも調べてみたら、経営不振に陥った地場のスーパーを穴吹が買収したものでした。

なぜ穴吹はそんな買い物をしたのか?

不動産屋が直営する必要性がない

食品スーパーって品揃えや仕入れルートに地域性が出ます。

なので、長崎のスーパーを穴吹グループに入れても、穴吹が他の都市で開発するマンションにテナント出店させるとか100%無理です。

ってか、必要に応じて進出先の地場のスーパーにテナントで入ってもらえば良いだけ。

穴吹が自社でスーパーを運営する必要性がまったくありません。

不動産屋の穴吹が自社でやらなくても良いよね。

スーパーに本気度が見えない

そして今回の店舗ですが、周囲にイオンなど強豪が多く経営不振で閉店したものです。

それをマンション開発に合わせて再出店したのですが、売り場面積が以前の4分の1に減っています。

しかも、以前は同じフロアだった生鮮食品と加工食品を1階と2階に分けて不便にしている。

さらに、閉店前はテナントに入っていたダイソーとマクドナルドが入っていません。

この店舗、本気度がまったく見えないのです。

以前より客数、売上げ大幅ダウン間違いなしです!

なぜ穴吹はスーパーを買ったのか?

穴吹が自社でスーパーをやる必要なんてまったくない。

そして、今回の店舗も本気度がまったく見えない。

なぜ穴吹はつぶれかけの地場のスーパーを買ったのか?

僕はここが引っかかって引っかかってしょうがなかったのです。

それで、ああでもないこうでもないと散々考えた末の結論。

それは土地です。

穴吹は土地を買った

このスーパーは昭和30年代の開業です。

この時代の地場のスーパーは、土地は自社所有が多いと聞いたことがあります。

また、食品スーパーは商圏が狭い上、昭和30年代だとモータリゼーションが始まったばかり。

今のような郊外立地ではなく、住宅地近辺の立地が多いはずです。

住宅地近辺のそこそこ広い土地。

マンションを建てるのに適した土地です。

穴吹はスーパーをやりたいのではなく、スーパーが持つ土地が欲しかった。

つまり、穴吹はスーパーではなくスーパーが持つ土地を買ったのです。

これが僕の見立てです!

なぜスーパーを再開店させたのか?

しかし、ここで一つ疑問が浮かびます。

なぜ今回、穴吹は敷地をすべてマンションにせず、スーパーを再開店させたのか?

閉店して更地にして全部マンションにすれば良いですよね?

わざわざ再開店させた理由。

僕は商店街対策だと思います。

スーパーは商店街対策

閉店したスーパーは商店街の核店舗でした。

ただでさえ衰退が進む地方の商店街で、集客源のスーパーが抜けるのは痛手です。

経営不振で閉店したあと、敷地を全部マンションにするとなると商店街の反発は必至です。

地元議員を使って市役所に圧力かけて建設許可を出させないとか、ありそうじゃないですか?

そこで、マンション開発をスムーズに進めるためにスーパーを再開店させることにしたのではないか?

商店街側からマンションに入れる通路を作ったのも商店街への配慮でしょう。

あくまでも僕の推測です!

マンションのためにスーパーはつぶせない

以上の僕の推測が正しければ、商店街対策で作った今回の店舗をつぶすわけにはいきません。

また、スーパーが所有する土地でマンションに変わったのは今回が初めてです。

これから適地を一つずつマンションに変えていくと考えると、スーパー自体をすぐに倒産させることは考えにくい。

少なくとも今回の案件の運用期間である12カ月以内に倒産なんてことは99%ありえない。

以上より、今回の案件はガチガチに硬い。

ということで今回は、評価額や賃料収入とはまったく関係ない切り口から判断し、100万円を投資しました。

妄想が外れてたら、指差して笑ってくだされ!

★公式サイト:ジョイントアルファ

Rimple

5号 クレイシア三田+芝浦+西麻布

- 運用期間:6カ月

- 利回り:4.2%

- 投資額:800,000円

- 税引前利益:16,846円

今回も4倍と競争率が高かったのですが、奇跡が起こって当選しました!

来年の運まで使い果たしました!

Rimpleは硬い!

Rimpleの案件は毎回硬いですね。

僕は不動産情報サイトなどを参考に物件の予想売却価格を出しているのですが。

その価格の7掛けでしか売れなくても余裕で優先出資分が戻ってくるレベルです。

第1号案件からずっとその水準が続いています。

Rimpleは硬い。当分、積極投資を続けます。

★公式サイト:Rimple

TREC funding

大型新人が満を持してデビューです!

1号 世田谷区用賀

- 運用期間:36カ月

- 利回り:7.0%

- 投資額:100,000円

- 税引前利益:21,000円

東証一部の不動産クラファン

TREC FUNDINGは東証一部上場のトーセイが運営する不動産クラファンです。

ジョイントアルファ、X-Crowd、Rimpleに続く東証一部4社目です。

トーセイは不動産ファンドの運用管理を主力事業の一つにしています。

その受託資産残高は9千億円。

単純比較ですが、CREALを運営するブリッジシーキャピタルの受託資産残高が300億円ですので30倍です。

不動産運用のプロが不動産クラファンに登場しました。

第1号案件から大人気

さて、TREC FUNDINGの第1号案件は8月29日に募集が行われました。

あまり話題になっていなかったし、募集額も1億6千万円と大きかったし。

満了まで1週間以上かかるだろうと余裕をぶっかましていたのですが…

募集開始と同時に応募殺到でサーバーダウン。

予想に反して初回から大人気となりました。

はっきり言ってなめてました!

マイルールを破って投資

僕は12カ月7%オーバーの案件には投資しないというマイルールを厳守しています。

ですが、今回はマイルールを破って投資しました。

一番の理由は「投資したかった」という、わけの分からない理由ですが。笑

まじめに言うと、期待利回りから逆算とかそこそこガチで調べました。(間違ってたらこっ恥ずかしいので内容は明かしません。笑)

あと、第1号案件はまず間違いなく事故りませんし。

東証一部の大型新人への歓迎といいますかご祝儀も兼ねて、最低投資額でですが投資した次第です。

第2号案件に期待

TREC FUNDINGは第2号案件の予定がすでに決まっているという記事も目にしております。

第1号の状況を見る限り、第2号も大人気必至でしょう。

期待して待ちたいと思います。

不動産クラファンは東証一部が熱い!

投資総額

以上をまとめると、8月の総投資は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| CREAL | CF | 3.0% | 12カ月 | 10万円 | 3,000円 |

| ジョイント | CF | 3.8% | 12カ月 | 100万円 | 38,000円 |

| Rimple | CF | 4.2% | 6カ月 | 80万円 | 16,846円 |

| TREC | CF | 7.0% | 36カ月 | 10万円 | 21,000円 |

| 平均/合計 | 4.5% | 16.5カ月 | 200万円 | 78,846円 |

ギリギリですが7月に続いて投資額が200万円台に乗りました。

それより、投資先が不動産クラファンだけなのは初めてじゃないかな?

しかも、4つのうち3つが東証一部系です。

時代が変わったなぁ…(しみじみ)

2年前と景色が全然変わりました!

現在のソーシャルレンディング投資状況

次は8月末時点での投資状況です。

こんな感じになっています!

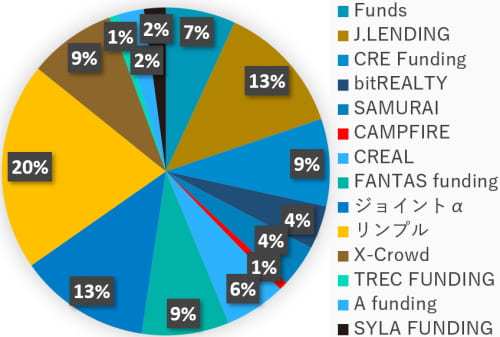

業者別投資額

8月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| Funds | 80万円 |

| J.LENDING | 150万円 |

| CRE Funding | 100万円 |

| bitREALTY | 50万円 |

| SAMURAI FUND | 48万円 |

| CAMPFIRE Owners | 10万円 |

| CREAL | 70万円 |

| FANTAS funding | 100万円 |

| ジョイントアルファ | 150万円 |

| Rimple | 238万円 |

| X-Crowd | 100万円 |

| TREC FUNDING | 10万円 |

| A funding | 30万円 |

| SYLA FUNDING | 25万円 |

| 合計 | 1,161万円 |

2月以来、半年ぶりに1千万円の大台を回復しました!

そして、TREC FUNDINGが加わったことで、投資先は14社に増えました。

しかも、ジョイントアルファとRimple以外はすべて構成比が7月に比べて下がり、投資先の小口分散化が進んでいます。

さらに、FundsとbitREALTYも含めると、金額ベースで投資先の78%が上場系です。

今後も上場系を中心に投資先の業者を増やし、リスク低減を進めていきます。

目指せ20社!新しい業者さん、カモン~!

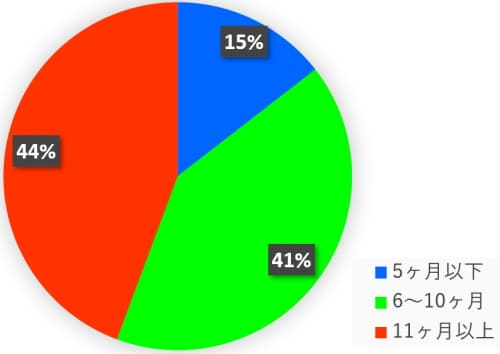

運用期間

| 運用期間 | 投資額 |

|---|---|

| 5カ月以下 | 170万円 |

| 6~10カ月 | 483万円 |

| 11カ月以上 | 520万円 |

運用期間は平均で9.5カ月です。

TREC FUNDINGの36カ月がダメージ大で、7月に比べて1.3カ月も長期化しました。

う~ん、困ったなぁ…

かつての平均6カ月以下はもはや無理ですが、可能な限り短期案件に投資していきます。

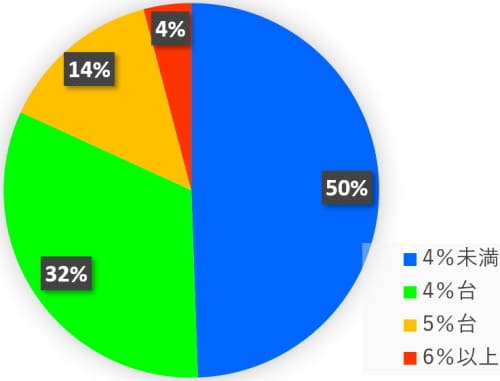

利回り

| 利回り | 投資額 |

|---|---|

| 4%未満 | 580万円 |

| 4%台 | 380万円 |

| 5%台 | 165万円 |

| 6%以上 | 48万円 |

利回りは単純平均で4.2%です。

7月とほぼ同じです。

利回りが3~4%台の業者さんが増えてきたのでキツイですねぇ…

比較的利回りが高いA funding、J.LENDING、Rimpleあたりに投資できると助かるのですが。

案件が出ることを期待します。

待ってます!

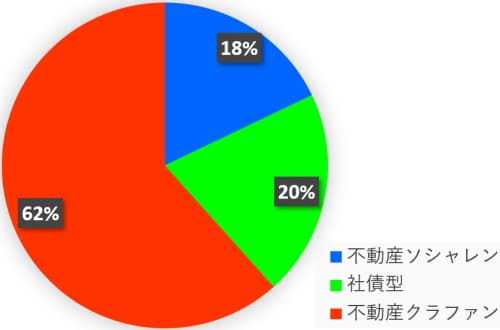

タイプ別

不動産とか再エネとかタイプでの分類です。

| タイプ | 投資額 |

|---|---|

| 不動産ソシャレン | 723万円 |

| 社債型 | 240万円 |

| 不動産クラファン | 210万円 |

不動産ソシャレンには不動産を担保にするソシャレン案件すべてを含みます。

また、社債型はFunds、CREとSAMURAIの保証付き案件です。

7月に初めて不動産クラファンが半分を超えましたが、8月は6割を超えました。

僕が今、ソシャレンで積極的に投資したいのって、Funds、J.LENDING、CRE Fundingくらいです。

逆に不動産クラファンは穴吹、Rimpleを筆頭に上場系がズラッとそろっています。

| ジョイントアルファ | 東証一部 |

| X-Crowd | 東証一部 |

| Rimple | 東証一部 |

| TREC FUNDING | 東証一部 |

| A funding | マザーズ |

| Renosy | マザーズ |

9月以降も不動産クラファンの比率が高まる可能性が高いです。

1年前までは圧倒的にソシャレンだったのにね。

ソーシャルレンディングの分配金

さぁ、お楽しみ、8月にゲットした分配金(税引前)です!

| 事業者名 | 分配金額 |

|---|---|

| Funds | 1,750円 |

| CRE Funding | 6,280円 |

| CREAL | 1,911円 |

| FANTAS funding | 882円 |

| 8月合計 | 10,823円 |

| 8月までの累計 | 955,632円 |

CRE Fundingにはキャッシュバックの2,500円が含まれます。

9月は同水準、10月はほぼゼロで、11月にドカッと7万円ほど入る予定です。

不動産クラファンは満期一括分配が多いので、不動産クラファンの比率が高まると月ごとの波が大きくなりますね。

ま、しょうがないです。

年内には累計で100万円を突破する見込みです!

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信と、ロボアドバイザー最大手のウェルスナビ

です。

8月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 1,066,664円 | 1,200,349円 | 133,685円 |

| ウェルスナビ | 370,000円 | 407,631円 | 37,631円 |

| 合計 | 1,436,664円 | 1,607,980円 | 171,316円 |

ひふみの含み益がついに10万円の大台を突破!利回りは驚異の12.5%!

ウェルスも利回り10.2%です。

2月から4月頃はどうなることやらと心配しましたが戻ってきました。

ちなみに、ひふみもウェルスも利回りが10%を超えたのは初めて。過去最高です!

5年、10年のスパンで見れば、リーマンもコロナも必ず元に戻って再成長します。

やはり投信は何もせず放置が一番です!

これからも放置し続けます!

8月のソーシャルレンディング投資のまとめ

最後に8月の反省と9月に向けてです。

1案件あたりの投資額が増えすぎ

7月の反省で同じことを書いたのですが、1案件あたりの投資額が増えすぎです。

8月はRimpleが80万円、穴吹が100万円。

穴吹はめったに投資できないゆえの焦りがあったのですが、さすがに100万は調子に乗りすぎでした。

2018年を思い出して気を引き締めます。

新規業者をさらに開拓

1案件あたりの投資額が増えすぎる原因は、言うまでもなく条件の良い案件の不足です。

特に僕は条件(注文w)がうるさいので、なかなか投資できる案件がありません。

かといって、投資する条件を甘くするのは絶対にご法度。

そうなると、やはり新規業者さんを開拓するしかないですよね。

いま僕が登録しているのは40数社で、実際に投資中なのは14社です。

なんとか20社まで増やしたいと思っています。

多くの優良業者でベストの案件に絞って投資します!

9月はポチポチ

9月の注目はぽちぽちFUNDINGです。

正直、業者さんとしての信頼性はRimpleなど上場系に比べるとガクッと落ちます。

ただ、第1号案件はよほどのことがない限りコケませんし、初回大盤振る舞いで利回りも上がります。

第1号案件が9月に出るはずなので、それには投資するつもりです。

ということで、9月は以下を念頭に積極投資します。

- 1案件あたりの投資額に注意

- 新規業者をさらに開拓

残暑よりも熱くアグレッシブに攻めます!

コメント