大家どっとこむが37号案件の募集を行っています。

今回の注目は初登場の「比例配分募集」です。

我々投資家に与える影響も含めて解説します。

新しい試みは大歓迎です!

タップできる目次

大家どっとこむ37号案件の概要

まず、大家どっとこむ37号案件の概要です。

大家どっとこむとは?

大家どっとこむは東証スタンダード上場のJトラストグループの不動産クラファンです。

| サービス名 | 大家どっとこむ |

|---|---|

| 運営会社 | 株式会社グローベルス |

| 運営開始 | 2020年10月 |

| 最低投資額 | 2万円 |

| 利回り | 3~7% |

| 運用期間 | 3~24カ月 |

同じJトラストグループの保証会社である日本保証の買取保証が付く案件があるのが特長です。

元本の安全性が高まるよ。

●公式サイト:大家どっとこむ

大家どっとこむについて詳しくはこちらの記事で解説しています。

大家どっとこむ37号案件の基本情報

大家どっとこむ37号案件の基本情報は以下の通りです。

- 案件名:大家どっとこむ37号

- 利回り:3.5%

- 運用期間:12カ月

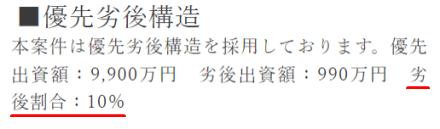

- 劣後出資比率:9%

- 分配:満期一括

- 募集総額:9,900万円

- 最低投資額:10万円

- 出資単位:1万円

- 出資上限:なし

- 募集方式:比例配分方式

- 募集期間:2022年4月15日12時~22日12時

募集額は9,900万円と大家どっとこむとしては多め。

最低投資額は10万円となっています。

分配は満期一括ではなく半期ごとです。

そして、注目は初導入の「比例配分方式」です。

どんな方式なの?

比例配分方式とは?

比例配分方式は読んで字の如く、応募比率に応じて応募枠を割り当てるものです。

比例配分方式の仕組み

例えば次のような状況になったとします。

- 募集総額:1,000万円

- 応募総額:3,000万円

- 自分の応募額:30万円

この場合、自分の応募額は応募総額3,000万円の100分の1です。

したがって、実際に投資できる金額は

- 1,000万円×100分の1=10万円

となります。

要は、

- 各人の応募額に応じて

- 募集額を

- 比例配分する

ってことです。

比例配分方式は折衷案

これ、おもしろいですよね。

先着方式、抽選方式と比べると、

- 先着方式・抽選方式

- 必ず投資できるとは限らない

- 希望の額で投資できる

- 比例配分方式

- 必ず投資できる

- 希望の額で投資できない

30万円投資したかったのに10万円になっちゃった…

でも投資できないより良いよ。

そういう折衷案としておもしろい試みだと思います。

チャレンジは支持します!

大家どっとこむ37号案件の投資対象物件

次に今回の案件の投資対象物件です。

- 物件名:クイーンズコートオークラ

- 所在地:新宿区四谷四丁目25-1

- 築年:1985年6月(築37年)

- 構造:鉄骨鉄筋コンクリート造11階建

- 専有面積:40.7㎡(壁芯)×3戸

- 最寄り:丸ノ内線新宿御苑駅 徒歩6分

グローベルスが自社で保有するマンションです。

新宿駅と四ツ谷駅の中間に位置します。

今回は同マンションの3部屋をまとめた複合型の案件です。

複合案件は募集額が大きくなるので助かります。

投資しやすくなってありがたい!

早期償還の可能性

なお、案件の注意書きで以下のようにあります。

3部屋中1部屋でも解約予定が発生した場合、賃貸借契約解約日を運用期間終了日とさせていただき

1部屋でも退去になると運用終了で早期償還ってことです。

運用終了にしないと、分配金が3分の1減った状態で運用が継続されることになるからでしょう。

それはそれでイヤよね。

なので1部屋解約で運用終了は妥当な判断かと思います。

ここまで案件の紹介でした!

大家どっとこむ37号案件の分析

それでは、分配金を受け取れるか、元本を回収できるか見ていきます。

分配金は受け取れそう

まず、分配金を受け取れるかです。

必要な分配金は347万円

必要な分配金は347万円です。

- 利回り:3.5%

- 運用期間:12カ月

- 募集額:9,900万円

- → 分配金:9,900万円×3.5%×12カ月=346.5万円

分配原資は賃料収入のみ

今回の案件では分配原資は賃料収入だけです。

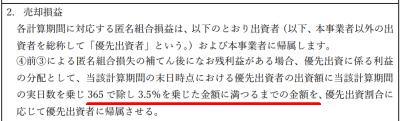

大家サイトの説明では売却益は分配対象ではないとされています。

本案件の募集利回り(3.5%)における、配当原資は賃料収入のみとなります。

ただし、成立前書面では売却益も3.5%で分配することになっています。

早期償還で利益が減ったら、成立前書面を盾に大家さんに売却益の分配を求めましょう!笑

家賃でカバーできそう

さて、不動産情報サイトによると、家賃は最も安くて14万円くらいみたいです。

仮に経費率を25%とすると、

- 14万円×75%×12カ月×3部屋=378万円

必要な分配金347万円をクリアします。

分配金は家賃でカバーできそうです。

分配金は問題なし。

元本回収は微妙

次に元本回収です。

必要売却額は9,900万円

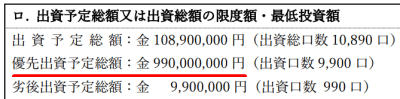

今回の出資状況は以下の通りです。

- 出資総額:1億890万円

- 優先出資:9,900万円

- 劣後出資:990万円

9,900万円以上で売却できれば元本は戻ってきます。(諸経費無視)

ただし、分配金の受け取りは売却損が出ないことが前提です。

ですので、分配金の満額受け取りを求めるのであれば、出資総額の1億890万円以上での売却が必要となります。

評価額は最高で9,450万円

で、いくらで売れるかですが。

さきほどの前提を引き継ぎ、賃料14万円、経費率25%とし、還元利回りを控えめに4.0~4.5%とします。

すると、

- 月額賃料:14万円

- 経費率:25%

- 還元利回り:4.0~4.5%

- → 評価額:14万円×75%×12カ月÷4.0~4.5%=2,800~3,150万円

評価額は2,800~3,150万円となります。

これが3部屋ですから、トータル8,400~9,450万円ですね。

9,900万円に足りない…

元本回収の可能性はある

う~ん、微妙ですねぇ。

ただ、不動産情報サイトの見込み価格を見ますと、

| サイト | 価格 |

|---|---|

| サイトA | 3,293~3,897万円 |

| サイトB | 3,298~3,371万円 |

3部屋で9,900万円を超えます。

ですので、元本を回収できる可能性も多分にあると思います。

しかし、微妙だなぁ…

大家どっとこむ37号の投資判断

それでは最後に投資するかの判断です。

パスします

元本回収の確証が持てないのでパスします。

あと、今回は第三者への売却ではなくグローベルスの買い戻しを前提にしているっぽいのですよね。

3部屋中1部屋でも解約予定が発生した場合、賃貸借契約解約日を運用期間終了日とさせていただき、運営会社であるグローベルス社で査定した金額で買取を行うことを予定しております。

売却益を分配対象外にしていることからも、最初から第三者への売却を前提としていないのでは?

では、何のために今回の案件を作ったのだろう?

この案件で大家さんはどうやって儲けるのだろう?

そこがイマイチしっくり来ないというか、腹落ちしなかいので。

それが投資しない理由なの?

細かいところが気になる性格で…

比例配分方式にどう対応するか?

さて、今回の比例配分方式ですが、投資家としての対応を考えてみます。

応募は終盤に集中する

比例配分方式では応募総額によって自分が投資できる金額が決まる。

そして、それは時間によって変動していきます。

募集額3千万円の案件があったとして、募集開始直後に10万円で応募し、その時点の応募総額が1,000万円だったとします。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 1,000万円 | 10万円 | 1% | 10万円 |

この時点では募集額を超えていないので自分が投資できる金額=割当額は10万円です。

その後、応募が集まってきて4,000万円になりました。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 1,000万円 | 10万円 | 1% | 10万円 |

| 3,000万円 | 4,000万円 | 10万円 | 0.25% | 7.5万円 |

応募総額に占める自分の応募額は0.25%なので、割当額は7.5万円です。

そして最終、応募総額が1億円で終了したとします。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 1,000万円 | 10万円 | 1% | 10万円 |

| 3,000万円 | 4,000万円 | 10万円 | 0.25% | 7.5万円 |

| 3,000万円 | 10,000万円 | 10万円 | 0.1% | 3万円 |

割当額は3万円になってしまいました。

あら、残念。

これ、逆に言うと、34万円で応募しておけば10万円投資できたんですよね。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 10,000万円 | 34万円 | 0.34% | 10万円 |

つまり、最終の応募総額が見えてきた時点で、実際に投資したい金額から逆算して応募額を決めれば良い。

これはちょっと考えれば誰でも分かる話で、みんな終盤まで待ちますよね。

だから、この記事を書いている15日の夕方の時点でまだ4千万円弱しか集まっていません。

駆け込みクリック合戦が起こるか?笑

恐らくみんな、募集終了の4月22日12時直前まで待つのではないでしょうか?

そして、11時59分頃に前代未聞の終了直前駆け込みクリック合戦が勃発!

サーバーダウンで応募できなかった人が続出で、阿鼻叫喚の地獄絵図みたいな。笑

さすがに草

早期終了の可能性も

一方、サイトには以下の記載もあります。

申込割合が一定の割合を超えた場合、募集期間を短くさせて頂く事があります

募集が一定額を超えると募集を打ち切る可能性がある。

その一定額がいくらかは不明。

ギリギリまで待っていたら突然終了でチャンチャンもあり得るってことです。

いやぁ、ギミック満載で面白いですねぇ~

ヒェ~!

愉快犯が出るかも?

それと、半分冗談ですが、愉快犯が出るかも?

応募の途中の画面で注意事項が表示されますが。

今回のお申込は、商品の募集が終了するまでの間、マイページの投資履歴画面よりキャンセルすることが可能です。

募集終了まではキャンセルできます。

仮に愉快犯がドカンと5千万円応募したとしましょう。

他の人と合わせて応募総額が1億5千万円になった。

この時、100万円投資したい山田さんが逆算して500万円で応募したとします。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 15,000万円 | 500万円 | 3.33% | 100万円 |

で、愉快犯が募集終了直前に自分の応募5千万円をキャンセルした。

すると、山田さんの応募比率が5%に上がり割当額は150万円になる。

| 募集額 | 応募総額 | 自分の応募額 | 比率 | 割当額 |

|---|---|---|---|---|

| 3,000万円 | 10,000万円 | 500万円 | 5.00% | 150万円 |

いきなり50万円増えた…

理屈では可能ですよね。

ゆるく見守ろう

まぁ、新しいことをやるときにはトラブルや不具合が必ず起きます。

それを許容せず常にパーフェクトを求めるから日本は新しいことが生まれず変化できないわけで。

今回の比例配分方式もトラブルなど起きるでしょう。

でも「まぁ、最初だからしゃあないよね」でゆるく見守りましょう。

新しいチャレンジをする大家さんを応援します!

支持します!

大家さん、大丈夫ですか?

と、持ち上げた直後に突き落としますが。

今回の募集にあたってサイト上の記載の誤りなどが多々ありました。

先着なの?

前日に送られてきた募集予告のメールですが、

「先着方式で満了次第終了」なんだそうです。

比例配分ではなく先着に変わったのでしょうか?

劣後出資比率

サイトでは10%と書かれていますが、

もちろん間違いです。

- 990万円÷(9,900万円+990万円)=9.1%

優先出資額

成立前書面で優先出資額が9億9千万円になっています。

この記事を書いている時点でも9億9千万円のままです。

出資総額を超えてるぞ~

売却益の分配

成立前書面で売却益が分配されると解釈し得る表現があります。

そもそもこの箇所より前で定義されていない「売却損益」なる用語がいきなり出てくるのが…

ちょっとお粗末すぎでは?

この手のミスは他社でも散見されます。

正直、不動産クラファンを始めて以来、「不動産業界は仕事が雑 or 細かい作業が苦手」という印象を持っています。

失礼!

ただ、今回の大家さんはちょっとひどすぎ…

ってか、この成立前書面に対して「読みましたチェック」を入れさせた上で投資家に応募させてますからね。

応募額が9,900万円を超えて、比例配分で9,900万円を投資家に振り分けた。

これに対して「優先出資は9億9千万円なんだから満額出資させろ!契約内容を守れよ!」と異議申し立てられたらグローベルスはどうするのでしょうか?

「優先出資『予定』総額と書いておりますので~」で逃げます?

大家さん、ちょっとお粗末すぎますが、大丈夫ですか?

人様の命の次に大切なゼニを預かる商売をしているのですから、もうちょっとキッチリやってください。

おなしゃす!

以上、つらつらと書きましたが、37号の募集は4月22日12時までです。

それより前で募集が終わるのか?

掟破りの終了直前クリック合戦が起こるのか?

投資するみなさん、ハラハラドキドキの1週間をお楽しみください!笑

- 案件名:大家どっとこむ37号

- 利回り:3.5%

- 運用期間:12カ月

- 劣後出資比率:9%

- 分配:満期一括

- 募集総額:9,900万円

- 最低投資額:10万円

- 出資単位:1万円

- 出資上限:なし

- 募集方式:比例配分方式

- 募集期間:2022年4月15日12時~22日12時

コメント