僕はソーシャルレンディングと不動産投資型クラウドファンディングで1千万円以上を運用中です。

現役のソシャレン投資家がどのように投資しているのか?

2022年8月度の僕の投資実績をすべて公開します。

これからソシャレン、不動産クラファンを始める方の参考になれば幸いです!

フルオープンで紹介します!

タップできる目次

新たに投資した案件

先月、新たに投資したソーシャルレンディングと不動産投資型クラウドファンディングの案件です。

2022年8月は6つの案件に345万円を投資しました。

bitREALTY

レム六本木13

- 運用期間:12カ月

- 利回り:3.3%

- 投資額:500,000円

- 税引前利益:16,500円

阪急さんだから大丈夫

これでレム六本木シリーズへの投資は150万円になりました。

借り手の重複はマズイとは思うのですが、投資先不足に困っているものでして。

メインテナントは阪急阪神ホテルズ。

阪急さんなら大丈夫。

マルーンへの信仰心だけで投資しております。笑

★公式サイト:bitREALTY

COOL

明豊MIJAS1

- 運用期間:12カ月

- 利回り:4.2%

- 投資額:250,000円

- 税引前利益:10,500円

返済優先順位は2位

アパート建設に対する融資です。

建設用地は5月に取得済みですが、取得費用の全額を城北信用金庫からの融資で賄っています。

したがって、売却代金はまず城北信金への返済に充当されます。

COOL投資家への返済はその後です。

元本回収は問題ない

では危ないのか?と言うと。

借り手の明豊エンタープライズは創業54年の東証スタンダード上場企業です。

自己資本比率37%、現預金28億円あり1年以内に傾くとは思えません。

直近でも物件の売却は進んでおり、Fundsでも返済の実績があります。

無担保無保証ではありますが、元本回収は問題ないと判断しました。

相変わらずの不人気…

それにしてもCOOLは人気ないですね。

わずか5千万円の募集なのに、クリック合戦どころか何日経っても埋まらず。

悪い業者じゃないと思うんだけどなぁ。

ま、競争なしで投資できるので僕としては助かりますが。

隠れた優良業者です!

★公式サイト:COOL

FANTAS funding

138号 品川区平塚

- 運用期間:4カ月

- 利回り:3.5%

- 投資額:500,000円

- 税引前利益:5,465円

激戦でした

投資対象は品川区の区分マンションで、優先出資額は1,536万円でした。

家賃を最低想定の月8万円、経費率25%、還元利回り4%として評価額1,800万円。

不動産情報サイトでもおおむね2千万円以上、最も安い評価で1,857万円でした。

ガッチガチに堅いと判断したのですが、他の投資家も同じように見立てたのでしょうか。

FANTASの区分マンション案件としては久々の爆速満了でした。

ギリギリ取れました!

★公式サイト:FANTAS funding

GALA FUNDING

銀座

- 運用期間:6カ月

- 利回り:3.8%

- 投資額:1,000,000円

- 税引前利益:19,000円

元本割れはない

優先出資2,478万円に対して、僕の超ネガティブ最悪想定での評価額が2,854万円。

不動産情報サイトの想定価格が最低で2,949万円、他は3~4千万円台でした。

どう考えても元本割れはないはずです。

次は厳しそう…

今回、画面がガッチリ固まりしばらく動きませんでした。

応募完了時点で残額はわずか50万円の滑り込みセーフ。

認知度と人気がかなり高まってきたようで、次回は厳しそうだなぁ…

新しい業者を探さないと…

★公式サイト:GALA FUNDING

Rimple

43号 月島・板橋

- 運用期間:6カ月

- 利回り:3.0%

- 投資額:1,000,000円

- 税引前利益:15,000円

クララが立った!

5カ月ぶりの利回り3%台に応募が殺到し倍率6倍。

「どーせ、無理だべさぁ~」と応募したことすら忘れていたのですが。

奇跡的に当選しました!やった!!

今年残り4カ月、良いことは何も起こらないでしょう。笑

運を使い果たしました!

★公式サイト:Rimple

大家どっとこむ

41号 新宿区四谷

- 運用期間:12カ月

- 利回り:3.5%

- 投資額:200,000円

- 税引前利益:7,000円

大家さんの集金力は3.5%で1億円?

今回は同条件の2案件が比例配分と抽選の2方式で募集されました。

| 案件 | 方式 | 募集 | 応募 |

|---|---|---|---|

| 42号 | 比例 | 3,300万円 | 10,254万円 |

| 41号 | 抽選 | 3,300万円 | 8,074万円 |

先に比例の募集が終わったので、あぶれた7千万円+αが抽選に回った感じでしょうか。

両方合わせて1億1千万円ほどの応募が集まった形です。

利回りが同じ3.5%の37号(4月募集)も同程度の応募額でした。

| 案件 | 方式 | 募集 | 応募 |

|---|---|---|---|

| 37号 | 比例 | 9,900万円 | 10,671万円 |

これらを見るに利回り3.5%での大家どっとこむの集金力は1億円くらいなのかもしれませんね。

今回は抽選倍率2.4倍ということで、くじ運最悪の僕が珍しく当選しました。

ありがとうございます~!

★公式サイト:大家どっとこむ

投資総額

以上をまとめると、8月の投資実績は以下の通りです。(最下段の利回りと運用期間は単純平均、投資額と税引前収益は合計)

| 業者 | タイプ | 利回り | 運用期間 | 投資額 | 税前収益 |

|---|---|---|---|---|---|

| bitREALTY | SL | 3.3% | 12カ月 | 50万円 | 16,500円 |

| COOL | SL | 4.2% | 12カ月 | 25万円 | 10,500円 |

| FANTAS | CF | 3.5% | 4カ月 | 50万円 | 5,465円 |

| GALA | CF | 3.8% | 6カ月 | 100万円 | 19,000円 |

| Rimple | CF | 3.0% | 6カ月 | 100万円 | 15,000円 |

| 大家 | CF | 3.5% | 12カ月 | 20万円 | 7,000円 |

| 平均/合計 | 3.6% | 8.7カ月 | 345万円 | 73,465円 |

月末ギリギリの31日にGALA勝利、Rimple当選で、なんとか300万円をキープできましたが。

この2つがなければ久々の100万円台でした。

リスクを気にしすぎですよね。

Twitter見てるとみなさん積極的に投資されているのに。

こればかりは性格なんでしょうが、なんともなぁ…

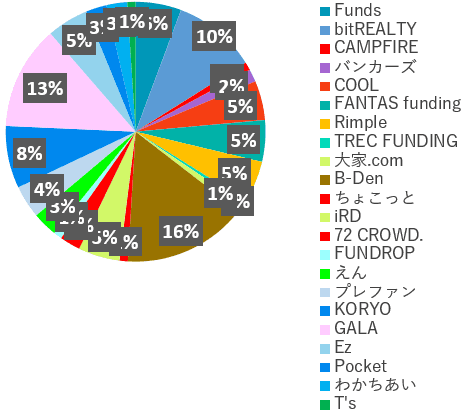

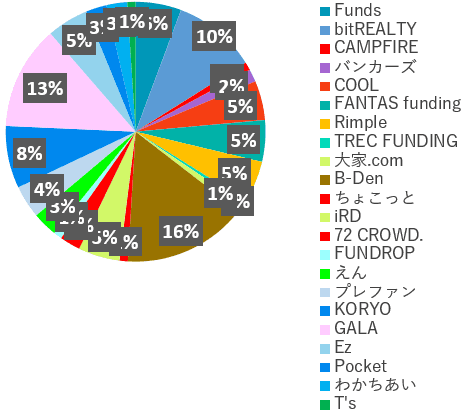

現在の投資状況

次は8月末時点での投資状況です。

こんな感じになっています!

業者別投資額

8月末時点でのソーシャルレンディングと不動産投資型クラウドファンディングの事業者別の運用中投資額は以下の通りです。

| 事業者名 | 投資額 |

|---|---|

| Funds | 110万円 |

| bitREALTY | 201万円 |

| CAMPFIRE Owners | 20万円 |

| バンカーズ | 30万円 |

| COOL | 95万円 |

| FANTAS funding | 100万円 |

| Rimple | 100万円 |

| TREC FUNDING | 10万円 |

| 大家どっとこむ | 20万円 |

| B-Den | 300万円 |

| ちょこっと不動産 | 20万円 |

| iRD | 100万円 |

| 72CROWD. | 50万円 |

| FUNDROP | 20万円 |

| えんfunding | 60万円 |

| プレファン | 79万円 |

| KORYO Funding | 150万円 |

| GALA FUNDING | 250万円 |

| Ezファンド | 100万円 |

| 50万円 | |

| わかちあいファンド | 50万円 |

| T's Funding | 20万円 |

| 合計 | 1,935万円 |

2カ月連続で2千万円を割ってしまいました。

9月は償還がゼロの予定なので、2千万円復活を目指して頑張ります!

投資先業者ですが大家さん復活の一方、Myファンドが満了。

8月と変わらず22社です。

9月は消える業者はないはずなので、業者数増を実現させます。

シェア5%以上はFANTASとiRDを除くとすべて上場系。

全体での上場系のシェアは75%です。

受け取った分配金

さぁ、お楽しみ、8月にゲットした分配金(税引前)です!

| 事業者名 | 分配金額 |

|---|---|

| Funds | 3,592円 |

| bitREALTY | 14,680円 |

| CAMPFIRE Owners | 4,545円 |

| B-Den | 15,530円 |

| Rimple | 12,328円 |

| ちょこっと不動産 | 2,822円 |

| わかちあいファンド | 1,063円 |

| Myファンド | 7,956円 |

| 8月合計 | 62,516円 |

| 8月までの累計 | 2,156,641円 |

2カ月連続の5万円オーバーです。

B-Denの1万5千円が大きかったですね。

分配金を高水準で維持するには投資残高の高水準維持が必須。

半年後の種をまくつもりで9月も頑張って投資します!

儲けてなんぼです!

投資信託の実績

僕はソーシャルレンディング以外に投資信託を2つやっています。

アクティブファンドで人気ナンバーワンのひふみ投信

8月末時点での実績はこちらです!

| 累計投資額 | 評価額 | 損益 | |

|---|---|---|---|

| ひふみ投信 | 1,866,664円 | 2,008,593円 | 141,929円 |

| ウェルスナビ | 610,000円 | 804,878円 | 194,878円 |

| 合計 | 2,476,664円 | 2,813,471円 | 336,807円 |

ひふみは+7.6%と、ここしばらくプラス1桁台の低位安定です。

ウェルスは+32.0%で、相変わらずの絶好調。

累計投資額はひふみの3分の1なのに、ひふみより儲かっています。

ま、売るのは20年後なのでその時にどうなっているかは分かりませんが。

ひふみ以外に広げます

なお、先日こちらの記事をアップしました。

これまで僕はつみたてNISAはひふみ投信に全額でした。

ただ、コロナ禍に対する官民の動きを見ていて「日本って冗談抜きにヤバいんじゃない?」と思うようになりまして。

「ひふみ投信だけ=日本だけ」はマズイなと。

それで来年からeMAXIS S&P500とオルカン(除く日本)にも投資する予定です。

決して日本に見切りをつけるとかいうことではないですが、つみたてNISAも分散投資します。

8月の投資のまとめ

それでは8月の反省と9月の方針です。

先行き不安でビビってます

ほんとに漠然とした不安なんですが。

コロナとかウクライナとかで日本の景気とか不動産とかどうなるのかな?と。

少なくとも1年後とか2年後が今より良くなっているイメージがわかないんですよね。

それでどうしてもガチガチに堅い案件、短期の案件に投資対象を絞ってしまっています。

堅い短期の中で積極的に

ただ、今の日本って楽観できる状況でないことは確かだと思っています。

ですので、堅い案件、短期の案件を優先するのは恐らく間違っていない。

なので堅い短期をベースに可能な限り積極的に投資していきます。

今年も残り4カ月。

来年受け取る分配金のネタをしっかり仕込んでいきましょう!

良い案件待ってます!

コメント